5 kínos tény, amit sokan nem tudnak a nyugdíjmegtakarításokról!

A nyugdíjcélú megtakarítások egyre népszerűbbek, viszont kérdés, hogy mennyire vagyunk tisztában a buktatóikkal. Megnéztük, mi minden kerülheti el a megtakarítók figyelmét, illetve mikre kell nagyon odafigyelni, ha valaki szeretné megúszni a kellemetlen meglepetéseket.

A nyugdíjcélú megtakarítások igen összetett pénzügyi konstrukciók, így könnyen előfordulhat, hogy valaki még nem hallott valamelyik fontos részletszabályról. Mégis muszáj tisztában lenni ezekkel, hogy később se érjen minket meglepetés. Ebben a cikkben összegyűjtöttünk öt kínos tényt, amelyek esetleg elkerülhették a figyelmünket.

1. Nem biztos, hogy hozzáférünk a pénzünkhöz 65 évesen!

Ma Magyarországon 3 különböző nyugdíjcélú megtakarítási forma létezik, és ezek közül 2-nek teljesen bizonytalan a lejárati időpontja! A nyugdíj-előtakarékossági számla (NYESZ) mindaddig nem hozzáférhető adómentesen, amíg a megtakarító ténylegesen meg nem szerzi a nyugdíjjogosultságot – ez általában a rá vonatkozó állami nyugdíjkorhatár betöltését jelenti. Az önkéntes nyugdíjpénztár (ÖNYP) esetében alapvetően hasonló a helyzet, ugyanakkor 10 év eltelte után a hozamok 3 évente 1 alkalommal adómentesen felvehetők, a 21. évtől kezdődően pedig apránként a tőkét is kiveheti a pénztártag. A korhatár jelenleg 65 év, de ez tulajdonképpen bármikor megemelkedhet, ami kockázatot jelent a fiatalabb megtakarítók számára. Aki a korhatár betöltése előtt mégis pénzt vesz fel ezekről a számlákról, az a dologgal súlyos adófizetési kötelezettségeket vállal magára.

Jó hír, hogy a harmadik típus, a nyugdíjbiztosítás esetében a szerződéskötéskor érvényben lévő korhatár számít lejárati időpontnak. Eszerint akik még idén kötnek nyugdíjbiztosítást, ők biztosan adómentesen hozzáférhetnek a félretett pénzükhöz 65 éves korukban, függetlenül attól, hogy addigra mennyi lesz az állami nyugdíjkorhatár.

2. Az örökösöknek adófizetési kötelezettségük keletkezhet!

Az önkéntes nyugdíjpénztár és a nyugdíjbiztosítás esetében a megtakarítónak lehetősége van haláleseti kedvezményezett(ek)et megjelölni. Ennek lényege, hogy a kedvezményezett hagyatéki eljáráson kívül, adó- és illetékmentesen hozzáférhet a felhalmozott összeghez, amennyiben a megtakarító a futamidő során elhalálozik. Azonban kedvezményezettet megjelölni nem kötelező, a NYESZ esetében pedig egyáltalán nincs is ilyen lehetőség.

Fontos tudni, hogy kedvezményezett hiányában a megtakarító halálával a megtakarítás a hagyaték részét képezi, így az örökösök részére csak a hagyatéki eljárás után, az örökösi minőséget igazoló jogerős dokumentum (közjegyzői végzés, bírósági határozat, öröklési bizonyítvány) alapján történhet kifizetés. Továbbá, ha nem teljesülnek az illetékmentesség feltételei, akkor az örökösöknek illetéket is kell fizetniük!

3. Rengeteg pénz múlhat a magas költségeken!

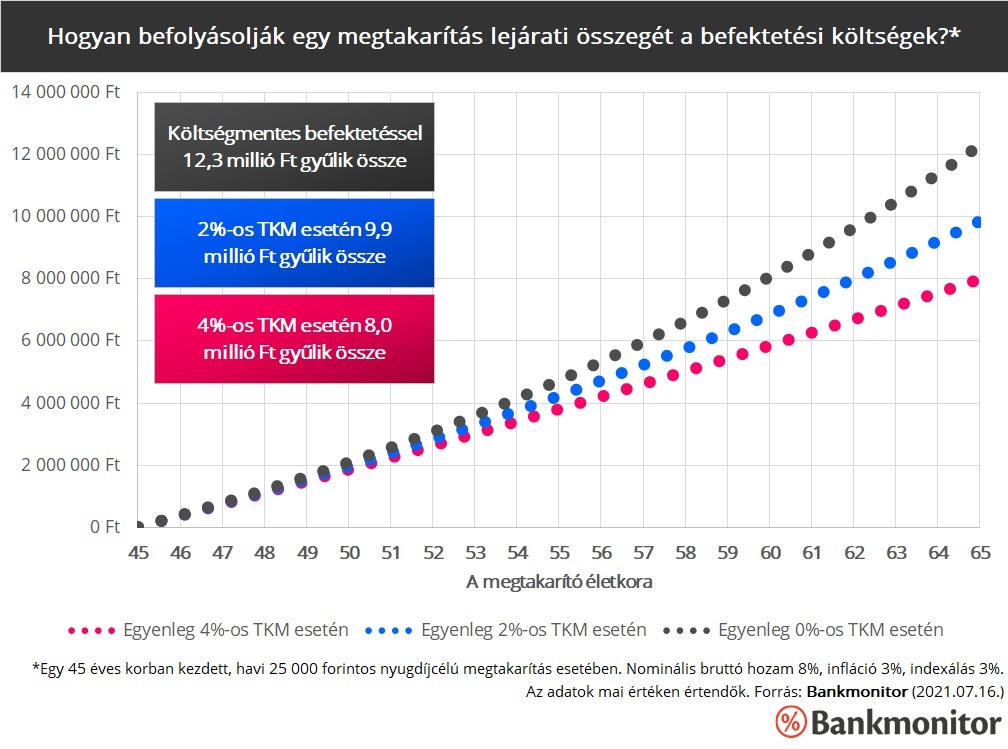

Minden befektetésnek vannak költségei, és ezek nagy mértékben befolyásolják az eredményességet, mégis sokan hajlamosak erről megfeledkezni. A nyugdíjcélú megtakarítások költségeit a teljes költség-mutató (TKM) segítségével lehet összehasonlítani. A TKM azt mutatja meg, hogy a költségek miatt mekkora hozamveszteség éri az ügyfelet egy elméleti költségmentes befektetéshez képest: tehát a magas TKM kedvezőtlen, az alacsony pedig kedvező. (Fontos, hogy ez csak egy elméleti mutató, amelyet egy bizonyos élethelyzetre számítanak ki, ezért az ügyfelek által érzékelt valós költség némileg eltérhet ettől.) Az alábbi ábrán egy 20 éves időtartamú nyugdíjbiztosítás egyenlegének alakulását szemléltetjük, különböző TKM-értékű megtakarítások esetében.

Látható, hogy a magas befektetési költségek drasztikusan csökkenthetik egy megtakarítás lejárati összegét. A nyugdíjbiztosítások jelenlegi piacán a 2%-os TKM jónak számít: ilyenkor havi 25 000 forintból a megadott körülmények esetén 9,9 millió forint tud összegyűlni 20 év alatt. Azonban a 4%-os TKM csaknem 2 millió forint veszteséget eredményez ehhez képest: így 8 millió forint lenne a lejárati összeg. Éppen ezért nagyon fontos odafigyelni a nyugdíjcélú megtakarításunk költségeire, és óvakodni a túlzottan magas TKM-értékektől. (Teljesen költségmentes befektetés a gyakorlatban nem létezik.)

4. Nem mindig mi döntünk, hogy járadékot vagy egyösszegű kifizetést kapunk!

Teljesen változó, hogy ki milyen módon szeretné majd felhasználni a megtakarítását. Sokan felvennék az egészet egy összegben, míg mások valamilyen járadékot igényelnének, esetleg a kettő kombinációját választanák. De nem minden esetben kap szabad kezet a megtakarító: néha lehetetlen az egyösszegű kifizetés, néha pedig a járadék!

A NYESZ esetében lejáratkor kizárólag egyösszegű kifizetés lehetséges, azaz a megtakarítónak saját magának kell gondoskodnia a vagyon beosztásáról. A nyugdíjbiztosításoknál egyösszegű kifizetésre és járadékra egyaránt van lehetőség, de bizonyos esetekben ezt korlátozzák. (Például: az egyösszegű kifizetés csak akkor lehetséges, ha a szerződés kezdete óta legalább 10 év eltelt; ennél korábban nyugdíjba vonulók csak járadékot igényelhetnek.) A legszéleskörűbb lehetőségeket az önkéntes nyugdíjpénztárak kínálják. A pénztártagok igényelhetnek egyösszegű kifizetést is, valamint válaszhatnak fix összegű vagy fix időtartamú járadék közül is. Életjáradék folyósítása elméletileg szintén lehetséges, de csak biztosító bevonásával (ezt nem sok pénztár vállalja).

5. Ötvenöt éves kor felett leszűkülnek a lehetőségek!

Sajnos sokan halogatják az utolsó pillanatig a nyugdíjcélú megtakarításuk elindítását, és csak 55 éves kor felett kapnak észbe. Nekik lényegesen leszűkülnek a lehetőségeik, ugyanis jelenleg 65 év a nyugdíjkorhatár, és számos szolgáltatás a 10 éves futamidő eléréséhez van kötve. Például mindhárom típusnál csak a számlanyitás után 10 évvel lehet adómentes nyugdíjszolgáltatást igényelni. Azaz, ha valaki 55 éves kora után kötött nyugdíjcélú megtakarítást, ő a korhatár betöltése után még nem férhet hozzá adómentesen a saját megtakarításához! A nyugdíjbiztosítások esetében továbbá (kevés kivétellel) 55 év a belépési korhatár, így afölött már csak az ÖNYP és a NYESZ kínál széleskörű választási lehetőségeket.

A legmegfelelőbb nyugdíjmegtakarítás kiválasztásában segítséget nyújthat a Bankmonitor nyugdíjkalkulátora:

Összefoglalás

Akik még nem rendelkeznek nyugdíjcélú megtakarítással, nekik kulcsfontosságú feladatuk változtatni ezen, ugyanis az állami nyugdíjrendszer egyre kevésbé lesz képes kielégítő életszínvonalat biztosítani a leendő idősek számára! A megtakarításokra jelenleg 20%-os (legfeljebb évi 280 000 forintos) állami támogatás is igénybe vehető.