Az ügyfélpénz nem fogja ellopni magát

Nem volt hiány Magyarországon gazdasági bűncselekményekben az utóbbi évtizedekben sem, de a most kibukott két nagyobb ügy, a Buda-Cash/DRB és a Quaestor-cégek ügyében felszívódott pénz a mennyiségével egészen kiemelkedik a mezőnyből. A hatóságok úgy látják, előbbi esetében 100 milliárd forint értékpapír hiányzik az ügyfelek és a kisbankok számláiról, utóbbinál 150 milliárd forintnyi álkötvényt bocsájtottak ki. De hogyan aránylik ez a múltbeli és a külföldi esetekhez?

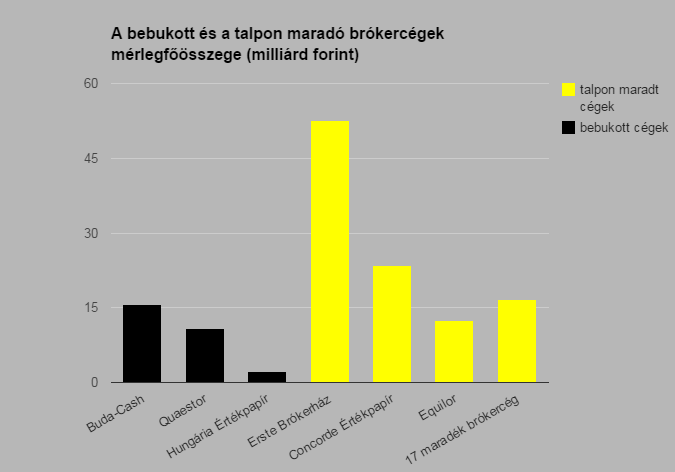

Normális helyzetben a Hungária Értékpapír ügye is egy érdekes történet lenne, de a nagyjából 1 milliárd hiányzó ügyfélvagyon és az 5 milliárd becsődölt kötvény nem mérhető össze a másik két ügy dimenzióival, ezért nem érdemes egy sorban emlegetni őket.

Egyszer már volt ilyen

A magyar brókercég-bedőlések nagy hullámában, 1998 és 2001 között tucatnyi befektetési cég dőlt be, akkor elég nagy, együttvéve sok-sok milliárdos kárt hagyva maguk mögött. Közülük a legtöbb ügyfele a CB Brókernek és a London Brókernek volt, pénzben pedig a Globex okozta a legnagyobb kárt – de utóbbiak legnagyobb részben néhány önkormányzatot károsítottak, ott a kisbefektetők viszonylag kevesen voltak. Sok minden, főleg a politikai reakciók egészen hasonlóak voltak a mostanihoz. Járai Zsigmond pénzügyminiszter szinte ugyanúgy ráncolta a homlokát a brókerügyeket elnéző felügyelet láttán, mint Rogán Antal most.

Ezek a kilencvenes évek végi brókercsődök elég zavaros ügyek voltak. Abban, hogy kipattantak, szerepe lehetett annak, hogy a BUX nem sokkal korábban összeomlott, és így sok szereplő fizetésképtelenné vált – nagyjából ahhoz hasonlóan, ahogy most a svájcifrank-plafon eltörlése után hirtelen rengeteg brókercéges ügyfél, és maguk a szolgáltatók is milliárdokat buktak (ami egyesek szerint hozzájárulhatott ahhoz, hogy a Buda-Cashnél nem tudták tovább kozmetikázni a számaikat).

De azért súlyosabb szálak is voltak akkoriban, a London Bróker például arról is ismert, hogy főtulajdonosát, Reichardt Ignácot úgy lőtték agyon a terepjárójában még 2000-ben, hogy máig nem tudni semmit a tettesről vagy az indítékról. Az akkor becsődölt brókercégek egy részénél hozzányúltak az ügyfelek pénzéhez, hogy pótolni tudják a tőkét, amit elvittek a veszteségek. Ahhoz, hogy az ügyfelek pénze hiányozzon, alapvetően bűncselekményeket kellett elkövetni, és több cégnél nem tudtak ennek a kísértésnek ellenállni. A többi kisebb brókercéget pedig a pánik vitte el, mivel megrendült a bizalom, és ezért egyszerre akart rengeteg ügyfél hozzájutni a pénzéhez. Az akkori brókercsődök összértéke alig haladta meg a 4,3 milliárd forintot, ami mai értéken – beleszámolva az azóta lezajlott, több, mint 130 százalékos inflációt – még mindig nem lenne több tízmilliárd forintnál.

Az igazi magyar brókerügy, a Kulcsár-ügy csak ezt követően, 2003-ban robbant, hogy aztán egészen gyorsan kiderüljön, hogy – sokak szerint az ügy politikai szálai miatt – soha nem lesz teljesen nyilvánvaló, hogy mi történt. A 12 éve nyilvánosságra került ügyben egészen tragikomikus módon a heteken indult újra az eljárás, elsőfokon. A K&H Equities ügyében 23 milliárd forintot sikkasztottak el rengeteg cég, szír állampolgárok és a készpénzt visszaosztó Taxis Gyuszi részvételével, feltehetőleg a K&H bank felső vezetői és számos politikus tudtával. A kár nagy részét visszaszerezték a tettesek számláiról, ezért végül nagyjából 8,3 milliárd forint volt a kár, ami egyébként szerencsés módon finanszírozott az anyabank. 2003 óta összesen 60 százalék volt az infláció, ami azt jelenti, hogy mai értéken számolva 13,3 milliárd forintos kárt okoztak Kulcsárék.

Hogyan aránylanak ezek egymáshoz? Még nem tudjuk, hogy mekkora a Buda-Cash 13 ezer körüli ügyfelének átlagos számlamérete, de ha a BEVA által megterített 6 milliós határ felével számolunk, akkor 30-40 milliárd forint kifizetés jöhet. Folyó áron összehasonlítva így néznek ki az ügyek:

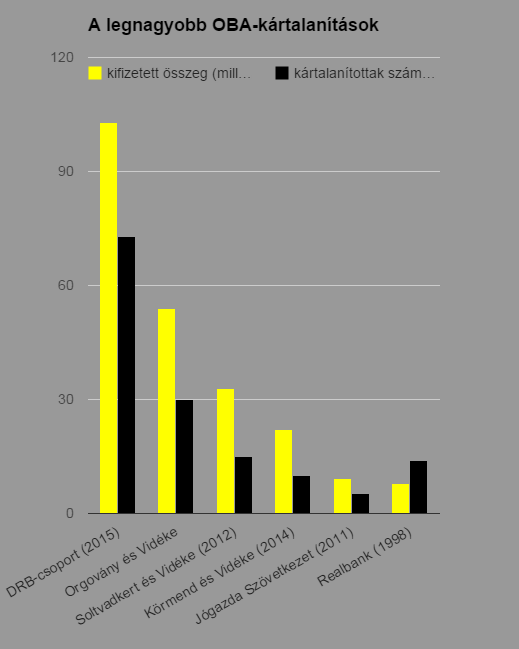

A Buda-Cash vezetői az eddigi hírek alapján nem csak az elit brókercéges ügyfélkörük pénzéből nyúltak le egészen agyafúrt eszközökkel, hanem a megszerzett kisbankokból, a DRB-bankcsoportból is szívták ki a pénzt. Az OBA kárpótolt már több becsődölt bankot és takarékszövetkezetet a rendszerváltás óta, de ezek mind – még inflációval együtt is – aprópénznek tűnnek ahhoz képest, amit most ki kellett fizetni a DRB-csoport betéteseinek, ahogy az érintett betétesek száma is elhanyagolható a mostani ügyhöz viszonyítva:

(Ráadásul a DRB-s kárpótlásoknak még nincs vége, sok önkormányzatot a költségvetésből fognak kártalanítani, számos betétes pedig a 30 milliós értékhatár feletti pénzének mondhat búcsút. Az OBA által kifizetett pénzt gyakorlatilag a többi pénzintézet adja össze, mert mindenkinek érdeke, hogy a kisebb betétesek biztonságban érezzék a pénzüket. Az alapnak viszont kellemetlenséget okozhat, hogy nagyobb a most kifizetendő pénz, mint a jelenlegi vagyon, ezért áthidaló hitelt kellett felvennie az OBA-nak. A korábbi legnagyobb magyar bankcsőd, a Postabank esetében a költségvetés fizette a majdnem 40 milliárd forintos számlát.)

Csendes idők, piti csalókkal

Érdekes módon a pénzügyi felügyeletnek ez után, 2003-tól kezdve nem volt túl sok dolga legális, engedélyekkel rendelkező pénzügyi szolgáltatókkal szemben, nagy volt a csend. A brókercéges piac jelentősebb szereplőinél nem találtak rendellenes dolgokat, helyettük inkább pitibb, zavarosban halászó szereplőkre csaptak le csak az utóbbi években.

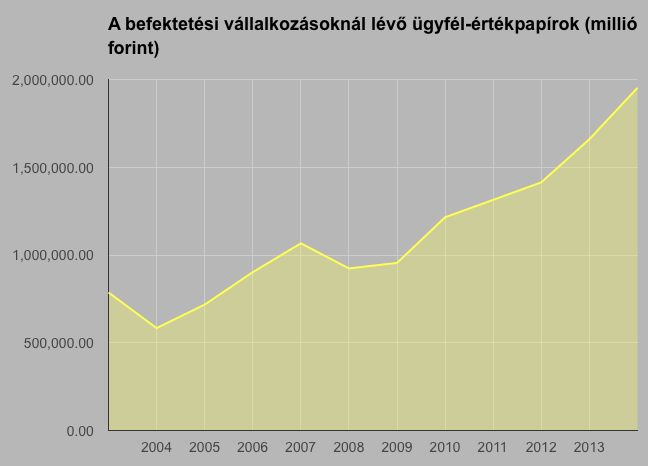

A botrányok hiánya mindenesetre sokat segített a brókercégeknek, létrejött egy stabil piac banki hátterű szereplőkkel (Erste, KBC Equitas, OTP és Unicredit a nagyobbak) és néhány független magyar céggel (köztük a Concorde, az Equilor, a Buda-Cash és a Random a jelentősebbek). Ezek a magyar tőzsde lassú de biztos hanyatlása miatt, meg a változó befektetési szokásokból következően is, de egyre szerteágazóbb dolgokat ajánlanak ügyfeleiknek. Az általuk kezelt vagyon mindenesetre folyamatosan nő, 2004 óta jó négyszeresére, közel kétezer milliárd forintra duzzadt:

Ezt vagyont nagyrészt ezek a cégek kezelték a közelmúltig (bár a kép kicsit csalóka, mert a banki hátterű brókercégek egy része nincs benne a statisztikában):

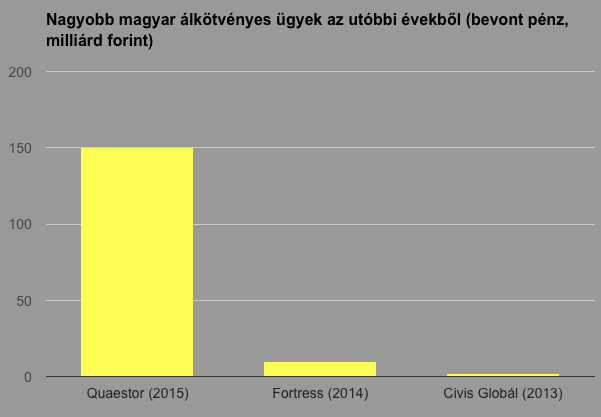

A PSZÁF, majd az MNB a legálisan működő cégeket nem bolygatta túlzottan, helyettük olyan, félig vagy egészen bűnöző társaságokat kapott el ebben az időben, mint a hihetetlenül agresszív módon terjeszkedő Capital Partners vagy a kamu devizakereskedő-számlákat nyitó Quantum XXL. Vagy az utóbbi évek két nagyobb, egymásra eléggé hasonló piramisjátéka, a Civis Globál Brókerház és a Fortress, ahol előbbi a félrevezetett betetéseketől kétmilliárd forintot, utóbbi pedig több, mint tízmilliárd forintot szívott fel. A hivatalosan nem létező betétekből vagy kötvényekből bevont pénz nagy részét klasszikus piramisjáték módjára kifizették hozamnak, többiből pedig jól éltek a szervezők, amíg ment a dolog, és még tudtak új pénzt behozni.

Ez a két eset egy kicsit hasonló a Quaestoréhoz. A Quaestor vállalati kötvényeket bocsájtott ki (ezekben eleve benne van a csőd lehetősége), ám a jelek szerint ügynökei gyakran hazudtak a kisbefektetőknek ezek jellemzőiről, és most még az is kiderült, hogy a legális kötvényekhez képest két és félszer annyit illegálisan vontak be.

De van egy-két fontos különbség is a két közelmúltbeli piramisjátékhoz képest. Egyrészt a Quaestornak a másik két pitibb próbálkozással ellentétben volt felügyeleti engedélye, másrészt pedig – legalábbis részben – tényleg valódi befektetésekbe is öntötték a pénzt. Igaz, ezek szinte kivétel nélkül veszteségesek voltak, és ezt, mint az utólag kiderült, az iparágban szinte mindenki tudta. Az illegálisan felszívott pénz mennyisége így aránylik egymáshoz:

(Valahol érdekes lehet, hogy Tarsoly Csaba ugyanúgy utazott fociban, ahogy a Felsőtárkánnyal a Fortress vezetője, a most előzetes letartóztatásban ülő Szabó-Forrai Zsolt, vagy az Ebes FC-vel Kis Sándor, a Cívis Globál Brókerház szervezője, aki ellen épp a napokban javasolt vádemelést a rendőrség. De Tarsolynak, úgy tűnik, velük ellentétben sikerült is felszívódnia.)

A Quaestor ügye egyébként a korábban említett Globexes csalásra is hasonlít: alapvetően mindkét cég főleg ingatlanprojekteket finanszírozott rövid lejáratú hitelekből. Aztán amikor ez egyre nehezebb lett, akkor egyre vadabb megoldásokra volt szükség ahhoz, hogy tovább tudják görgetni a tartozásokat.

Nagy kérdés, hogy kire tudott a Quaestor 150 milliárd forintnyi álkötvényt rásózni. Ez összesen több pénz, mint amit a legnagyobb – és a nagy frankerősödés miatt elkönyvelt veszteségig legmenőbb – magyar befektetési alapban, az OTP Suprában kezelnek. Az egész befektetési alapos piac egyik legbejáratottabb szereplője, a Concorde Alapkezelő összes alapjának nettó eszközértéke sem sokkal nagyobb ennél. Az E-Star pedig, aminek csődje eléggé megrázta az alig létező magyar vállalati kötvénypiacot pár éve, nagyjából 19 milliárd forintnyi kötvényt bocsájtott ki. Nagyobb pénzeket kezelő intézményi befektetők aligha vettek Quaestor-kötvényeket, hiszen a piacon hosszú ideje pletykáltak rossz dolgokat a cégcsoportról. Ezért nehéz most elképzelni, hogy hol talált vevőt a saját kötvényeire a Quaestor ilyen nagy mennyiségben. (Amilyen zavarosan és hiányosan az MNB kommunikálja ezeket az ügyeket, elképzelhető, hogy erre soha nem fog igazából fény derülni.)

Business as usual

A Buda-Cash és Quaestor ügyét nemzetközi példákhoz is lehet mérni. Nemrég a Bankmonitor hozta ki, hogy a Wall Street Farkasa sztorijának eredetijében a Jordan Belfort-féle Stratton Oakmont összesen csak kétszázmillió (kilencvenes évek eleji) dollárral húzta le a megtévesztett befektetőit, ami jóval kevesebb, mint ami kárt a két magyar cég okozott külön-külön (más kérdés, hogy mindmáig rengeteg brókercég és csaló alkalmazza ugyanezt a filléres részvényes trükköt a világ több országában – a Buda-Cash és a Quaestor esetében viszont teljesen más típusú csalás történt a gyanú szerint).

Sok minden arra utal viszont, hogy a Buda-Cash ügye nagyon-nagyon hasonló volt egy egészen közelmúltbeli csaláshoz, az MF Global nevű közepes méretű amerikai brókercég esetéhez.

Az MF Globalnál egy nagyon híres Wall Street-i figura, Jon Corzine volt a főfelelős. Ő korábban a Goldman Sachs nevű befektetési bank vezérigazgatója, aztán New Jersey kormányzója, később szenátora is volt. Akkori portrék szerint kicsit túlságosan is rákapott a tradelésre, hatalmas pozíciókkal túl nagy kockázatokat vállalt a cég terhére, és nem tudott ellenállni a kísértésnek, hogy a cég elszenvedett saját számlás veszteségeit az ügyfelek pénzéből kárpótolja. Először arról szóltak a hírek, hogy 600 millió dollár körüli pénzt tulajdonítottak el Corzine-ék, aztán ez megduplázódott, de korábban 40 milliárd dollárnyi vagyont kezelő céghez kirendelt felszámolóbiztos most már 1,6 milliárd dollár hiányáról beszél.

A lényeg mindenesetre hasonló lehet, mint amit a Buda-Cashnél sejteni lehet: keletkezett egy hiány, amit a nyomokat ügyesen eltüntetve ügyfélpénzből pótoltak ki a saját brókereiket megtévesztő cégvezetők, és közben reménykedtek, hogy idővel minden jóra fordul majd. Ha valami csoda folytán jól eltalálták volna a piac irányát, akkor egy nagyobb nyereségből akár ki is pótolhatták volna az ellopott ügyfélpénzeket. Nem így lett, talán pont, hogy túl nagy kockázatokat vállaltak, ami miatt még nagyobb lett a cég saját számlás vesztesége, amit még több pénzzel kellett kipótolni. Egy idő után valószínűleg látták, hogy reménytelen a dolog.

Nem is kell tehát a pénzt szó szerint értve “ellopni”, valójában az eredeti szándék szerint csak “kölcsönvették” azt, hogy aztán kis szerencse után visszategyék oda, mintha mi sem történt volna.

Az MF Global esete azt is mutatja, hogy nem kell ahhoz félbalkáni országnak lenni, hogy rendszeresen előbukkanjanak hasonló esetek. Bár az tény, ritka, hogy másfél évtizedig el tudjanak titkolni valamit a felügyelet elől. A nagy körültekintés és a szigorú szabályok ellenére szinte havi rendszerességgel írnak a pénzügyi sajtóban elszigetelt esetekről, hogy egy-egy üzletkötő megpróbál valamit elsíbolni az ügyfelei pénzéből. Az üzletkötői kockázat egyike azoknak a dolgoknak, amiket a befektetők azért cserébe vállalnak, hogy többet hozzon az összespórolt megtakarításuk, mint egy egyszerű bankbetét. A mohóság nem csak a befektetési vállalkozások vezetőinél, hanem a hozamokra éhes kisbefektetőknél is nagy úr.

(A brókercéges ügyek egyébként pénzben és okozott kárban eltörpülnek a rendszeresen hatalmas adófizetői költségekkel járó bankbotrányokhoz képest.)