Tényleg összeomlik idén a világ gazdasága?

Bajok vannak, bajok vannak a világgazdaságban, mondogatják mindig, de egy ideje tényleg gyanús dolgok történnek. Például nagyon régóta nem kezdődött az év ilyen rosszul a tőzsdéken:

- a német részvényindex (DAX) 7,

- a japán (Nikkei) 9,

- az amerikai (S&P 500) 5,

- a kínai pedig 15 százalékot zuhant január 1. óta.

Komor jóslatokról, összeomlásról beszélnek avatott gazdasági szakemberek, az egyik nagy brit bank elemzői azt tanácsolják, hogy mindenki adjon el mindent azonnal (kivéve a legbiztonságosabb kötvényeket), a hírügynökségek fotóin újra felbukkantak a szomorú arcú tőzsdei üzletkötők. Mintha a kilencvenes évek délkelet-ázsiai válsága, a 2000-es dotcombuborék, a 2007-2008-as amerikai ingatlanpiacról induló, aztán globális összeomlásba torkolló pénzügyi válság, a 2010-es évek elejét domináló európai adósságválság után

most egy feltörekvő piaci válság bontakozna ki a szemünk előtt.

A kérdés csak az, hogy mennyire súlyos a dolog: csak egy kisebb-nagyobb részvénypiaci korrekció lesz belőle, amire a befektetők figyelnek csak, vagy pedig olyan súlyos, a mindennapi életünkre is rámászó, rendszerszintű balhé, mint a nyolc évvel ezelőtti?

A tízezer milliárd dolláros kérdés az, hogy az egyre pesszimistább piacok félelmei mennyire megalapozottak. Tehát hogy a Fed-kamatemelésből, dollárerősödésből, olaj- és nyersanyagár-zuhanásból, feltörekvő piaci tőkekiáramlásból és a mindennek komor hátteret adó geopolitikai feszültségekből mekkora reálgazdasági vagy pénzügyi megrázkódtatás lesz.

Erre most még nem lehet választ adni, de érdemes figyelni néhány fontos világgazdasági folyamatra.

Az olaj–nyersanyag–dollár kör

Hogy lehet, hogy a világ legfontosabb energiahordozója, a kőolaj most már kevesebb mint harmadannyit ér, mint másfél éve? A válasz egyik fele az, hogy – miután rengeteg pénzt fektettek korábban a kitermelésbe – most már túl sokat termelnek belőle. Az amerikai palaolaj miatt ugyanis szétesett az olajkartell, az OPEC, és termelési csapdába kerültek az olajtermelő országok: az árak esése miatt – ha tartani szeretnék bevételeiket – még több olajat kell a piacra borítaniuk, ami miatt még jobban esnek az árak, és így tovább.

A másik oldalon viszont talán ennél is fontosabb, hogy az olaj kereslete messze nem nő olyan ütemben, mint azt korábban várták. De például a vasérc vagy a réz, vagy a többi nyersanyag iránt sem erős ma a kereslet a világban. A kínai építkezések hihetetlen tömegben szívták fel az acélt és a rezet az utóbbi évtizedben, most viszont egyértelmű lett, hogy ennek vége, és ha lesz is kínai növekedés, az már nem a nyersanyagigényes beruházásokról fog szólni, hanem a szolgáltatások bővüléséről.

Ezért aztán szenved minden ország, amelyiknek jelentős bevételei vannak kőolajból és nyersanyagokból. Egyetlen eszközzel tudnak védekezni a káros hatások ellen: leértékelik, vagy hagyják leértékelni a saját devizáikat. Mivel dollárban vannak a bevételeik, a kiadásaik viszont főleg saját devizában, ezért a leértékelődéssel bizonyos szempontból jól járnak.

Csak hát ezt ellensúlyozza, hogy a feltörekvő országoknak rengeteg adóssága van dollárban, amit így sokkal nehezebb lesz kifizetni. És van egy másik probléma is. A nyersanyagok áresése miatt egész világgazdasági szektorok értékelődnek le hirtelen – ami miatt a globális pénzügyi rendszerben hirtelen csökken az áramló pénz mennyisége.

A kínai-feltörekvő-tőkekivonás kör

Az nem újdonság, hogy a kínai részvénypiac olyan, mint egy kaszinó, őrült módon ugráló árfolyamokkal. Miután tavaly nyáron egyszer már kipukkadt, most megint nagyon zuhan. Ez önmagában nem lenne baj a világ többi része számára, mert a kínai tőzsde önmagában elég kicsi, és kevés ott a külső befektető. A kínai részvényhullámvasút leginkább azért aggasztja a külvilágot, mert úgy tűnik, a korábban a gazdaságot biztos kézzel irányító pártvezetés hitelessége is kockán forog, annyira sok amatőr hibát követett el. (Nem csoda, hogy az utca embere szerint arról szól az egész, hogy a kommunisták ellopnak mindent.)

Ennél is nagyobb baj, hogy folyamatosan érkeznek a rossz hírek a kínai gazdaság gyengeségéről, egyre aggasztóbb lassulásáról. A kínai gazdagok pánikszerűen menekítenék ki a tőkét az országból, mert nem érzik biztonságban a vagyonukat otthon, a kínai jegybank pedig lazábbra vette az árfolyamot, ami miatt a jüan gyors tempóban gyengül a világ többi valutájához képest. Valójában Kínának nem volt más választása, muszáj volt hagynia leértékelődni a pénzét, hiszen csak decemberben 120 milliárd dollárt költöttek az árfolyam védelmére, azaz jüan vásárlására a még mindig bőven 3000 milliárd dollár feletti devizatartalékból. (Tavaly ötszázmilliárd dollárral 3300 milliárd dollárra csökkent a kínai devizatartalék.)

A jüan leértékelődése nagy világgazdasági kockázatokat hordoz. A kínai fogyasztók vásárlóereje megcsappanhat, ami rontja a Kínába exportáló cégek helyzetét. A jüan esése ráadásul arra ösztönözheti a többi exportőr országot, hogy klasszikus árfolyamháborúba bonyolódva ők is leértékeljék pénzüket – hiszen csak így tudják megőrizni versenyképességüket.

Sokan attól tartanak, hogy a kínai helyzet ennél is rosszabb lesz, és a kínai cégek, önkormányzatok elkezdenek tömegesen csődbe menni, valódi adósságválság alakul ki. A valós probléma súlyát megsokszorra a látszat, a kínai adatoknak ugyanis senki nem hisz igazán, legyen szó cégek könyveléséről, hitelállományokról vagy a legfontosabb makroadatokról.

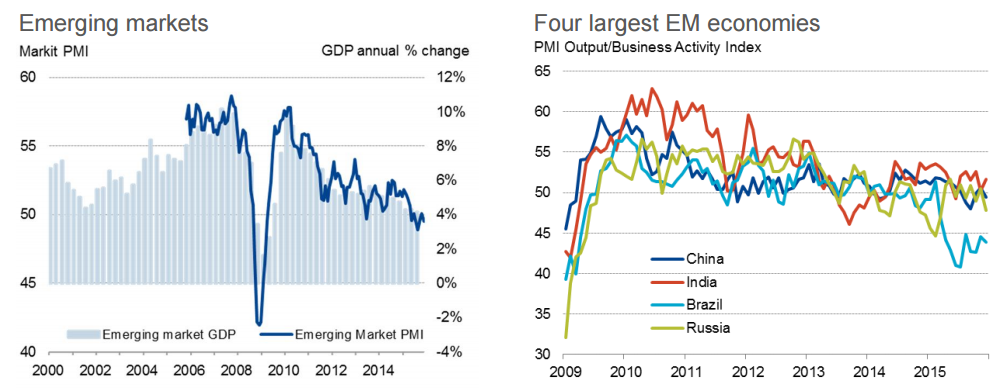

De nem csak Kína van bajban, hanem gyakorlatilag az összes többi olyan ország is, amelyet az utóbbi évtizedben agyonsztároltak a befektetők, és egyébként tényleg hatalmas fejlődésen mentek keresztül. Most viszont viszont fokozatosan egyre gyatrábban mennek:

Oroszország? Az olajbevételek zuhanása miatt hatalmas, tíz százalékos költségvetési kiigazításra kényszerülnek, és ha sokáig – mondjuk több mint egy-másfél évig – kitart a mostani alacsony olajár, akkor egészen durván megrendülhet az ország pénzügyileg. Szaúd-Ariába? Szintén. Brazília? Teljes politikai és gazdasági káosz felé sodródik. Nigéria? Éppen most tárgyalnak az IMF-fel egy mentőcsomagról, hogy elkerüljék az államcsődöt. Délkelet-Ázsia? Ott is nagyon lelassult a korábbi növekedés, és az elemzők most azt tippelgetik, hogy mekkora az esélye annak, hogy mennyire kerülhető el a felfordulás.

A Fed-dollár-deflációs kör

A gazdag országok ugyan legalább elmondhatják magukról, hogy gazdagok, és az utóbbi évekhez képest, ha mérsékelt ütemben is, de legalább növekednek. Ezért döntött úgy az amerikai jegybank, a Federal Reserve, hogy itt az ideje tenni egy lépést a monetáris politika normalizálása felé, és közel egy évtized nulla közeli kamat után kamatot emeltek. Nem a szokásos okból, mert emelkedett volna az infláció, hanem azért, mert a Fednél attól félnek, hogy bizonyos (hazai) gazdasági szektorok túlértékelődhetnek a túl alacsony kamatok miatt.

Az eredmény: a tőke megindult az USA felé, a dollár több mint 12 éve nem volt ilyen erős.

Ezzel az a fő probléma, hogy nem csak az amerikaiak, hanem az egész világgazdaság is viseli az erős dollár következményeit. Különösen a feltörekvő országok kormányai, cégei, sőt háztartásai a nulla dollárkamat éveiben. Az összes dollárhitelen belül már húsz százalékon felüli a súlyuk a nem amerikaiaknak.

Kínában, Brazíliában és Oroszországban közel kétezermilliárd dollárnyi reálgazdasági dollárhitel van, az összes feltörekvő piacon pedig nagyjából 3800 millád dollár. Ezek kamatait dollárban kell fizetni, ami nagyon nagy nyomást helyez az egyébként is gondban lévő gazdaságokra. Mexikóban, Indonéziában és Törökországban különösen magas a dollárhitelek aránya.

A feltörekvő piaci szenvedés több csatornán keresztül is visszaérhet a fejlett országokhoz. Az egyik a defláció, tehát hogy a nyersanyag- és energiaárak esése miatt tartósan olcsóbbak lesznek az áruk, ami nem túl egészséges dolog. A másik a nemzetközi kereskedelem, ami egyébként is lassul, mindenesetre az exportpiacok visszaesésén keresztül árthat az európai, amerikai cégeknek. A harmadik pedig a pénzügyi csatorna, tehát hogy a feltörekvő piacokat finanszírozó nyugati bankok szenvednek el nagy veszteségeket.

Eltűnt 900 000 000 000 000 forint egy hónap alatt

Eddig csak a rászedett kínai kisbefektetőnek fájhatott a tőzsdekrach, de most már a kínai állam hitelessége forog kockán. Ami rossz esetben az egész világgazdaságot veszélyeztetheti.

Nem lehet tudni, hogy mit csinálnak a világ egyik legfontosabb pénzével

És ez elég aggasztó. A kínaiaknak jó fedősztorijuk van a jüan leértékelésére, de nem biztos, hogy érdemes hinni nekik.