Egy pénzügyi válság, amit csak imádni lehet

Ekkora olajárzuhanásra azért kevesen számíthattak előre. Júniusban még 110 dollár felett volt a Brent és WTI olajfajták hordója egyaránt, most meg éppen feleennyi:

Ez akkora áresés, hogy minden túlzás nélkül történelminek lehet nevezni, mivel olyan ritkán van, hogy 50 százalékot zuhanjon az olaj úgy, hogy egyébként nem omlik össze a gazdaság (amikor utoljára a mostanihoz mérhető olajáresés volt 2008-ban, épp egy világméretű recesszió indult be).

Ráadásul elsőre egy váratlanul jó dolognak tűnik az olajár-feleződés:

- Jó a fejlett országok átlagpolgárainak, akik most ahelyett, hogy benzinre költenék a pénzüket, most majd vehetnek mást.

- Rossz a világgazdaság lenagyobb járadékszedőinek, az olajtermelő országoknak és az olajipari cégek befektetőinek.

A pénz az olajon nyerészkedőktől az értéket előállítókhoz, termelékenyekhez kerül át, pont akkor, amikor a világgazdaságnak egyébként is nagy szükség lenne egy lökésre. A reálbérek évtizedek óta egy helyben állnak a fejlett országokban, ami miatt mindenhol szenvednek a cégek, nincs hol bővíteni a piacokat, mert nincsenek tömegek, akik megvennék a termékeiket. Viszont a most kibontakozó

GLOBÁLIS REZSICSÖKKENTÉS

egy óriási elkölthetőjövedelem-emelést jelent a fejlett országok fogyasztóinál. (Már ha feltételezzük, hogy nem fog most az amerikai vagy a német átlagfogyasztó többet autózni, és így a többletet egyszerűen további benzinre költeni, ami sajnos teljesen reális. Vagy nem fognak a bérek mostantól még lassabban emelkedni, ami szintén elképzelhető, ahogy az is, hogy a pénz elköltése helyett inkább megtakarítanak, vagy az adósságokat fizetik majd vissza.)

És azoknál a cégeknél is ingyenpénz az olajesés, amelyek így vagy úgy, de használnak kőolajszármazékokat, vagy szükségük van energiára, esetleg árut mozgatnak. Tehát az összesnél, a vegyipari óriáscégektől kezdve az autógyártókon át a kiskereskedelmi láncokig. Ezek a vállalatok az utóbbi éveket mániákus kiadáscsökkentéssel és hatékonyság-javítással töltötték, amiben mostanra már kevés tartalék maradt, így nekik is jól fog jönni az ingyenprofit.

De ennyire nem lehet szép a világ, lehetnek árnyoldalai is ennek bőven.

Most már egyre többen beszélnek arról, hogy ebből akár egy nagyszabású pénzügyi válság is kialakulhat. Legalább három nagy probléma van.

1. Energiaszektor

Az utóbbi években nagyon magasak voltak az energiaárak, a tőke viszont olcsó volt (a válság óta mindenhol nullán vannak a jegybanki kamatlábak). Ebből nem is következhetett más, mint hogy rengeteg pénz menjen az energiaszektorba. Ők éltek is a lehetőséggel: az amerikai olajvállalatok kifejlesztettek egy új technológiát, amivel a palakőzetből is ki tudják repeszteni a kőolajat. Ezen túl új lelőhelyek kiaknázása is megindult, például a sarkkörön túl.

Ezzel viszonylag jelentősen sikerült növelni a kínálatot globális szinten. A magas olajárak azt is jelentették, hogy a fejlett országok rengeteget halmoztak fel belőle, és voltak spekulatív vásárlók is. Most viszont kezd egyértelművé válni, hogy az olajkínálat gyorsabban nőtt, mint a kereslet. Ahogy zuhan az olajár, a felhalmozás sem tűnik már olyan sürgősnek.

A termelést nem könnyű csak úgy visszafogni, hiszen azt a kitermelési projektet, ami már megindult, csak nagyon nagy veszteségek mellett lehetne leállítani. Ezért a következő években még bőven be fognak csatlakozni új termelő kapacitások – ezért évekig eltarthat, amíg az alacsonyabb olajárakhoz alkalmazkodik a termelés. (A kartellháború mellett ez van az esés mögött: nagyon meredek a keresleti és a kínálati görbe, ezért a kínálat apró is változása is hatalmas ingadozásokat okozhat.)

Az sem valószínű, hogy a világ USA-n kívüli részén hirtelen sokkal többet autóznának majd a fogyasztók, és ezért több üzemanyag kellene megint. Egyszerűen azért, mert a dollár erősödő trendben van, a kőolajat pedig dollárban számolják – ami jelentősen fékezi az olajárak esésének hatásait a világ többi részében.

Egyelőre csak annyi látszik az olajár-zuhanás okozta pénzügyi feszültségekből, hogy az amerikai tőkepiacokon a nagyon kockázatos vállalati kötvények (a bóvlikötvények) hozamai elszálltak, az olajkötődésű részvények pedig bezuhantak. Ez a leginkább azt jelenti, hogy azok a befektetők, akik beszálltak hitelezni az egyre monumentálisabb amerikai palagáz-projekteket, most jól megégetik magukat. Kérdés, és egyelőre még nem világos, hogy ezek a bukott beruházások mennyire kapcsolódnak össze más befektetésekkel, amelyek más területekre is elvihetik a veszteségeket.

2. Még kevesebb infláció

Ez már bonyolultabb dolog. Dezinfláció réme egy ideje kísérti a fejlett országokat. Ennek az a lényege, hogy a gyenge kereslet miatt kevésbé nőnek az árak, mint kellene nekik. Nem nőnek a bérek, ezért a cégek se tudnak árakat emelni. Ez aztán önmagát erősítheti, mivel alacsony vagy negatív infláció esetén nem éri meg elkölteni a pénz (=tovább csökken a kereslet), és az adósságok reálértéke is nő.

Magas olajárak mellett is a nulla felé tart az infláció Európában és az Egyesült Államokban is, most viszont, hogy hirtelen a felére zuhant vissza az olaj ára, még valószínűbb lett, hogy negatív infláció lesz. A reálkamatláb – amit az adósságokra fizetnek a cégek és a fogyasztók az inflációhoz képest – így nőni fog. A cégek akár azt is mondhatják majd az alacsony infláció láttán, hogy még kevésbé emelik meg a béreket.

Az olajárak esésének másik oldala tehát a gyenge kereslet, és rossz esetben a deflációs spirálra rá is erősíthet a globális rezsicsökkentés.

3. Feltörekvő piaci válság

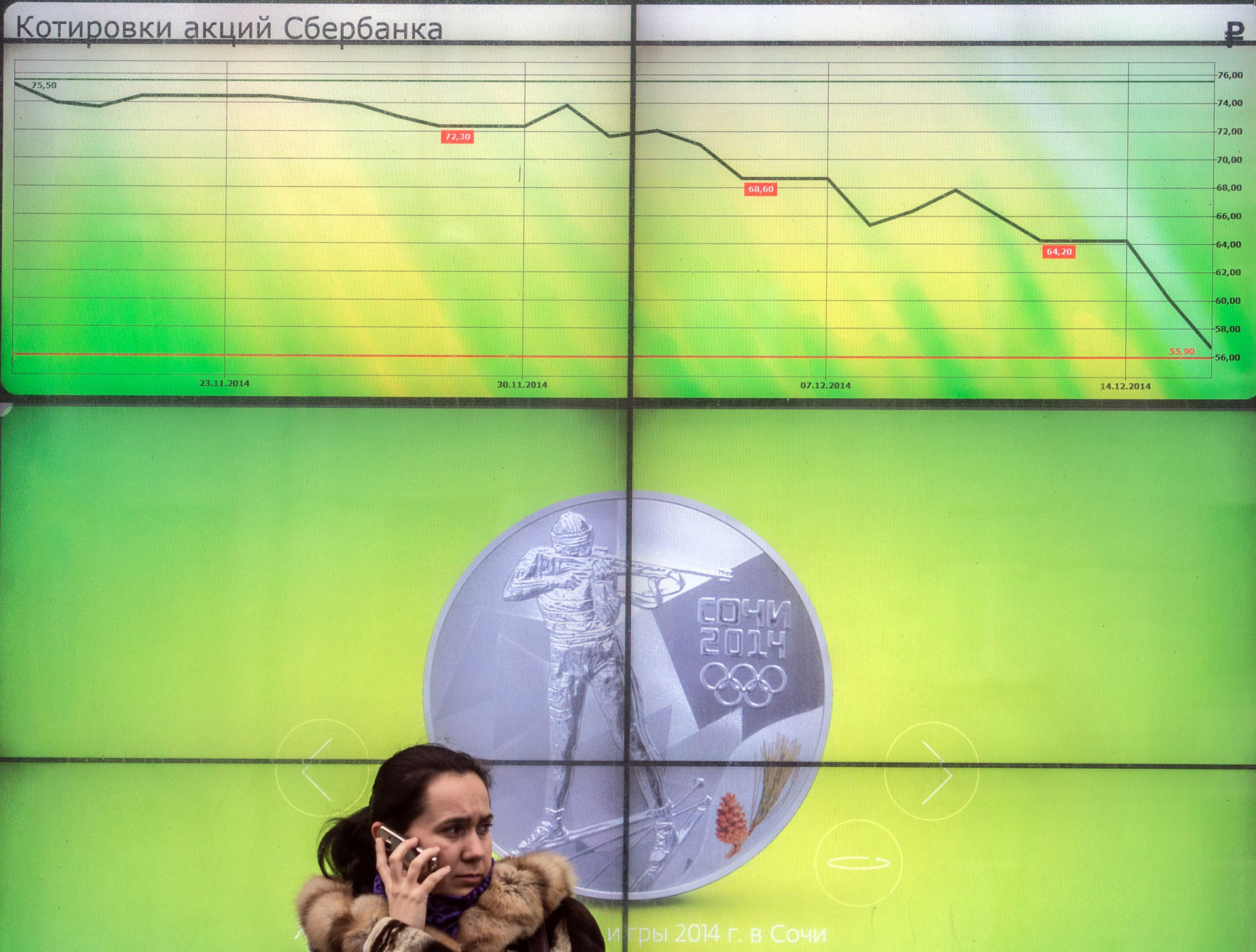

Oroszország pénzneme, a rubel úgy beomlott, hogy nominális GDP alapján a világ 8. lenagyobb országából a tizensokadik lett. Sokan – így például Gavyn Davies, a Financial Times elismert globális makroelemzője – ezt, tehát az eddig erősnek tűnő olajtermelő országok gazdasági teljesítményének kiesését tartják a legnagyobb kockázatnak. Ez ugyanis tényleg jelentősen visszafoghatja a globális kereslet növekedését.

A leginkább veszélyeztetett országok: Oroszország, Venezuela, Irán, rengeteg közép-afrikai ország, köztük is kiemelkedő mértékben Angola és Nigéria. De a 60 dollár alatti szinteken már az öbölbeli olajmonarchiáknak sem jó ez a folyamat – bár Szaúd-Arábia, Kuvait, Katar vagy az Egyesült Arab Emírségek rendelkezik olyan tartalékkal, amivel évekre ki tudja finanszírozni a válságos olajárat.

Oroszország nem csak azért foglal el kiemelt helyet geopolitikai kockázatok között, mert egy sarokba szorított, kiszámíthatatlan vezetésű ország tele atomfegyverekkel tart a destabilizálódás felé, hanem azért is, mert százmilliónál több fogyasztójának vásárolóereje is elillan a most kibontakozó rubelválságban.

Amikor jó, hogy kipukkad a buborék

Egy picit olyan ez, mint amilyen az amerikai ingatlanpiaci buborék volt. Túl sok volt a tőke az iparágban, adottnak vették a magas – ebben az esetben háromszámjegyű – árakat, így rengeteg befektetés jött be, ami gyorsan túlértékelődött. Csak a hatása ellentétes: az ingatlanpiaci buborék beborulásán minden rosszul járt, az olajár bezuhánásán viszont nyernek az átlagfogyasztók. Az ingatlanbuborék kipukkadása után elértéktelenedtek az ingatlanok, amivel visszaesett a háztartások vagyona, nőtt az adóssága, és a bankok eszközei is elértéktelenedtek, ami az egész gazdaságnak tartós károkat okozott.

Most viszont végeredményben csak annyi változás van, hogy kevesebbet kell fizetni benzinért, ami miatt a korrupt olajeliteken és a mohó olajbefektetőkön kívül egyedül a környezetvédelmet és az energiahatékonyság szempontjait fontosnak tartók szomorkodhatnak.