Ha félünk a jövőtől, azt a pénztárcánk is megérzi

Az OTP Bank és a Závecz Research idén is elkészítette az Öngondoskodási Indexet, amivel a magyarok pénzügyi szokásait térképezik fel. Az eredményeket ismertető sajtótájékoztatón Kovács Antal, az OTP Bank vezérigazgató-helyettese, és dr. Szondy Máté pszichológus beszélgettek arról, hogy mi lehet az oka az index harmadik éve tartó csökkenésének.

A 2019 szeptemberében végzett felmérésben a bankszámlával rendelkező 18-70 éveseket kérdeztek a megtakarítási szokásaikról; az 1500 válaszadót úgy választották ki, hogy a minta az egész országra nézve reprezentatív legyen. Az OTP Bank 2011 óta végez kutatásokat az öngondoskodás témakörében, amit – Kovács Antal szerint – azért is fontosnak tartanak, mert ezelőtt nem végeztek komplex, mindent áfogó kutatást.

Maga az index 100 elemből épül föl, úgynevezett hard és soft elemekből. Mekkora a gazdasági aktivitásunk? Hogyan ültetjük a gyakorlatba a pénzügyi döntéseinket? Mennyire vagyunk aktívak a saját életünk tervezésében? Az Öngondoskodási Index a hard és soft elemek együttes vizsgálatával azt elemzi, hogy a magyarok hogyan próbálják biztosítani a saját hosszú távú jövőjüket.Kovács elmondta, hogy az index már harmadik éve csökken, pedig a gazdasági környezet nem ezt indokolná. A jövedelmek nőnek, a magas hozamelvárások és a pénzügyi ismeretek hiánya otthon tartja a megtakarításokat. Ezt jól mutatja, hogy

a 6000 milliárd forintnyi készpénzállományból 4900 milliárdnyi a háztartásoknál van – ez csaknem negyede a betétekben és értékpapírban tárolt megtakarításoknak.

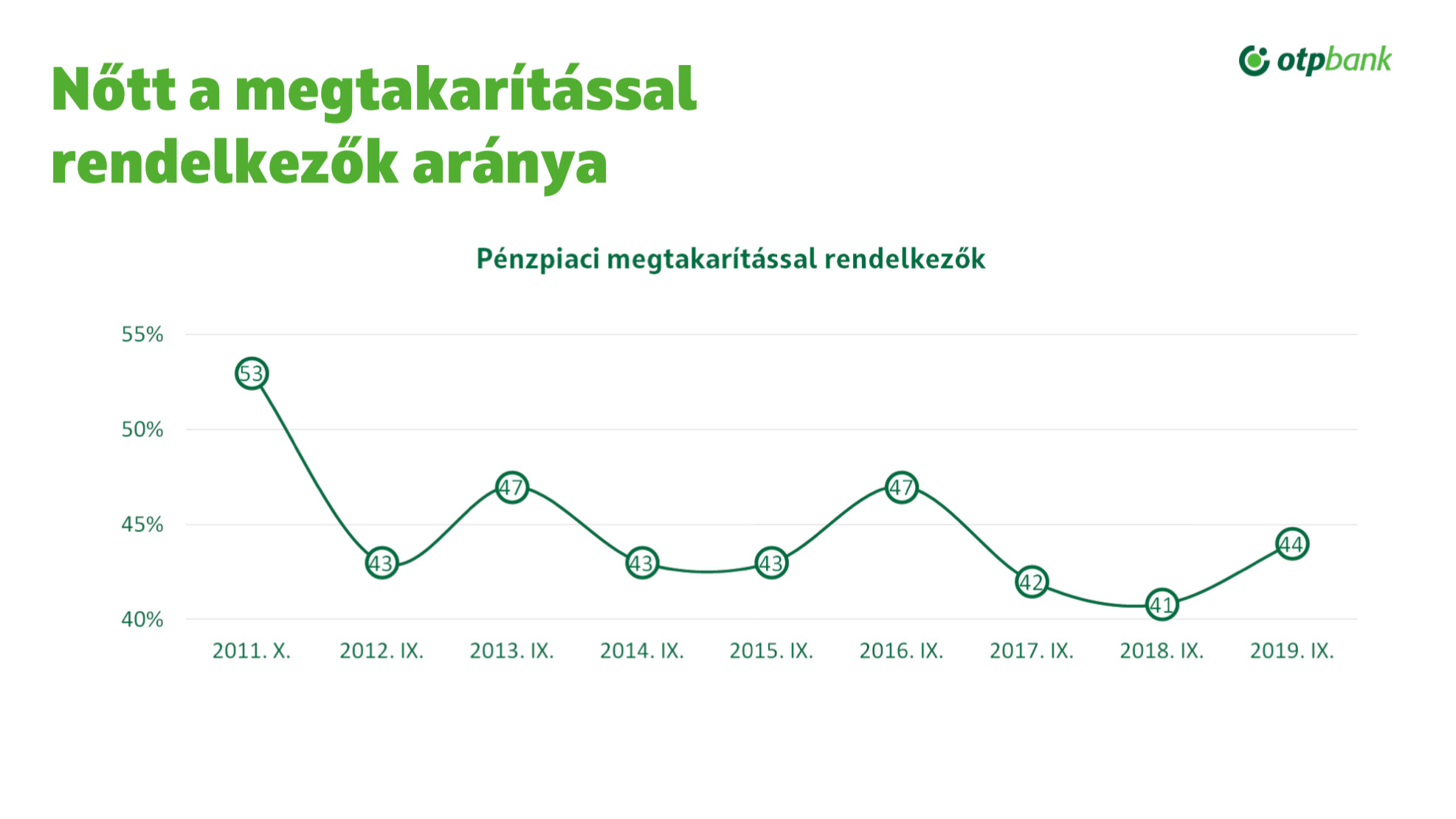

A megkérdezettek 44 százalékának van megtakarítása, ami a tavalyi 41 százalékhoz képest növekedésnek mondható, de a megkeresett készpénzből nem lesz automatikusan megtakarítás.

Nemzetgazdasági szempontból minden mutatónk jó – mondta Kovács –, még európai összevetésben is, és a társadalmi polarizációt tekintve sem vagyunk rosszabb helyzetben. Alapvetően két nagyobb trend figyelhető meg itthon:

• A pénzügyeiket tudatosan kezelők és nagyobb vagyonnal rendelkezők erőteljesen növelik a megtakarításokat, vesznek érték- és állampapírt.

• A kevésbé tudatosak inkább a számlájukon vagy otthon tartják a pénzt, pedig kis összegű, rendszeres megtakarításokkal lehetőségük lenne emelni a pénzük értékét – ami eltűnik, ha a párnacihában tartják.

Pedig az otthon tartott készpénznek kimutatható társadalmi költsége is van: GDP-arányosan fél százalék. Ez az inflációból és az elszalsztott hozamokból áll össze.

Kovács szerint fontos olyan megoldást nyújtani a fiataloknak, a legfiatalabb generációnak, sőt, akár gimnazistáknak is, ami játékos formában, akár gamifikációval is belevinné őket abba, hogy ne otthon tartsák a megtakarításaikat. Létezik már olyan kezdeményezés, amely készpénzmentessé tenné az iskolákat, ezzel is hozzájárulva a fiatalok ismereteinek bővítéséhez, a különböző fizetési módok megismeréséhez. Az is fontos szempont, hogy

a fiatalok az internet világában élnek, de jóval nagyobb igényük van a személyes pénzügyi tanácsadásra.

Az OTP Banknál eddig 150 ezren kaptak ingyenes tanácsadást a Pénzügyi Tervező segítségével, és ez a szám egyre csak növekszik. A pénzügyi szakember szerint a bankok fiókhálózati struktúráját is úgy alakítják át, hogy fokozatosan kitereljék a készpénzfelvétel alapú tranzakciókat, és a tanácsadás irányába mozduljanak el. Az is nagy segítséget nyútjhat, ha a fiatalok otthon, a saját eszközeiken kaphatnak tanácsadást, mert a pénzügyek intim dolgok, és vannak, akik nem akarnak erről beszélni.

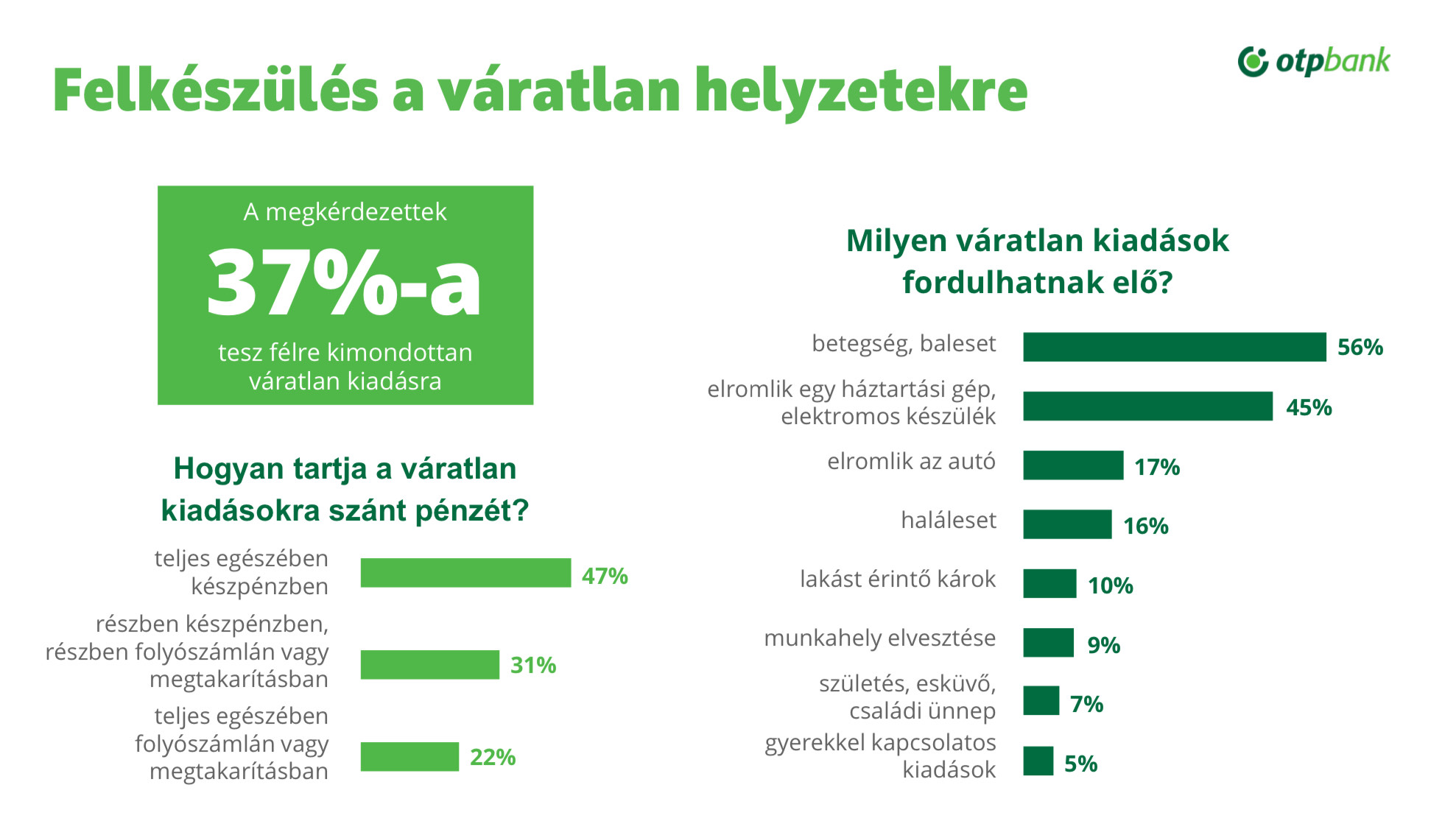

De mi történik a készpénzzel, ami nem válik befektetéssé? Sokan várnak egy váratlan eseményre, ami nem következik be. Az emberek bizonytalanságban érzik magukat, amit az is alátámaszt, hogy

a megkérdezettek 37 százalékának van megtakarítása, amiket váratlan kiadásokra tettek félre, és ennek jelentős részét – több mint a felét – készpénzben tartják.

És miért ragaszkodunk ennyire a készpénzhez? Dr. Szondy Máté pszichológus szerint hiába szeretjük azt hinni, hogy racionális lények vagyunk – pláne, ha számokkal vagy pénzzel foglalkozunk – az érzelmeknek erős hatása van a döntéseinkre. Hiába feledkezünk meg erről, hiába nem vesszük figyelembe, az érzéseink mindig ott lapulnak, és beleavatkoznak a döntéshozatalunkba.

A 2008-as válság például évekre meghatározta és meghatározza az emberek kockázatvállalási hajlandóságát. Ez a hatás fiataloknál erősebb, mint az idősebbeknél. Ha valaki fiatalként először tapasztalja meg, hogy sokat veszíthet, az poszttraumás élményt szerezhetett a későbbiekre. A szó szoros értelmében; ugyanis ez a hatás beépül a döntéshozatali szisztémába, és ez hosszú távon is kihat a pénzügyi döntéseinkre.

Természetes reakció, hogy szorongás esetén kapaszkodókat keresünk. Ilyen szempontból a készpénz hatékony biztonságérzetet nyújthat: a tudat, hogy ott van a pénz a spájzban, a befőttek mögött, csökkentheti a szorongásunkat.

De hogy lehet kitörni a félelem alapú gondokodásból? Hogyan ébredhetünk rá, hogy a félelmeink, és nem a lehetőségeink mozgatnak bennünket? Dr. Szondi szerint az első lépés az ismeretszerzés. Ha rálátunk a reális és racionális lehetőségeinkre, az sokat segíthet. Amire nincs rálátásunk, az szorongást kelt bennünk, de a megismerés eloszlathatja az ilyen irányú félelmeket. Az OTP Bank épp ezért indított felvilágosító, edukációs kampányokat: ilyen kezdeményezések a Fáy Alapítvány, a Tudásbank YouTube csatornája, vagy az OTP Pénzügyi Tervező.

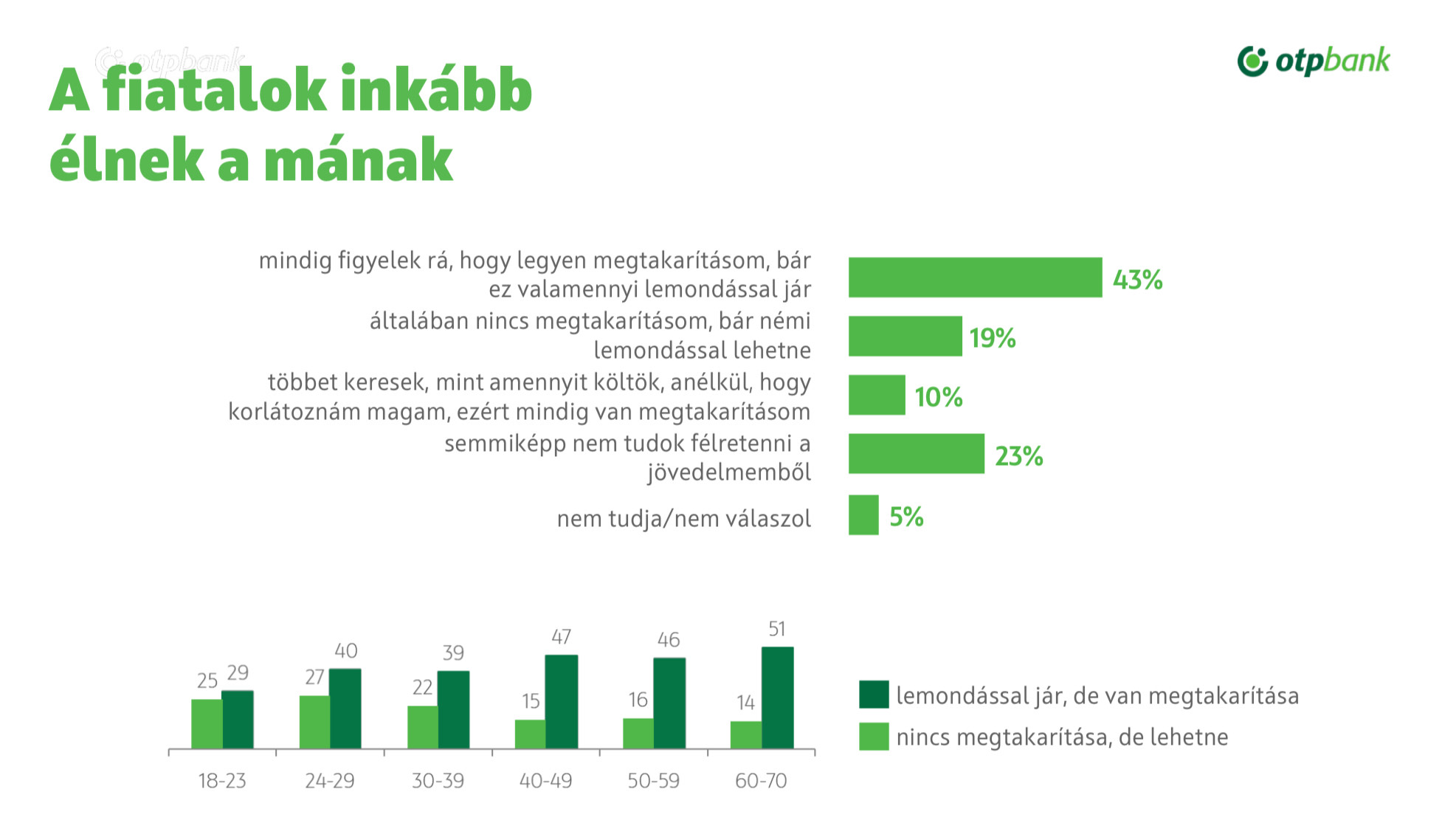

További kimutatható tendencia – mondta Kovács –, hogy a fiatalok hajlamosabbak a mának élni. Ez szerinte nem újkeletű jelenség, mindig is így volt. A különbség csupán annyi, hogy ma már egyre jobban kitolódik az éretté válás korszaka. Ennek sok összetevője lehet, de alapvetően a mostani generációk abban különböznek a régebbiektől, hogy akkor sem takarítanak meg sokan, ha megtehetnék: ha van valamennyi pluszjövedelmük, azt is felélik:

a megkérdezett 18-23 éves fiatalok negyede vallotta be, hogy egyáltalán nem takarítanak meg semennyit.

És hogy miért káros otthon tartani a pénzt, miközben jelentős részük csinálja? Mert hiába gyengébb ma az infláció, a pénzünk így is veszít az értékéből. Annak pedig, hogy nem tesszük bankba a pénzt, az is lehet az oka, hogy a tranzakciós illeték és a fél százalékos kamatok nem teszi vonzóvá a banki befektetési ajánlatokat. Ugyanakkor – mondja Kovács – vannak olyan instrumentumok is, amikben nem a 0,1 százalékos kamattal kell számolni: vannak likvid eszközök, amikkel elérhető 3-5 százalékos kamat is.