A hitelkártyát egy sci-fi szerző találta föl

A hitelkártya (credit card) szót először az amerikai író, Edward Bellamy használta 1887-es regényében, a Visszapillantásban. A szövegkörnyezetből az derül ki, hogy a credit card a kormány által fizetett osztalék elköltésére szolgál, vagyis Bellamy inkább a bankkártya, és nem a hitelkártya koncepcióját találta ki. De a credit card kifejezés a regény megjelenése után bekerült a köztudatba – túlzás nélkül, mivel a Visszapillantás a 19. század egyik legsikeresebb amerikai regénye volt.

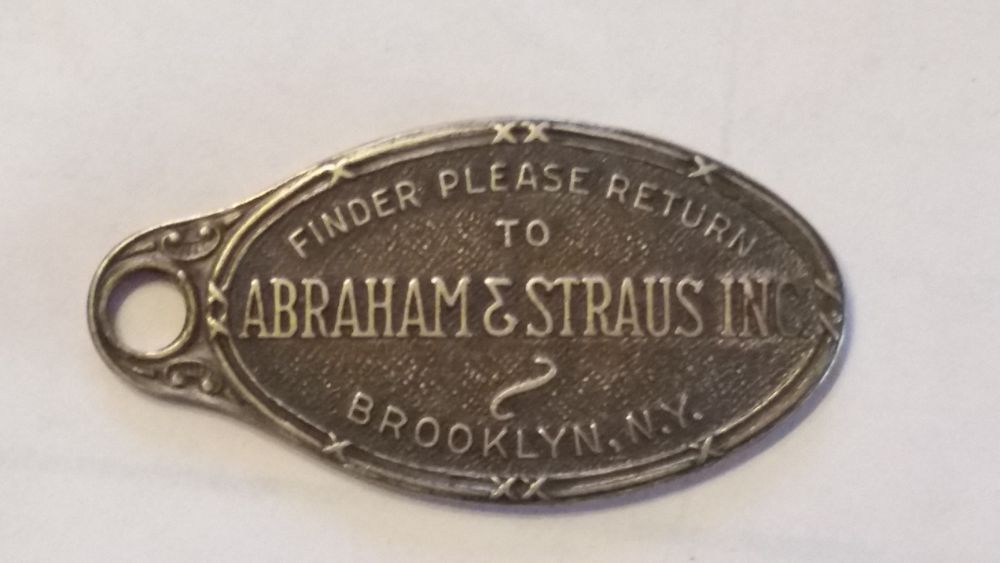

A hitelkártya mögött álló technológia sokat változott, de a célja kezdetektől fogva ugyanaz volt: egy zsebben elférő, viszonylag biztonságos, önmagában nem értékhordozó fizetőeszköz létrehozása. Az erre irányuló kísérletek már a 19. század végén elkezdődtek, de akkor még érmének (charge coin) hívták őket. Az első példányok különböző formájú és méretű fizetőeszközök voltak: készülhettek celluloidból, rézből, alumíniumból vagy acélból is.

Készpénz helyett fém

A charge coinokat olyan ügyfelek használták, akiknek számlájuk volt különböző üzletekben, hotelekben és hasonló intézményekben. Az érmék többségén egy kis lyukat is elhelyeztek, hogy kulcskarikára lehessen fűzni őket. A számlaszámot és a kibocsátó cég nevét dombornyomással jelenítették meg az érméken. Az értékesítési bizonylatokra korábban kézírással vitték föl a vásárló adatait és számlaszámát, de a dombornyomott kártyákkal könnyebben, egységes formában lehetett rögzíteni a vásárlót azonosító adatokat.

Az 1920-as évektől kezdve több áruház, hotellánc és olajvállalat is bevezette a saját, fémből készült fizetőeszközét, amit a vásárlók fizetésre használhattak. Mivel ezeket csak a kibocsátó cég fogadta el, technikailag jóval közelebb álltak a ma is kapható céges ajándékkártyákhoz, így a felhasználási területük is jóval korlátozottabb volt – éttermekben például nem lehetett fizetni velük.

Hasonló kezdeményezés volt a Charga-Plate is, amit a Farrington Manufacturing Company 1928-ban vezetett be, és az 50-es évekig használatban maradt. A téglalap alakú fémlapocskákon dombornyomással rögzítették a tulajdonos nevét és címét, a hátuljában pedig egy kis papírkártyát helyeztek el az aláírásával. Vásárláskor a számla kiállítója írógépszalagot helyezett a papírra, majd rányomta a dombornyomott fémlapot. A könyvelők hálásak voltak ezért a módszerért, mivel így csökkenthetők voltak a számlamásolás közben elkövetett hibák.

A Charga-Plate még mindig inkább egy céges ajándékkártyára emlékeztetett, de az ötletre mások is felkapták a fejüket. Az American Airlines légitársaság 1934-ben vezette be az Air Travel Cardot, ami egyedi azonosítószámot kapcsolt az ügyfélhez és a bankszámlájához. Az Air Travel Carddal az ügyfelek megterhelhették a hitelkeretüket, és a „vásárolj most, fizess később” elv alapján vehettek maguknak repülőjegyet, tizenöt százalékos kedvezménnyel. Óriási siker lett: 1941-re a légitársaságok bevételének fele ezekből a tranzakciókból származott, 1948-ra pedig az Air Travel Card lett az első, nemzetközi viszonylatban elfogadott fizetőeszköz.

Fém helyett karton

A hitelkártya szóról ma már automatikusan a pénzintézetekre asszociálunk, de az első, bank által kibocsátott hitelkártyát csak 1946-ban vezették be. Az ötlet John Bigginstől, a brooklyni Flatbush National Bank munkatársától származik, aki elindította a bankok és a helyi kereskedők között működő Charge-It progtramot. A kereskedők letétbe helyeztek a bankban egy csomó értékesítési bizonylatot, a bank pedig a kártyát használó vásárló nevére állíthatott ki számlát. A Charge-It program megágyazott az első univerzális hitelkártyáknak.

A Diners Club elnöke, Frank McNamara 1950-ben vezette be a cégről elnevezett hitelkártyát; ahogy a név is sugallja, ez elsősorban az éttermi számlák kiegyenlítésére szolgált. A kártyát minden étteremben elfogadták, akik csatlakoztak a Diners Club programjához, a vásárlók pedig készpénzfizetés nélkül fogyaszthattak. A Diners Club fizetett az étteremnek, a kuncsaft pedig a Diners Clubnak.

Mivel az éttermi számlákat havonta kellett fizetni, technikailag a Diners Club kártyái inkább feltöltőkártyák voltak, de akkoriban hitelkártyának nevezték őket. De a tömeges elterjedésének még az sem szabott gátat, hogy a kereskedőknek hétszázalékos díjat számítottak föl minden vásárlás után. A Diners Club biztosította a partnereit, hogy a kártyatulajdonosok többet fognak költeni, mint azok, akiknek nincs kártyájuk. A kártyatulajdonosoknak ez kényelmet ígért – havonta csak egyszer kellett fizetniük az étkezéseikért –, és rövidesen státusszimbólummá vált a tárcába dugott Diners Club kártya. A bevezetés után egy évvel már 42 ezer ügyfélnek volt Diners Club kártyája, ami 1953-ra nemzetközi szinten érvényes fizetőeszközzé vált. A népszerűségének valószínűleg jót tett, hogy egyáltalán nem volt konkurenciájuk.

Karton helyett plasztik

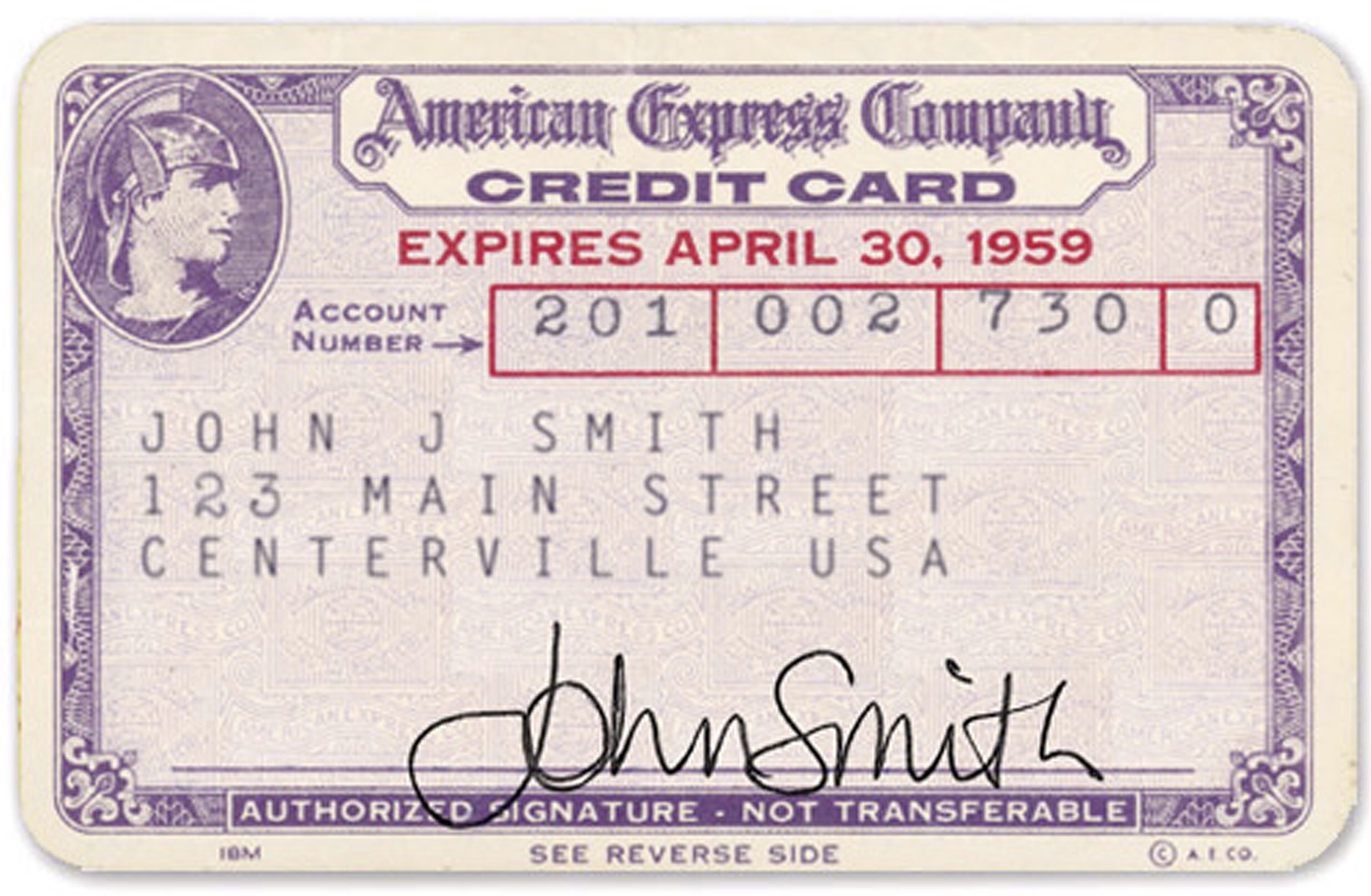

Ez persze nem sokáig maradt így. 1958-ra a riválisok is felzárkóztak. Az American Express bevezette az első műanyag hitelkártyákat; a Carte Blanche a Hilton Hotels saját fizetési megoldása volt; a Bank of America pedig kiküszöbölte a Diners Clubnak azt a fogyatékosságát, hogy a kártyáit csak éttermi, utazási és szórakozóhelyi kifizetésekre lehetett használni.

Bár a Bank of America kártyáit (BankAmericard) eleinte csak Kaliforniában vezették be, többféle kifizetőhelyen is elfogadták őket. A BankAmericard bevezetése után vált ismertté a revolver intézménye: az ügyfelek a hitelkeretükön túlnyúló adósságot halmozhattak föl, amit aztán kamatfizetésekkel súlyosbítva görgethettek maguk előtt.

A sors iróniája, hogy a BankAmericard bevezetése a kibocsátót is adósságba taszította. A termék piacra dobása után a Bank of America hatvanezer aktív bankkártyát küldött ki postán a kaliforniai Fresnóban, hogy így serkentse a vásárlási kedvet. A Fresno drop néven elhíresült akciót tömeges bankkártyacsalások és visszaélések kísérték, ami több millió dolláros veszteséget okozott a Bank of Americának. Ennek ellenére a terméket változatlan formában kínálták a kaliforniai állampolgároknak. Mint utólag kiderült, jól tették: 1961-re a kártya végre profitképes pénzügyi termékké vált.

Az Egyesült Államokban a hitelkártyákat eredetileg utazó ügynököknek reklámozták – akikből igen sok volt akkoriban –, mivel ők tudták a legjobban kihasználni az előnyeit. A hatvanas évek elejére azonban egyre több cég ismerte föl, hogy ezek a termékek nemcsak hitelfelvételre, hanem időspórolásra is használhatók, így a hirdetésekben is ez kapott nagyobb hangsúlyt. A bankok hozzáfogtak, hogy egy konkrét célcsoportnak szánt pénzügyi szolgáltatásból mindenkinek szóló terméket alkossanak.

1966-ra a BankAmericard más államok bankjainak is licencelte a szolgáltatásukat, így megindult az egész országot átszövő terjeszkedés. Ugyanebben az évben történt, hogy egy másik kaliforniai bankhálózat, az Interbank Card Association (ICA) is kiépített egy pénzügyi tranzakciós rendszert. A két cégcsoport idővel országos hálózatot épített ki: a BankAmericard nevét Visára változtatták, az ICA pedig – ahogy egyre több bank csatlakozott hozzájuk – saját, eredetileg MasterCharge névre keresztelt szolgáltatását átnevezte MasterCarddá.

Az amerikai kongresszus a hetvenes évek közepéig nem foglalkozott a hitelkártya-kibocsátók szabályozásával, de ekkor szükségesnek látták a közbelépést, hogy megakadályozzák a hitelkártya-tulajdonosok adósságspirálba kerülését. Megtiltották például azt a gyakorlatot, hogy kéretlenül postázzanak hitelkártyákat annak, aki nem igényelt ilyen terméket. De a hitelkártya ekkorra már népszerű pénzügyi termékké vált, és az ügyfelek nem mindig voltak olyan óvatosak, mint a kongresszusi képviselők.

A huszadik század végére a hitelkártya-használat drámai mértékben megnőtt. Ezzel párhuzamosan a túlköltekezés és az eladósodás is megugrott – igaz, erről nem maga a hitelkártya tehetett, hanem a tulajdonosaik, akik felelőtlenül használták a kártyát. A hitelkártya-adósságok jellemzően jóval magasabbak az olyan iparosodott országokban, mint az Egyesült Királyság, az Egyesült Államok vagy Ausztrália, és alacsonyabbak a nem iparosodott társadalmakban, illetve az olyan államokban – például Németországban –, ahol jóval szigorúbbak a bankokra vonatkozó pénzügyi szabályozások.

Ennek a hátulütői a 2008-2009-es gazdasági válságnál mutatkoztak meg, amikor a recesszió és a növekvő munkanélküliség a fizetésképtelenség növekedéséhez vezetett, mivel a kártyatulajdonosok egyre gyakrabban támaszkodtak a hitelkeretükre. Az amerikai képviselőház ismét közbelépett, és fogyasztóvédelmi intézkedéseket vezetett be, hogy kirángassák az adósságspirálból a hitelkártya-tulajdonosokat, és megelőzzék a további hitelválságok kialakulását.

Megfelelően használva a hitelkártya igen hasznos lehet. Kiválthatja az áruhitellel járó adminisztrációt, részletekben törleszthetünk vele nagyobb összegű kiadásokat – akár az alapfunkciót kihasználva, akár külön részletfizetési szolgáltatást igénybe véve –, és az utazások vagy akciós vásárlások során egyszerre lehet praktikus eszköz, illetve észszerű költésre ösztönző pénzügyi termék. De megvan a hátulütője is: ha a tulajdonos felelőtlenül használja, és nem törleszti időben a tartozásait, a bankok igen magas kamatokat számíthatanak föl.

Plasztik helyett mikrocsip

A hitelkártya manapság inkább a hitelkeretről szól, mint a kártyáról. Műanyaglapocskák helyett egyre többen használják a telefonjukat fizetőeszközként. Egy 2016-os felmérés szerint az Egyesült Államokban négyből három vásárló legalább egyszer fizetett a telefonjával az elmúlt évben, és ez a szám egyre csak növekszik. De bármi is legyen a fizetési eszköz, a felhasználási elveket már az 1887-es Visszapillantásban lefektették; azóta csak a módszertani finomhangolások, a banki hálózatbővítések és a kártyatulajdonosok száma változott.

Frank McNamara ezt aligha láthatta előre. 1952-ben, mielőtt eladta a részesedését a Diners Clubban, azt jósolta, hogy a szolgáltatásnak nagyjából negyedmillió felhasználója lesz, de utána ki fog menni a divatból, mint a zoot suit, a mexikóiak széles szabású öltönye. Nagyobbat nem is tévedhetett volna. Bár a Diners Club ma már a Discover cégcsoporthoz tartozik, még mindig létező pénzügyi termék, a hitelkártyák pedig népszerűbbek, mint valaha.