Hol rontotta el a Deutsche Bank?

Pár éve még olyan jó híre volt a Deutsche Banknak, hogy ez az európai Goldman Sachs: náluk dolgoznak a legokosabbak, ők kötik a legagyafúrtabb üzleteket, egyáltalán, ők vannak a globális pénzügyi hierarchia csúcsán. Ráadásul Németország egyetlen globális bankja, akkora mérlegfőösszeggel, mint fél Németország. Az egész bank Németország – a világgazdaság folyamatos túlteljesítője – pénzügyi csúcsterméke, egyszóval elég biztos helye van a legnagyobb játékosok között.

Az OTP szintjére süllyedt nagymenő

A nagy dobás (Big Short) című filmben a Deutsche Bank tréderét játssza Ryan Gosling (igazi neve: Greg Lippmann), ő beszéli rá Steve Carellék (igazi neve: Steve Eisman) hedge fundját, hogy shortolják be az amerikai ingatlanpiacot. A filmben pont úgy szerepel a Deutsche, mint a többi menő Wall Street-i bank.

Ehhez képest most azon retteg mindenki, hogy mi lesz, ha mindjárt bedől a Deutsche, és persze előjönnek az ilyenkor szokásos Lehman Brothers-párhuzamok is. Hiszen itt egy gigantikus, rendszerszerű kockázatot jelentő pénzügyi intézmény került bajba, és pont ugyanúgy próbálja a bank vezetése csitítgatni a befektetőit, mint a világválságot elindító 2008-as csődje előtt Lehman.

Hogy valami nem teljesen oké a Deutsche Banknál, azt elég jól kifejezi a bank részvényárfolyama (kék) és a bank részvényárfolyamának esésére játszó, azaz short pozíciók mértéke (lila):

Az rögtön látszik, hogy 2010-ben messze nem érte el a válság előtti csúcsát a Deutsche Bank árfolyama, legfeljebb annak feléig jutott, 2010 óta pedig csökkenő trendben van, és az utóbbi hetekben csúnyán begyorsult a zuhanás. Most már bőven alacsonyabban jár az árfolyam, mint a 2008-as válság mélypontján (akkor 14 euró volt a padló), pénteken benézett 10 euró alá is.

Ez azt jelenti, hogy a Deutsche Bank a részvényárfolyama alapján kevesebb, mint 15 milliárd eurót ér. Az főleg akkor elképesztő, ha összevetjük, hogy mije van a banknak. A bank mostani piaci kapitalizációja alapján az értéke kevesebb, mint a negyede a könyv szerinti értékének. A legutóbbi negyedéves jelentése szerint például csak készpénzből és készpénznek megfelelő pénzpiaci eszközökből 158 milliárd eurója van, 428 milliárd euró hitelt nyújtott, mindent összevetve 1803 milliárd euró a mérlegfőösszege.

A mérlegfőösszeg tehát megközelíti az éves német GDP felét (máshonnan nézve 18 magyar éves GDP-t),

a bank értéke viszont most már alig kétszer annyi, mint az OTP-é:

a legnagyobb magyar bank, ami globális viszonylatban mindig is törpe volt, most épp 6,3 milliárd eurót ér.

Nem akármilyen mennyiségű érték semmisült itt meg. Hat év alatt a Deutsche értékének vagy 85 százalékát, mintegy 90 milliárd eurót vesztettek a bank tulajdonosai.

Hibák, hibák

Szóval miért jutott ide a német pénzügyi csúcsragadozó?

Van néhány általános dolog, amik miatt szenvednek bankok világ- és különösen Európa-szerte. A negatív kamatlábak olyan környezetet teremtettek, amiben iszonyatosan nehéz azt a működési modellt vinni, amihez a bankok hozzászoktak. Ez arról szól, hogy a bankok alapvetően betéteket szednek be, és hiteleket folyósítanak; a betétek után kisebb kamatot fizetnek, mint amennyit a hitelek kamatain keresnek. De most ki akarná a bankba tenni a betétjét, ha nem hogy semmit nem kap érte, hanem még a kezelési díjakon felül le is vonnak a betétjeiből? Ezzel a problémával összefügg, hogy az eurózóna gazdasága egyáltalán nem pörög, azért arra sincs sok esélye a Deutschenak, hogy vastag kamatnyereséggel találjon kiutat. Ezért aztán nehéz nagy jövőbeli értéket belelátni egy ilyen helyzetben szenvedő behemótba.

De a Deutsche Bank nem egy ilyen egyszerű bank, ők sokkal nagyobban, a globális színtéren játszanak. A banknak van saját számlás kereskedése, kötvényüzletága, derivatív üzletága. De ebből is csak a baj van. Főként azért, mert a Deutschének a többi nagyobb bankhoz képest mindig vékonyabb volt a saját tőkéje a kockázatokkal súlyozott eszközeihez képest.

A mostani pánik közvetlen kiváltó oka az, hogy az amerikai igazságügyi minisztérium 14 milliárd dollárt követel a Deutsche Banktól a 2008-as válság előtti visszaélések miatt. Azt csinálták, mint a többi, akkor okosnak gondolt nagybank: olyan jelzálogfedezetű értékpapírokat borítottak rászedett befektetőkre, amikről ők tudták, hogy semmit nem érnek.

Ez a 14 milliárd dollár viszont közel háromszor annyi, mint amit a Deutsche Bank összesen félretett mindenféle büntetésekre és jogi kiadásokra. Súlyosbította a helyzetet a Deutsche kommunikációja, ugyanis kerek perec bejelentették, hogy nem fogják kifizetni a bírságot – ezzel viszont az amerikai banki engedélyt kockáztatják, amit ha elvesztenek, akkor búcsút lehet inteni az egész globális pozíciónak.

UPDATE: pénteken a cikk megjelenése környékén jött ki az AFP értesülése, miszerint 14 milliárd helyett 5,4 milliárd dollár lehet a büntetés. Ez persze még mindig nem biztos, de mutatja, hogy kemény alkufolyamat mehet a háttérben, és nincs még kőbe vésve a nagy büntetés mértéke. A hírre nagyot, 6,4 százalékot emelkedett a DB árfolyama.

2015-ben 6,8 milliárd euró vesztesége volt a banknak, éppen hasonló bírságok miatt. Évek óta negyedévenként 1-1,5 milliárd eurót írnak le jogi költségként, mert bírságokat kell fizetni. Mosták orosz maffiózók pénzét, a válság idején elrejtették saját valós veszteségeiket, manipulálták az árupiacokat, szóval elkövették a kétezres évek nagybanki bűnjeinek Grand Slamjét.

Tulajdonképpen 2009-ben volt néhány hónap, amikor csődbe kellett volna mennie a Deutschének: ha piaci értéken értékelik az eszközeiket, akkor negatív lett volna a bank saját tőkéje. Ehelyett viszont – teljesen szabálytalanul – bekerülési értéken tartottak nyilván eszközöket, és kivárták, amíg azok újra eleget értek ahhoz, hogy a valódi értéket számolják. Egy értelmezésben ezek a problémák csak most dőlnek a Deutsche nyakába.

Mi lesz, ha összeomlik?

Korábban a befektetők mindig odaképzeltek egy implicit (beleértett) állami garanciát a Deutsche Bank mögé, azaz azt gondolták, hogy – mint az korábban viszonylag rendszeres volt – a normális esetben a nyereség a befektetőké, ha viszont csődveszélybe kerülne a bank, akkor a német állami majd odateszi mögé a német adófizetőket, tehát a veszteségeket kifizeti az állam. Csakhogy ez az álláspont egyre tarthatatlanabb lett a válság utáni időkben, főleg úgy, hogy jövőre Németországban is választásokat tartanak.

A német politikai elit egyre dacosabban bizonygatja, hogy nem fogják kimenteni a Deutsche Bankot. Angela Merkel kancellártól Jens Weidmann Bundesbank-elnökig mindenki kizárta, hogy a német adófizetők állják a számlát azért, amit a Deutsche Bank vezetői a válság előtt elkövettek.

Ugyanezt mondta John Cryan, a Deutsche Bank vezérigazgatója. Azt állítja, hogy sem állami segítségre, sem tőkeemelésre nem lesz szükség: eszközeladásokból fogják előteremteni a hiányzó pénzt. A tőkeemelés mondjuk tényleg nem olyan jó ötlet ilyen alacsony részvényárfolyam mellett.

Mindenesetre a bank árfolyamának alakulása nem arra utal, hogy a piacokon bíznának abban, hogy Cryan tervébe bele van kódolva a siker.

Cryan egyébként nem olyan hosszú ideje vezérigazgató, de máris kirúgott kilencezer embert költségtakarékosságból, és vannak eszközök, amiktől sikeresen megszabadult. Lakossági bankját, a Postbankot viszont már évek óta árulja a Deutsche, de senki nem akarja megvenni.

Nem teljesen elképzelhetetlen a Lehman-forgatókönyv sem.

A 2008-as pénzügyi válság pusztításának egyik legfontosabb gyakorlati része a bankközi pénzpiac lefagyása volt. A bankok innen biztosítják mindennapi finanszírozásukat. Amikor a Lehman bedőlésével megszűnt a bizalom a pénzügyi szereplők között, hirtelen mindenki szabadulni akart a pénzpiaci alapoktól. A Lehman ugyanis magával vitte a legnagyobb pénzpiaci alap, a Reserve Primary 785 millió dollárját. Ez az esemény volt az, ami rendszerszinten fertőzővé tette a Lehman csődjét: lefagyott a pénzpiac, senki nem jutott rövid hitelhez, minden leállt, összezuhantak a tőzsdék.

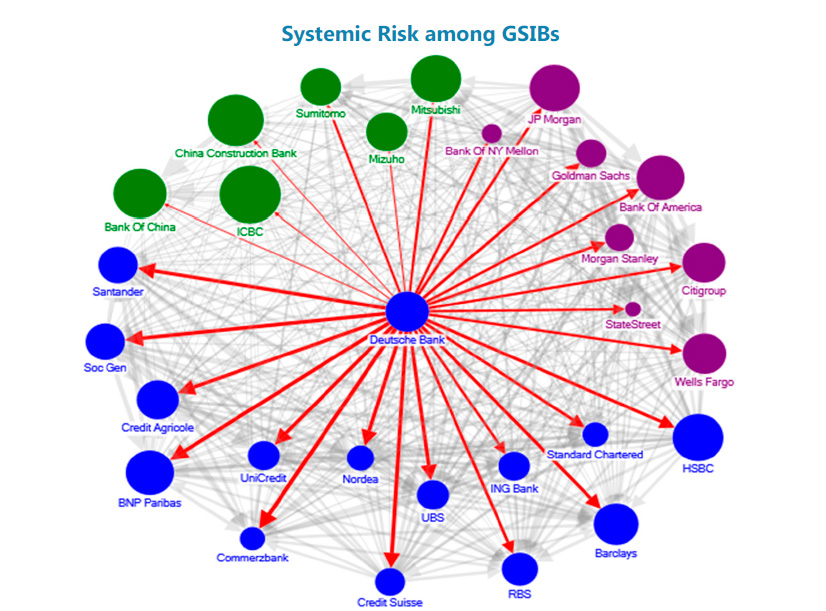

Ebből a szempontból elég félelmetes ez az ábra, ami az IMF nyáron kiadott elemzéséből származik:

Itt azt látjuk, hogy a Deutsche bedőlésével a világ összes nagybankja – legyen szó európai (kék), amerikai (lila) vagy ázsiai (zöld) bankokról – gigászi veszteséget szenvedne el.

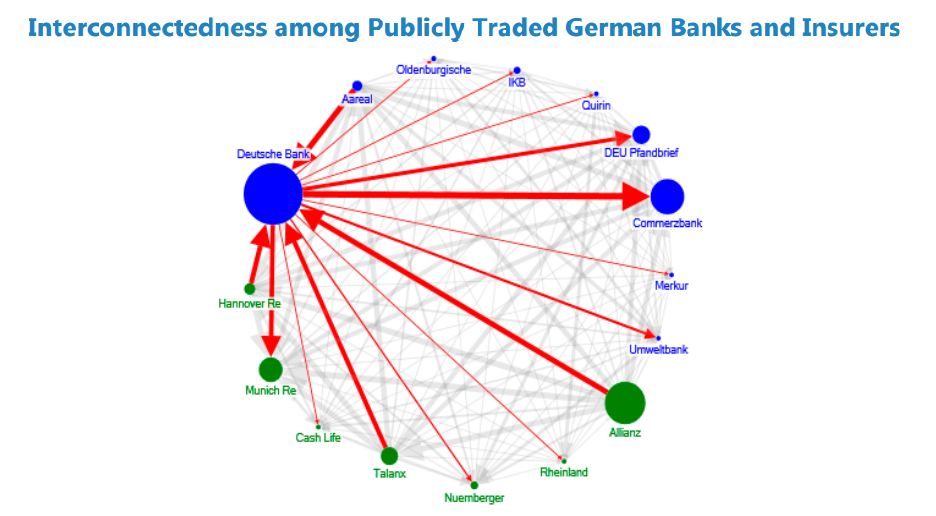

És ugyanez a helyzet a német bankokkal és biztosítókkal:

Ebből pedig az látszik, hogy például az Allianz, a német pénzügyi szektor másik globális szereplője elég nagy pofont kapna, ha fizetnie kellene a Deutsche Bank csődje után.

Persze pont ezért nem valószínű, hogy eljutna a helyzet eljutna egy Deutsche-csődig. Elvileg az európai bankszanálási szabályok már hatályosak, és ha a piaci pánik nem söpör el mindent, akkor le lehet választani a Deutschéról a rossz eszközöket. Így a fizetésképtelenség rendezetten kezelhető lesz – bár közben újabb teher rakódik az eurózóna gazdaságára.