Kinek és miért érdemes áttérni a katáról az átalányadózásra?

- Ruszin Zsolt, az Magyar Könyvelők Országos Egyesülete alelnöke, könyvvizsgáló, igazságügyi adó- és járulékszakértő gyakorlati példákkal mutatta be az átalányadózás részleteit.

- Arról beszélt, milyen adókedvezményeket lehet érvényesíteni, milyen adókat és járulékokat kell fizetni, hogyan kell a költséghányaddal számolni – és kinek érdemes az átalányadózást választania.

- A Menedzser Praxis előadására 15 ezren jelentkeztek be, és több mint 1700 kérdés érkezett (a korábbi eseményeken sosem volt ekkora érdeklődés).

Ruszin Zsolt elmondta, hogy egy kedvező adózást a „felszálló ágban” kell kihasználni. A kata 2013 óta ilyen volt, és most véget ér. 248 ezer főállású, 144 ezer mellékállású és 69 ezer szüneteltető katás volt, ezután pedig Ruszin szerint néhány 10 ezer katázó maradhat.

Gyászmunka

- Ruszin szerint az első fázis a tagadás, de érdemes tudni, hogy mindenki a saját vagyonával felel a döntésért, aki elszúrja az adózást, az rosszul járhat.

- A következő fázis a harag, amikor a könyvelő elmondja, hogy kevesebb lesz a jövedelem.

- Ezután következik az alkudozás fázisa, kemény vitahelyzetek jönnek, az eddigi megbízónak díjat kell emelnie, amit nem szeretne megfizetni, nehéz alkudozás jöhet. Csakhogy 50 ezer könyvelő van, nincs elég a feladatra, a többségük nem is vállalja ezt a fajta állandó konzultációt, sokan a szakma és a pálya elhagyására is készülnek.

- Jön a depresszió: próbáljuk megkeresni a megoldásokat, de nincsenek, nem fog olcsóbban menni, és közben feltűnnek a megoldást kínáló csodák (külföldi vállalkozás), ezekben mind ott van egy apró betűs rész, ami teljesíthetetlenné teszi a dolgot (aki külföldön dolgozna, annak ki is kell költöznie, különben itthon ugyanúgy kell adóznia utána). (Nem jó a stróman sem, mert a NAV büntetőjogi eszközöket alkalmazhat.)

- Végül jön egy jó vagy rossz döntés. Azok figyelmébe, akik visszamennének a munkaerőpiacra: Ruszin szerint magas jövedelmet külső, szimplán piaci viszonyon nem lehet elérni. A kata eddig EU-s színvonalra vitte fel a jövedelmet, de ennek vége. (Az EKHO-ról is azt mondta, nagyon kevés tiszta ekhóst látott még.)

A váltásnál figyelembe kell venni többféle körülményt is: szerződéses kötöttség, oszthatatlan/osztható szolgáltatások, időtáv, családi helyzet, kombinációs képesség, könyvelő. Ruszinék készítettek egy kalkulátort, ami segíthet dönteni.

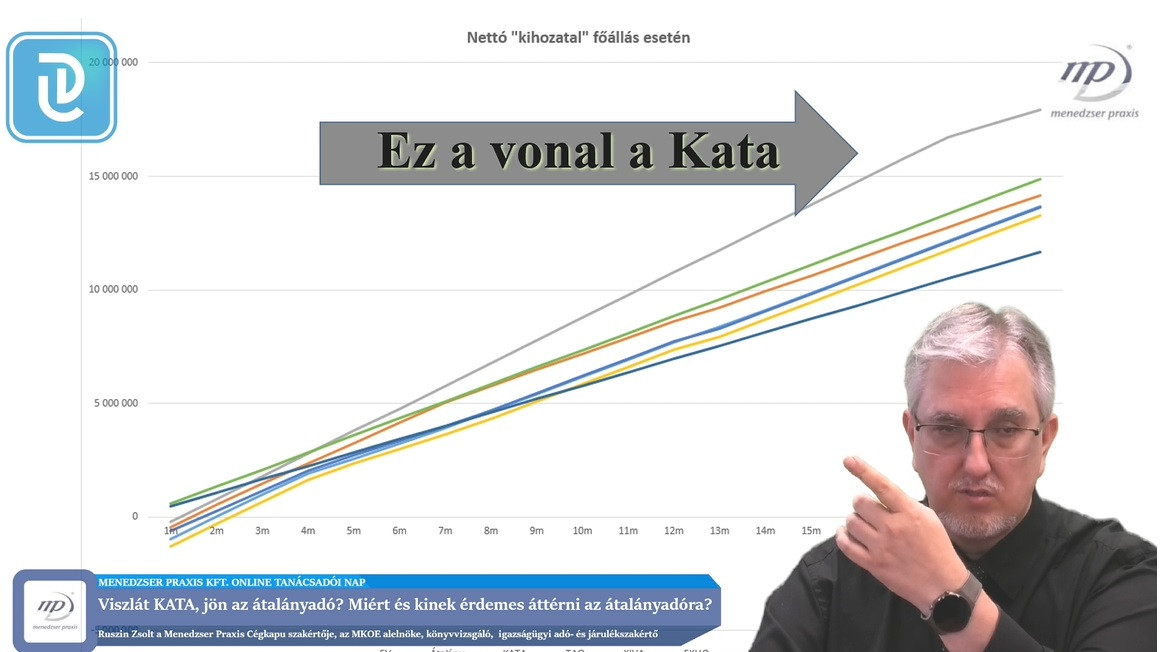

A munkavállaló 4 millióból 2,3 milliót tud realizálni, míg az újkatás 3,6-ot. Az SZJA-átalányadózó 3,2-t kap, tehát 400 ezer forinttal kevesebbet. Ezt kell majd valahogy kiharcolni, de mivel munkaerőhiány van az országban, lehet, hogy oda sem kell menni, hanem a megbízó fogja megadni magától.

Augusztus 31. a mágikus dátum, akkor szűnik meg automatikusan a katázás. Az egyéni vállalkozó előreszámlázása jó ötlet: ez katás bevétel lesz, ekkor egy jövőbeni teljesítés lesz leszámlázva, ugyanúgy, mint ahogy az újság-előfizetést is le lehet előre számlázni. Ha a fizetési határidő nem lóg túl az előre számlázott időszakon, akkor a számla dátuma lesz az áfateljesítési időpont.

Az alanyi áfamentes egyéni vállalkozónak nincs előlegszámlája, az előlege nagyon furcsa adójogi csavart ígér: az alanyi mentes előlege nem számlázható le, mert nem teljesítés. Az előleg akkor lesz áfaalap, ha megtörtént a teljesítés, ekkor lehet először alanyi mentesnek számláznia. Ettől még a beérkezett előleg a katakeretet tölti.

Mi a helyzet az újkatával?

Ruszin szerint ez sem fog sokáig így maradni, mert fejlett piacgazdaságokban nem korlátoznak vevői körre adószabályt. „Ezt nem tudom hová tenni” – mondta. Azt mondta, valójában nincs olyan szakma, aminél ne lehetne céges számlát kérni.

Az új törvényben egészen hihetetlen dolgok vannak: például van egy preambulum, amiben ott van, hogy saját termékről és saját szolgáltatásról van szó, miközben a törvény ezt nem korlátozza. Ruszin szerint ez súlyos korrekcióra szorul.

Társas vállalkozás, bt., kkt., ügyvéd, állatorvos nem katázhat tovább, aki főállású munkaviszonyban áll, nyugdíjas vagy rokkantsági nyugdíjas, az sem. Nem főállású az, aki rokkantási ellátást kap, társas vállalkozói jogviszonyban áll, tanuló, külföldön biztosított, nevelőszülői foglalkoztatási jogviszonyban áll. A törvény deduktív módon fogalmaz, kizár mindenkit a katából, a maradék csinálhatja tovább. A kismamák például lehetnek újkatások.

Ruszin szerint szeptember végétől visszafelé fogják vizsgálni, ki az a főállású, aki újkatásként bejelentkezik. Erre vonatkozó szabályok nincsenek az új törvényben. A Pénzügyminisztérium szerint is törvénymódosítással kell ezt rendezni, erről Ruszin szerint a kormány és a NAV sem tudott. A vészhelyzet miatt rendelettel is módosíthatnák.

A szabály szerint nem választhatja az újkatázást az, aki az adóalanyiság választásának évében ingatlan-bérbeadásból bevételt szerzett – Ruszin ezt sem érti, ez nagyon tág dolog, rendezni kellene. Az sem választhatja az újkatát, aki 2021-ben és 2022-ben adószámtörlésben érintett. De a szabály alapján olyanok is választhatják az újkatázást, akiket a régi katából nemrég kizártak (például milliós tartozásért), a Pénzügyminisztérium szerint azért, mert ez egy új törvény.

Az újkata nem jár magától, mindenkinek megszűnik a régi kata, az újat igényelni kell, szeptember 1-től lehet.

Ruszin ezt még korainak tartja, mert mindenféle apró korrekcióra van szükség. A szüneteltetés idején befolyt bevétel is katás bevétel, de nem muszáj katát fizetni arra a hónapra. Aki szeptember 25-ig tesz bejelentést, az utána bármikor visszatérhet, aki pedig később újkatázna, az a hónap elsején tegye.

Nincs mentesülés a juttatások adózásával kapcsolatban. Ha az új katások kérnek egy számlát, amiben reprezentáció vagy juttatásnak minősülő dolog van, az az újkatásoknak megszűnt. A juttatás akkor merülne fel, ha egyéni vállalkozóként kérnek számlát valamilyen juttatásról, így ennek kicsi az esélye.

A régi katakeret 12 millió forint volt, az újkatáé 6 millió forint. Az adószám az egyéni vállalkozóknál a váltással nem változik. Az áfakeret külön funkcionál, az már január 1-én 12 millió forint.

Tilos kifizetőtől bevételt szerezni! Ez elkerülhető, de a vevőkör korlátozását a megrendelőnek előre kell tudnia, jól láthatóan fel kell tüntetni, hogy kizárólag magánszemélyeket szolgálnak ki. A társasház, az alapítvány, az egyesület, a költségvetés és az egyéni vállalkozó is kifizető sajnos. A banki kamat viszont kivétel, ami elégtelen: az adóhatóság – igény szerint – lényegében bárkitől elveheti az újkata alanyiságot, ha van banki kamaton kívül más, akármilyen célú bevétel is, amit kifizetőtől szerzett az újkatás.

Az újkatásokban jogosan merül fel, hogy mégis ki kellene szolgálni valahogy a céges kuncsaftokat. Erre jó lehet egy Kft. a katázás mellé. De szeptembertől az év végéig 625 ezer forint bevétel kellene a nullszaldóhoz, amiből 160 ezer forint a jövedelem. Ruszin szerint ilyen teljesítésért nem érdemes kiszolgálni őket, főleg hogy 2023-ban ez még tovább romlik: kb. 2 millió kellene a nullszaldóhoz, amiből 600 ezer forint lenne a jövedelem.

Ruszin szerint az sincs rendben, hogy az alacsony adóösszeget 50 ezer forinton tartják, mert ez erodálja az ellátási alapot. Érthetetlen, miért nem hagyták a 75 ezer forintot, pedig 40 év munkaviszony után az előbbivel 55 ezer forint lenne a nyugdíj, míg utóbbinál 90 ezer forint.

Az iparűzési adóval is vannak galibák, például a katát szüneteltetőknek kell utánajárni, hogyan kell rendezni.

Sem a régikatásnak, sem az újkatásnak nem kell bevételi nyilvántartás, elég ha megvannak a bizonylatok. A régikatás szeptember 30-ig, az újkatás február 25-ig küld be bevallást.

Aki eddig katázott, az előtt öt út áll:

- Szürkén, feketén dolgozik, de ez senkinek sem ajánlott.

- Munkaviszonyra lép.

- Főállású egyéni vállalkozó lesz, ezen belül lehet normál vagy átalányadózó, illetve választhatja az újkatát, ha megfelel a szabályozásnak.

- Nem főállású egyéni vállalkozó lesz, itt normál vagy átalányadózó lehet.

- Céget, bt.-t vagy kkt.-t alapít,

itt végelszámolással adózik,de ott lehet a tao és a kiva is. (Frissítés: Ezt hibásan írtam, a végelszámolásról akkor volt szó, amikor arról beszélt, hogy mit tehet egy katás bt beltagja, ha nem a bt-t vinné tovább, hanem áttérne egyéni vállalkozásra. Mivel mind a bt beltagjának, mind az egyéni vállalkozónak korlátlan a felelőssége, ezért választania kell a fenti két dolog közül. Ekkor volt szó a beltag-kültag cseréről, illetve, hogy elindítja a végelszámolást, amivel megszűnik a cég.)

Átalányadózási problémák

Az átalányadózásról hosszan volt szó, itt fontos, hogy 15 millió helyett az éves minimálbér tízszereséig lehet átalányadózást alkalmazni, ez idén 24 millió forint. Ahogy azt is tudni kell, hogy az átalányadó ismételten nem választható, ha valaki a megelőző 4 adóévben már átalányadózott.

Ruszin elmondta, hogy 2010 óta nem talált átalányadózási kérdés-válasz-kiadványt a NAV-nál.

Azt is elmondta, hogy az építőipari költséghányad 80 százalék, az extrémen magas, pedig sok olyan építőipari tevékenység van, aminek nincs anyagköltsége. De a webáruházak 90 százalékos költséghányadával kapcsolatban is furcsa, hogy ez belefér az adópolitikába, amikor a katázás meg nem fért bele – mondta Ruszin Zsolt.

Az adómentes sáv idén 1,2 millió forint (a minimálbér 6 havi összege), csakhogy ez rugalmatlan, azonnal felhasználandó, nem kell arányosítani éven belül, nem kell nyilvántartani. Ruszin szerint ez nincs rendben, apró korrekciónak kell jönnie.

Az átalányadó kövér járulékalapot ad: a költséghányaddal és az adómentes résszel csökkentett bevételből megmaradt adóalap egyben járulékalap is, miközben a megszerzett bevétel után nem kell nyereségadót, osztalékalapú adókat fizetni.

De a járulékalap hiába nagy, ha a nyugdíjat elsodorja néhány törvénymódosítás. Így jöhet devalváló valorizálás (kb. leértékelő átértékelés), trükkös indexálás, nyugdíjelőjogok megnyirbálása, de jöhet 13. vagy akár 14. havi nyugdíj is. Mindez viszont a közteherviselést irányító adópolitikától és az adópolitikától erősen függő gazdasági növekedéstől függ (és sok lesz az átalányadós táppénzes) – mondja Ruszin.

Szakember kell, de nincs elég

A bevallással és bejelentéssel kapcsolatban Ruszin azt kérte, senki ne álljon neki szakember nélkül.

Becsléseik szerint szeptemberben 100 ezer ember fog téblábolni, hogy nem talál könyvelőt. Nem lehet addig megtanulni könyvelni, és nincs ennyi könyvelő. Ráadásul egyre többen hagyják el a pályát.

Ruszin Zsolt a pedagógusoknak kitartást kívánt, mivel átalányadózásra áttérve bajban lesznek, amikor elfogy az adómentes sáv. De ha ez csak mellékkereset, akkor talán az átalányadózás elég lesz.

Akit ennél mélyebben is érdekelnek az adózási lehetőségek, nézze végig a több mint 3 órás előadást és a kérdésekre adott válaszokat.