Hitelből vennél ingatlant? Sokkal nagyobb önerő kell ugyanahhoz a lakáshoz, mint négy éve!

A Bankmonitor.hu számításai szerint egy átlagosnak számító, 70 négyzetméteres lakás megvásárlásához legalább 4 millió forinttal több saját megtakarításra volt szükség 2020 őszén, mint 4 évvel korábban.

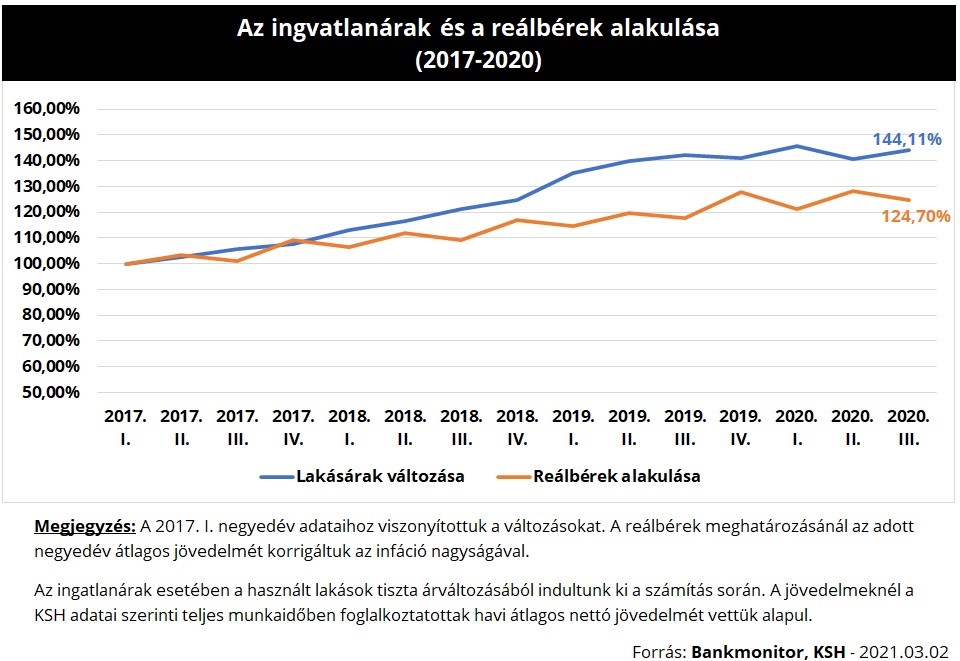

A lakásárak jelentősen emelkedtek az elmúlt években: 2017 és 2020 között 44 százalékkal drágultak a használt lakások. Ez alapján mindenki könnyen rávághatja, hogy ma sokkal rosszabb helyzetben van egy lakásvásárlás előtt álló család, mint 4 éve.

A helyzet azonban korántsem ilyen egyszerű, hiszen az átlagbérek is jelentősen, 40 százalékot meghaladó mértékben növekedtek. Ha az inflációval korrigáljuk a jövedelmek emelkedését, akkor is átlagosan 22 százalékkal többet keres egy teljes munkaidőben foglalkoztatott magyar jelenleg, mint 4 évvel ezelőtt. Ezek szerint a fizetéséből a lakásvásárlásra elkölthető összeg is jelentősen megemelkedett.

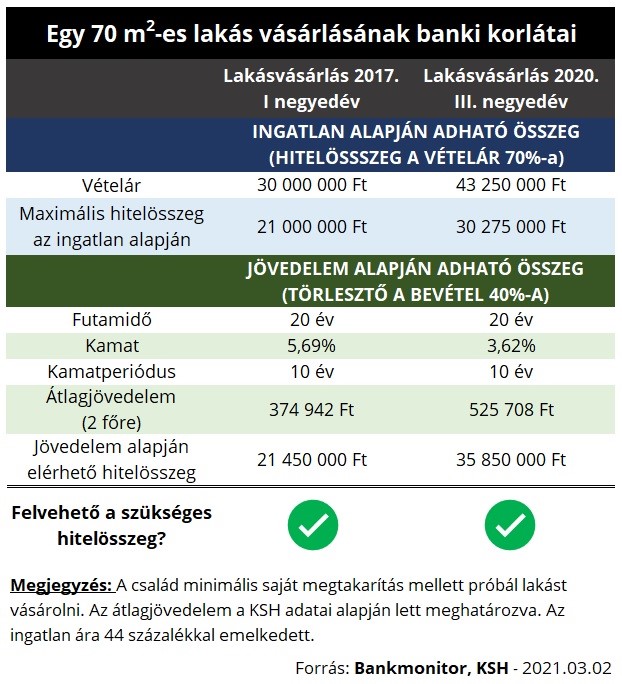

Sokan lakáshitelből tudják csak megvenni a kiszemelt otthonukat, nekik nagyon fontos tényező lehet a lakáshitelek kamatának, költségének alakulása. Számukra jó hír, hogy a jelenleg legnépszerűbb 10 éves kamatperiódusú lakáskölcsön ára jelentősen csökkent az elmúlt években: 2017 elején a legolcsóbb hitel kamata még 5,69% volt, ami 2020 őszének végére 3,62%-ra csökkent. (Az árak csökkenése azóta tovább folytatódott, jelenleg már 2,94 százalékos kamattal is igényelhető ilyen lakáshitel.) A kedvező kondíciók miatt a felvehető hitelösszeg nagysága is megemelkedik, vagyis egy átlagos család több pénz tud lakásvásárlásra fordítani.

Az már most látható, hogy nehéz megítélni az elmúlt évek eseményeinek egy lakásvásárlás előtt álló családra gyakorolt hatását. Azonban beazonosítható néhány szempont melyeket mindenképpen érdemes figyelembe venni a helyzet értékelésekor:

1. A banki szabályok figyelembevétele mellett - jövedelem és ingatlan terhelhetősége - a család fel tudja-e venni a vásárláshoz szükséges hitelösszeget?

2. A törlesztőrészlet kifizetése után a családnál maradt jövedelem mire elégséges?

3. Mennyi önerő szükséges a vásárláshoz?

A kérdések megválaszolásához a Bankmonitor.hu szakértői egy átlagos család 2017-es és jelenlegi lakásvásárlási lehetőségeit hasonlították össze.

A példában szereplő család, az ingatlan és a felvenni kívánt lakáshitel legfontosabb paraméterei:

- Két kereső van a családban, a jövedelmük megfelel a mindenkori statisztikai átlagnak.

- Egy 70 négyzetméter alapterületű használt lakást vásárolnának, melynek vételára 30 millió forint volt 2017 elején, míg 2020. III. negyedévében ugyanez 43,25 millió forintért vásárolható meg.

- A család minimális önerővel próbálja megvenni álmai otthonát. A bank szabályai alapján a hitelösszeg nem haladhatja meg az ingatlan értékének 70%-át, a törlesztőrészlet pedig a jövedelem 40%-át. (Ez szigorúbb a jogszabályi előírásnál, de jobban tükrözi az egyes bankok tényleges gyakorlatát.)

A hitel igénylésének két banki korlátja lehet. Az egyik az ingatlan értéke: a kalkuláció során a Bankmonitor szakértői azt feltételezték, hogy a hitelösszeg nem haladhatja meg a vételár 70%-át. Ha a család minimális önerővel szeretne lakást venni, akkor 2017-ben 21 millió forint, míg 2020-ban 30,25 millió forint hitelre lenne szüksége.

A jövedelem és a hitelköltségek elmúlt 4 évben tapasztalt változása azonban lehetőséget teremt a plusz hitelösszeg felvételére. (Az átlagbér 40 százalékot meghaladóan emelkedett az elmúlt 4 évben, míg a 10 éves kamatperiódusú lakáshitelek kamata 2 százalékpontot csökkenve 2020. őszén elérte a 3,62%-ot.) Mindezek miatt a család jövedelme elégséges a szükséges 30,25 millió forint hitelösszeg törlesztőrészletének megfizetéséhez.

Mire elég a családnál maradt jövedelem?

Az is fontos szempont lehet, hogy a család a hitelfelvételt követően milyen életszínvonalat tud fenntartani: akkor lenne nehezebb helyzetben a lakásvásárló 2020-ban, ha a hitelfelvételt követően több dologról kellene lemondania, mint 2017-ben.

A vásárláshoz szükséges hitel megfizetését követően nagyságrenddel magasabb az elkölthető szabad jövedelme egy átlagos fizetéssel rendelkező két fős családnak 2020 végén, mint 2017-ben. Még akkor is 80 ezer forinttal többet költhetne el a család havonta, ha az elmúlt évek inflációs hatását is figyelembe vennék. Ezek alapján az átlagos keresetű családok még jobb helyzetben is lehettek egy 2020-s lakásvásárláskor, mint 4 évvel ezelőtt.

Nehéz előteremteni a vásárláshoz szükséges önerőt

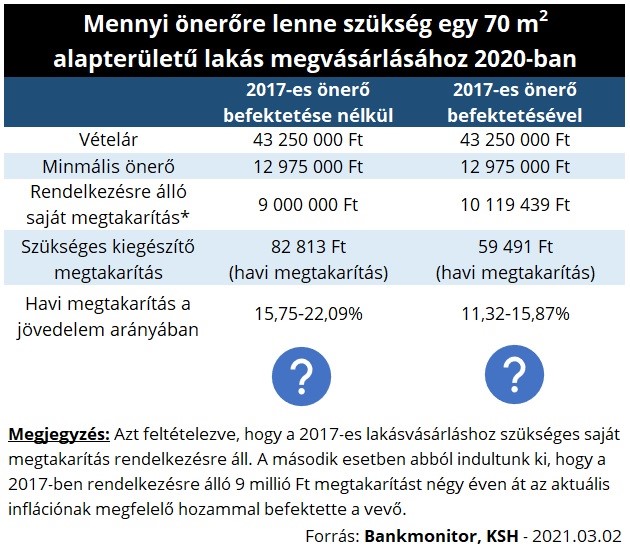

A vásárláshoz szükséges minimális önerő - a vételár 30 százalékával számolva -, azonban jelentősen megemelkedett az elmúlt 4 évben. A példában szereplő 70 négyzetméter alapterületű ingatlan vételárának emelkedése miatt legalább 4 millió forinttal több saját megtakarításra lenne szükség a vásárláshoz, mint 2017-ben.

Ez a 4 millió forint 4 év alatt havi 82 ezer forint megtakarítással jöhetne össze - ez a család jövedelmének 15,75-22,09 százaléka -, melyet nem biztos, hogy nélkülözni tudna a háztartás már a vásárlás előtt.

Ha a 2017-es vásárláshoz szükséges 9 millió forint önerőt befekteti a család, akkor 4 év alatt 10,1 millió forint megtakarítása lehetne, amennyiben minden évben az infláció mértékével megegyező lenne a befektetésük hozama. Ebben az esetben is közel 3 millió forintot kellene pluszban előteremtenie a családnak 2020-ban a lakásvásárláshoz, melyhez havi 60 ezer forintot kellene félretenniük 2017 és 2020 között.

Milyen tényező befolyásolhatja még a vásárlást?

Akinek 2017-ben az önerő volt a problémája, az vélhetően nem volt jobb helyzetben 2020-ban, vagy épp jelenleg sem. Nehezen spórolhatta össze a vásárláshoz szükséges önerőt az, akinek 4 évvel ezelőtt is 2-3 millió forint megtakarítás hiányzott otthona megvételéhez. Nekik a havi megtakarításukat jóval nagyobb mértékben kellett megnövelniük a tervezettnél ahhoz, hogy a vásárláshoz szükséges minimális önerőt elérjék.

2019. júliusában elindult a Babaváró hitel, melynek 75%-a kiegészítheti a lakásvásárláshoz szükséges önerőt. (25%-a viszont ingatlant terhelő kölcsönnek minősül.) Mivel a kölcsön kamatmentes, ezért a családi kasszát sem terhelné meg túlságosan a törlesztő, a példában szereplő család jövedelmébe beleférne ez a plusz kiadás. Ugyanakkor meg kell felelni a konstrukció jogszabályi feltételeinek, melyet nem biztos, hogy minden család teljesíteni tud.

A vásárláshoz kapcsolódó vagyonátruházási illetéket az idei évtől elengedi az állam azoknak a családoknak, amelyek csok támogatással - meglévő és vállalt gyermekek után járó vissza nem térítendő lakáscélú támogatás - veszik meg új otthonuk. Ez 43,25 millió forint vételár esetén 1,73 millió forint kedvezményt jelentene. Ezt az összeget pedig a vásárlásra fordíthatja a család. A kedvezmény kihasználásának feltétele, hogy családi otthonteremtési kedvezmény igényeljen - arra jogosult is legyen - a vevő. (Ez 2020 őszén még nem volt elérhető a családok számára, de az idei évben már komoly segítséget nyújthat a lakásvásárlóknak.)

Csok támogatást - a jelenleg elérhető összegekkel - 2017-ben és 2020-ban is lehetett igényelni. Ez is komoly segítséget jelenthet a lakásvásárlás előtt álló családoknak. Ugyanakkor a vállalt gyermek esetén a támogatás nem minősül önerőnek: a kapott összeg csökkentheti a felvehető lakáshitel nagyságát. Így teljes egészében önerőként - a legtöbb bank esetében - csak a meglévő gyermekek után igényelt családi otthonteremtési támogatást lehet felhasználni.

Természetesen nem mindenki jövedelme emelkedett az átlagnak megfelelően, azok a családok pedig mindenképpen rosszabb helyzetben vannak, akiknek a bevétele nem nőtt, vagy akár csökkent az elmúlt években.

Távozhat a Samsung Szlovákiából

A változás hátterében a televíziók iránt tapasztalt, az elmúlt években jelentősen megcsappant kereslet áll. A cég világszerte az üzemek átszervezését tervezi, de a gödi gyár marad.

Orbán a Mercedes fejlődésével dicsekedett, de az AfD listavezetője másként gondolja

Nem szeretné, ha ide hoznák az A-osztály gyártását is.

Két év alatt 100 ezer dolgozó tűnt el a magyar munkaerőpiacról

Csak tavaly nyár óta vesztett el 50 ezer dolgozót a piac. Pedig ebben az időszakban a korábbi években csak nagyjából 20 ezer fős csökkenés volt.

A pénzügyek szakértőjeként azon dolgozunk, hogy rengeteg időt és pénzt spórolhass tanácsainkkal. Megmutatjuk, hogyan választhatsz a legjobb ajánlatok közül, segítünk az összehasonlításban és végigkísérünk egészen a szerződéskötésig, ráadásul ingyenesen. Tartalmainkkal, híreinkkel közérthető, naprakész tudást és objektív rálátást biztosítunk a legtöbb bank termékére.