Több millió forintot lehet most nyerni egy okos hitelkiváltással!

Rekord alacsony szinten vannak most a lakáshitel kamatok, a jelek pedig afelé mutatnak, hogy innen már felfelé vezet az út. Ez egyfelől remek hír azoknak, akik éppen most vennének fel lakáshitelt, de azoknak is érdemes lehet lépniük, akiknek van már drágább hitelük, ugyanis akár le is cserélhetik azt kedvezőbbre. A Bankmonitor szakértői egy példán keresztül mutatják meg az ezzel elérhető pénzügyi előnyt.

Sokszor írtunk már arról, hogy nagyon olcsók jelenleg a lakáshitelek, ami remek lehetőség azoknak, akik kölcsön segítségével tudják csak megvásárolni a kiválasztott ingatlant. Hogy milyen különleges helyzet állt most elő, azt mi sem mutatja jobban, mint hogy olcsóbban juthatunk hitelhez, mint a magyar állam. Persze a mezei lakáshitelest ennél jobban izgatja, hogy adott hitelösszeg után vajon mennyit kell havonta visszafizetnie, hiszen a családi kasszát ez érinti közvetlenül.

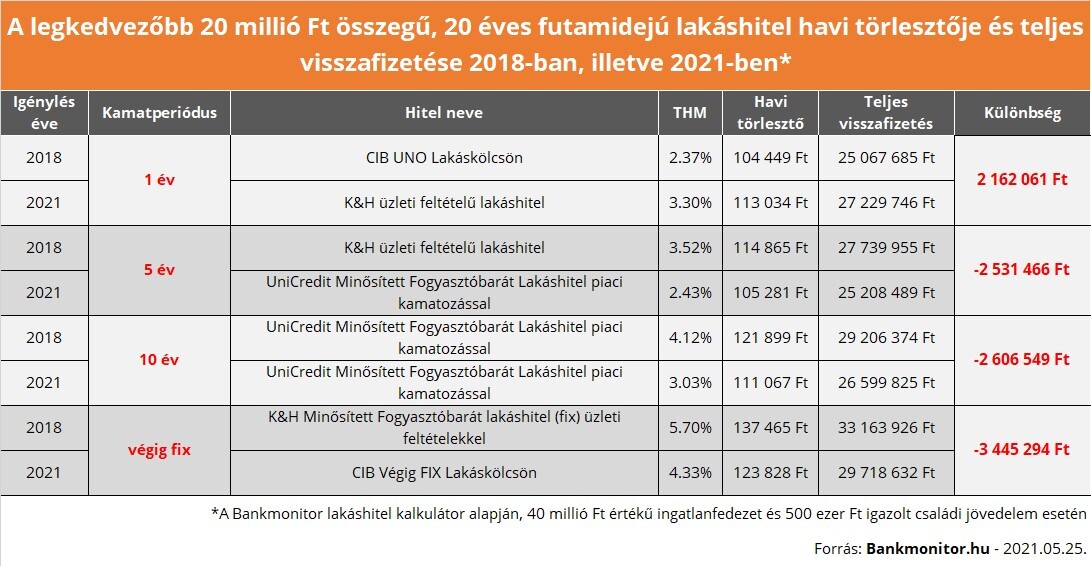

A Bankmonitor lakáshitel kalkulátor számításai alapján látható, hogy egy 20 millió Ft összegű, 20 éves futamidejű hitel esetében 1 éves kamatperiódusnál 113 ezer Ft lenne a legalacsonyabb törlesztő, míg 5 és 10 éves kamatperiódus választásakor 105 ezer Ft-ot, illetve 111 ezer Ft-ot kellene fizetnie az adósnak. A kamatkockázat szempontjából legbiztonságosabb, végig fix kamatú kölcsönnél 124 ezer Ft volna ugyanez, vagyis a biztonságért “kamatfelárat” kell fizetnünk. (A kamatperiódus az az időszak, ami alatt a bank egyoldalúan nem módosíthat a hitel kamatszintjén, vagyis a havi törlesztő sem módosulhat. Ezért van az, hogy kamatkockázat szempontjából a végig fix hitelek a legbiztonságosabbak.)

Mielőtt rohannál a bankodba a táblázatban szereplő kamatot követelve, tudnod kell, hogy a pénzintézetek bizony nagyon különböző árakon kínálják a hiteleiket, mi pedig a hitelkalkulátor szerint legkedvezőbb ajánlatot mutatjuk, vagyis azt, amit minden potenciális hitelfelvevőnek érdemes megcéloznia.

Az, hogy éppen melyik bank lesz a legolcsóbb számodra, egyáltalán nem egyértelmű, hiszen vannak bankok, amelyek a magasabb jövedelműeknek komoly kedvezményeket adnak, de számít a felvenni kívánt hitelösszeg nagysága és a fedezetként bevont ingatlan értéke is. (Éppen ezért kell több adatot is megadni a Bankmonitor lakáshitel kalkulátorában, hogy valóban olyan havi törlesztőt mutathasson a program, amit nagy valószínűséggel meg is kaphatsz majd.

Mit tehetnek azok, akiknek már van lakáshitelük?

Az, hogy a kamatok, ezzel együtt pedig a havi törlesztők jelentősen csökkentek az elmúlt pár évben jó hír azoknak, akik most vennének fel lakáshitelt, de vajon mit tehetnek azok, akik már benne vannak egy drágább kölcsönben, most pedig azt látják, hogy annál olcsóbb ajánlat is van a piacon?

Számukra tudunk jobb megoldást a bosszankodásnál, ám előtte érdemes kicsit számolgatniuk. A meglévő hitel ugyanis lecserélhető, aminek több fontos előnye is lehet, ezek ráadásul akár kombinálhatók is:

Vagy kevesebbet fizetünk havi szinten ugyanazért a hitelért, mint most (tehát marad a kamatperiódus).

De akár válthatunk egy kamatkockázat szempontjából kiszámíthatóbb hitelre is (hosszabb kamatperiódussal), miközben a fizetnivalónk is csökkenhet némileg.

Dönthetünk például úgy, hogy a meglévő 5 éves kamatperiódusú kölcsönünket egy 10 évesre cseréljük. A fenti táblázat alapján már ezzel is spórolhatunk valamennyit, miközben a kamatkockázatot is csökkenjük, hiszen az új hitel felvételét követően 10 évig már biztosan nem emelkedhet a kamat és a havi törlesztő.

A meglévő hitel lecserélését nevezik egyébként “hitelkiváltásnak”. A hitelkiváltásnak vannak azonban költségei, ezek két nagyobb tételből állhatnak. Az egyik a meglévő kölcsön idő előtti visszafizetésének plusz költsége, ami a fennálló tartozás 1-2%-a lehet, vagyis 10 millió Ft-nál 100-200 ezer Ft-ról beszélhetünk. Ezen túl az új hitel felvétele is kiadással jár, hiszen ismét lesz értékbecslés, földhivatali ügyintézés és közjegyzői munka, ezek pedig egy 10 millió Ft-os hitelnél 150-200 ezer Ft-ba is kerülhetnek. Jó hír ugyanakkor, hogy a bankok akció keretében előszeretettel visszatérítik az induló költségek egy részét, ami jelentős megtakarítást jelenthet.

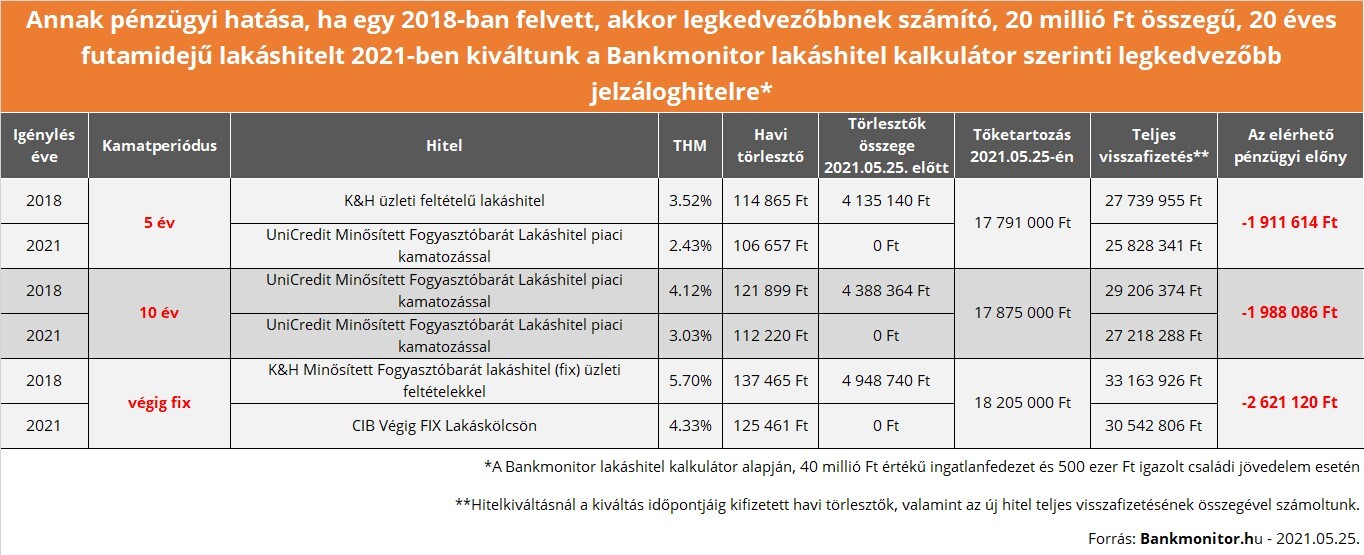

Amikor azt vizsgáljuk, hogy mennyire éri meg egy hitelkiváltás, akkor természetesen óriási jelentősége van a meglévő hitel kamatszintjének is. Mi a táblázatunkban a 2018-ban elérhető legolcsóbb hitel lecseréléséből indultunk ki, ám ha drágább kölcsönöd van, akkor az elérhető pénzügyi előny ennél csak nagyobb lehet!

A fenti táblázatban úgy kalkuláltunk, hogy az adós 2018. májusban a lehető legkedvezőbb lakáshitelt vette fel, amit 3 évig rendben törlesztett, majd a jelenleg fennálló tőketartozás erejéig vesz fel most újabb hitelt, mégpedig a lehető legkedvezőbbet. Mivel tudjuk, hogy senki nem szereti a szükségesnél tovább húzni az adósságát, az új hitelnél a futamidőből lecsíptünk 3 évet, így az új kölcsön az eredetivel azonos időpontban jár le.

Látható, hogy az általunk vizsgált esetekben a havi törlesztő minden esetben csökken, a teljes visszafizetés pedig alacsonyabb, amibe természetesen a korábbi hitelre már kifizetett törlesztők összegét is beleszámítottuk. Így összegében elmondható, hogy az általunk példaként vett kiváltással a teljes visszafizetés 1,9-2,6 millió forinttal faragható le, ami a hitelkiváltás költségeivel együtt is előnyös lehet. Ha pedig a meglévő hiteled kamata magasabb, akkor az előny még nagyobb lehet.

Bankmonitor tipp:

Ha tudni szeretnéd, hogy a meglévő hiteled kiváltása mennyire érné meg neked, akkor a Bankmonitor hitelkiváltás kalkulátorral ezt gyorsan kiszámolhatod: — Bankmonitor hitelkiváltás kalkulátor

Ha pedig a számodra elérhető aktuális lakáshitel kamatokra vagy kíváncsi, akkor a Bankmonitor hitelkalkulátor lesz a tökéletes célszerszám: — Bankmonitor lakáshitel kalkulátor

Nagy Márton már nemcsak arról beszélt, hogy öt nagy bank maradhat, de négyet meg is nevezett közülük

Piacgazdaság, ahogy a Fideszben elképzelik, és egy ötlet, ami tökéletesen szembemegy a közgazdasági logikával.

Kiújult a vámháború: Európa befékezett, Trump fenyegetőzik

Az Európai Parlament leállította az USA-val kötött átfogó kereskedelmi megállapodás ratifikációs folyamatát, Trump arról posztol, hogy aki játszadozni akar vele, az sokkal magasabb vámmal fog szembesülni.

Az agrárkamara fideszes elnöke olyanoknak is kártalanítást ígér a Kósa-rokon megrogyott cégének ügyében, akik erre nem jogosultak

A jogszabály szerint csak a mikro- és kisvállalkozók számíthatnak az állami segítségre a Bászna Gabona-csőd miatt, a milliárdos károkat elszenvedett középvállalkozások nem. Papp Zsolt szerint de.

A pénzügyek szakértőjeként azon dolgozunk, hogy rengeteg időt és pénzt spórolhass tanácsainkkal. Megmutatjuk, hogyan választhatsz a legjobb ajánlatok közül, segítünk az összehasonlításban és végigkísérünk egészen a szerződéskötésig, ráadásul ingyenesen. Tartalmainkkal, híreinkkel közérthető, naprakész tudást és objektív rálátást biztosítunk a legtöbb bank termékére.