Berúgja az ajtót a lakáshitelek kamata

2021. nyara óta az MNB folyamatosan kamatokat emel, ami miatt a hiteligénylőknek egyre dráguló kölcsönökkel kell szembesülniük. Az orosz-ukrán helyzet pedig olaj az eddig is lángoló tűzre. Mi vezetett idáig? Mi várható ezután? Az biztos, hamarosan a saját bőrünkön tapasztalhatjuk a változásokat.

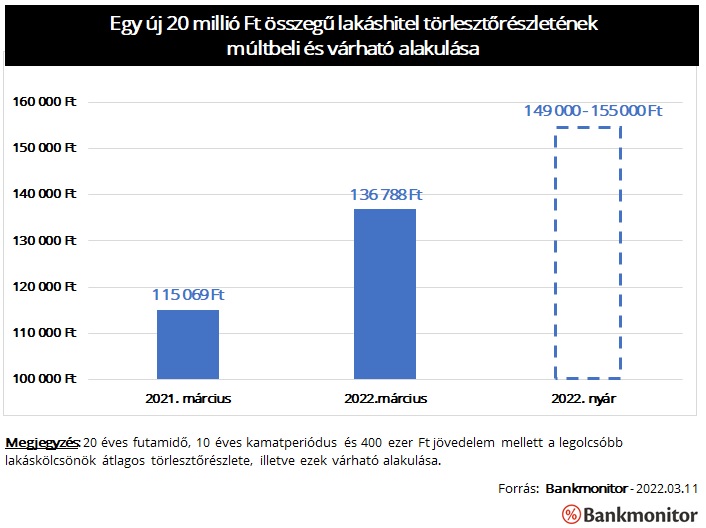

Sokan már most visszasírják a tavaly tavaszi hitelkamatokat. Valljuk be, teljesen érthető a hiteligénylés előtt állók kívánsága, hiszen 2021. márciusában a legolcsóbb 10 éves kamatperiódusú lakáshitelek átlagos THM értéke a Bankmonitor lakáshitel kalkulátora szerint 3,41% volt. (20 millió Ft hitelösszeg, 20 éves futamidő és 400 ezer Ft jövedelem esetén.) Jelenleg egy hasonló kölcsönt 5,43 százalékos éves hitelköltség mellett érhetünk el.

Vagyis 2 százalékpontot drágultak a hitelek egyetlen év alatt. Ez azt jelenti, hogy egy 20 millió forintos lakáshitelre havi szinten 21 ezer forinttal kell többet fizetni csak azért, mert az adós most vette fel a hitelt és nem egy évvel korábban. Ez összesen 5,2 millió Ft eltérést eredményez a teljes visszafizetendő összegben.

Mi indukálta a hitelek drágulását?

Az infláció az elmúlt év második felétől emelkedésnek indult, a KSH adatai alapján 2022. februárjában 8,3% volt a drágulás mértéke. Erre a helyzetre válaszul az MNB fokozatosan emelni kezdte az irányadó kamatokat, melynek mértéke a 0,6-0,75 százalékos szintről 5,85%-ra nőtt. A jegybank lépéseit pedig a pénzpiaci hozamok is lekövették.

Márpedig a bankközi kamatok, állampapír hozamok igen komoly hatással bírnak az új kölcsönök kamatára is, hiszen a bankok végső soron a pénzpiacról szerzik be a hitelezéshez szükséges forrásokat. A BIRS mutató és az állampapír hozamok is jelentősen 4-4,5 százalékponttal emelkedtek 2020 év eleje óta.

A banki költségek növekedése maga után vonja, vonta végső soron a hitelkamatok emelését is, ennek köszönhető az, hogy 2 százalékponttal emelkedett a legnépszerűbb 10 éves kamatperiódusú kölcsön THM értéke.

Mi várható a közeljövőben a hitelpiacon?

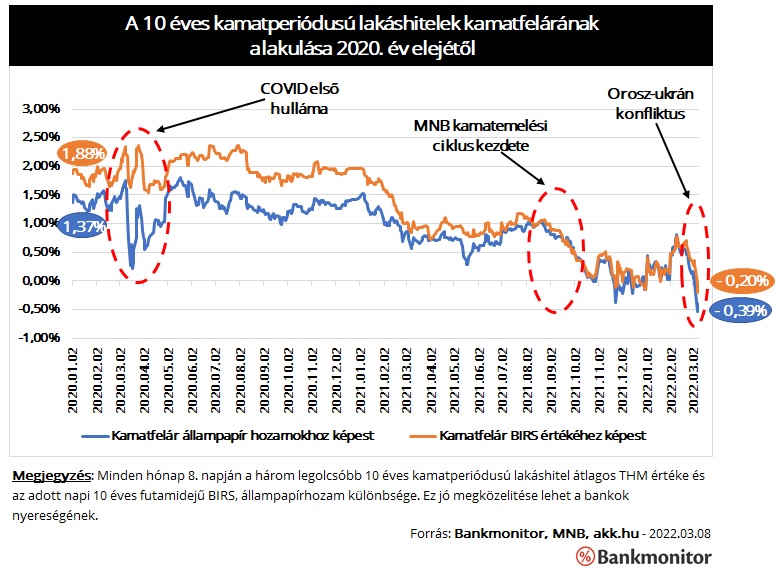

Az azért jól látható, hogy a banki forrásköltségek jóval nagyobb mértékben emelkedtek, mint a hiteligénylők által megfizetendő kamat. Ezt a tényt jól alátámasztja az is, ha a banki forrásköltségek BIRS/AKK és a hitelkamatok különbségét vizsgáljuk meg egy 10 éves kamatperiódusú lakáshitelnél.

Fontos kihangsúlyozni, hogy a számítás során az adott hónap 8. napján érvényes legolcsóbb 3 hitel átlagos THM értéke lett összehasonlítva a naponta változó BIRS mutatóval illetve állampapír referenciahozamokkal. Az már elsőre is jól látszik, hogy a hitelintézetek nyeresége érdemben csökkent az elmúlt időszakban, gyakorlatilag 1,5-2 százalékponttal kisebb mértékű a profit, mint 2020. első hónapjaiban.

Sőt a jelenlegi időszakban a hitelezés szempontjából lényeges pénzpiaci hozamok már meg is haladták a hitelkamatok nagyságát. Ez természetesen nem azt jelenti, hogy a bankok veszteségesen hiteleznek. Alapvetően csak a legolcsóbb konstrukciók lettek megvizsgálva, illetve a pénzintézetek jellemzően 1-2 hónapos késlekedéssel követik le a pénzpiaci hozamok alakulását. (Ez érthető is, hiszen a bank jellemzően előzetesen köt le forrásokat a hitelezéshez, kvázi az aktuális kihelyezések költsége az egy-két hónappal korábbi bankközi hozamoktól függ.)

Ezen tények alapján azért erősen borítékolható, hogy a jelenlegi helyzet fenntarthatatlan. Érdemes azonban alaposabban utánanézni az aktuális körülmények kialakulásának, hogy megvizsgálhassuk mi várható a jövőben.

Hogyan jutottunk a jelenlegi helyzetbe?

A korábbi ábrán az első komoly érdemi mozgás a COVID első időszakában látható. Adott helyzetben változatlan hitelkamatok mellett a pénzpiaci hozamok mozdultak el a magas bizonytalanság miatt. Azonban gyorsan visszarendeződtek a piacok, gyakorlatilag a COVID nem érintette érdemben az egyes banki hitelkonstrukciók nyereségességét. A felmerülő kockázatokat - munkahely elvesztése, ágazatok leállása - a pénzintézetek bírálati oldalon kezelték. (Nem emeltek gyakorlatilag árat, azonban egyes érdeklődők szigorúbb feltételekkel kaptak kölcsönt.)

2021 év elejére a COVID már "megszokott" lett, az újabb hullámoknak komoly pénzügyi hatása nem volt. A banki verseny azonban egyre fokozódott, változatlan, enyhén emelkedő költségek mellett a bankok még csökkentették is a kamatokat: emiatt a hitelintézetek nyeresége durván 1 százalékra mérséklődött.

Ebben a helyzetben indult el a jegybank infláció elleni küzdelme, ami az irányadó kamatok emelésében öltött testet. Ez pedig a nyereség további mérséklődéséhez vezetett, ami miatt a pénzintézetek nem tudták tartani a korábbi kamatszintet, októbertől megkezdődött a hitelek érdemi drágulása is, ami az év végére fel is gyorsult. Ezen időszakban már a pénzpiaci hozamok és a hitelkamatok egymással párhuzamosan emelkedtek.

Ekkor váratlan fordulatot vett a helyzet, kitört az orosz-ukrán háború. Ez pedig komoly gazdasági bizonytalanságot okozott hazánkban is. A nyersanyagok és az élelmiszerek piacán jelentős áremelkedés kezdődött, ami az inflációra is kihat. (Vagyis a drágulás mérséklődésére nem számíthatunk az elkövetkező hónapokban.) Ráadásul a nagy bizonytalanság miatt a forint árfolyama gyengülni kezdett, a pénzpiaci hozamok emelkedése pedig újabb lendületet vett. Ez természetesen azt is jelentette, hogy a hitelezés nyereségessége jelentősen lecsökkent. (Mindez pedig már a hitelkamatok folyamatos emelése mellett következett be.)

Komoly kamatemelés vár még ránk

A helyzet tehát várhatóan nem fog rendeződni a pénzpiaci hozamok gyors, érdemi csökkenésével, - ehhez a háborúnak nagyon gyorsan, minden felet megnyugtató módon le kellene zárulnia - marad az új kölcsönök kamatának emelése. Márpedig a jelenlegi kritikusan alacsony nyereségességi szint mellett erre gyorsan sor fog kerülni. Heteken belül várható egy érdemi, 0,5 százalékpontos kamatemelés.

Ez viszont inkább csak tűzoltásnak felel meg. Várhatóan a kölcsönök kamata további 0,7-1,0 százalékponttal fog emelkedni, ezzel visszaállna a bankok korábbi, tavaly nyáron látott profitszintje. Erre azonban várhatóan lassabban, akár hónapok leforgása alatt kerülhet sor.

Vagyis a Bankmonitor szakértői szerint nyár közepére a legnépszerűbb lakáshitelek kamata elérheti akár a 6,5-7,0 százalékot is. Ez a változás nyilván a törlesztőrészletekben is megjelenik, egy új 20 millió Ft összegű lakáshitelre feltehetően 12-18 ezer forinttal kell majd többet fizetni 20 éven keresztül, mintha most vennénk fel.

Hogyan érintik a változások a háztartásokat?

Idén nyáron - ha a helyzet érdemben nem változik -, akkor 149-155 ezer Ft lehet egy 20 millió Ft összegű lakáshitel törlesztőrészlete két évtizeden keresztül. Összességében tavaly márciushoz képest ez már 40 ezer Ft körüli emelkedést jelent. Ekkora összeget pedig már nem vesz félvállról az ember.

Ráadásul a havi fizetnivaló emelkedésével együtt a kölcsön felvételéhez minimálisan szükséges jövedelem összege is folyamatosan emelkedni fog. A jogszabályi, 50 százalékos JTM korlátból kiindulva tavaly márciusban 20 millió Ft igényléséhez elég volt nagyságrendileg 230 ezer Ft-os jövedelem. Várhatóan a nyáron már 300-310 ezer Ft-os havi bevételre lesz szükség egy ugyanekkora kölcsön igényléséhez. Vagyis a hitelfelvételi lehetőség önmagában a magasabb jövedelemelvárás miatt beszűkülhet.

Trump egy nap után emelte 10-ről 15 százalékra a globális vámot

Az amerikai elnök gyorsan meggondolta magát: pénteken jelentette be a vámot, másnap már emelt is rajta.

Trump új, 10 százalékos globális vámot jelentett be a Legfelsőbb Bíróság döntése után

Pénteken a Legfelsőbb Bíróság jogellenesnek mondta ki az amerikai büntetővámokat, az elnöknek nem tetszik a döntés. Kereskedelmi megállapodások is érvényüket vesztették.

A horvát Janaf is visszaszólt Szijjártónak: miattunk nem kellett a stratégiai kőolaj-készleteihez nyúlnia Magyarországnak

A magyar külügyminiszter „kiegészítő vezetéknek” nevezte az Adriát.

A pénzügyek szakértőjeként azon dolgozunk, hogy rengeteg időt és pénzt spórolhass tanácsainkkal. Megmutatjuk, hogyan választhatsz a legjobb ajánlatok közül, segítünk az összehasonlításban és végigkísérünk egészen a szerződéskötésig, ráadásul ingyenesen. Tartalmainkkal, híreinkkel közérthető, naprakész tudást és objektív rálátást biztosítunk a legtöbb bank termékére.