Miért nem éri meg halogatni a személyi kölcsön igénylést ilyen infláció mellett?

A Bankmonitor szakértőinek tapasztalata szerint egyre többen kivárnak a nagyobb pénzügyi döntések meghozatalával, így a személyi hitel igénylésével is. Ez a jelenlegi kilátások mellett még jó döntés is lehet, egyáltalán nem mindegy azonban, hogy milyen kiadást és mennyi időre halasztunk el.

A jelenlegi piaci, gazdasági helyzetben egyre többen visszalépnek a hiteligényléstől. Teljesen érthető, hogy kétszer, háromszor is alaposan átrágjuk a részleteket egy hiteligénylés előtt: a mostani piaci körülmények - magas infláció, háborús helyzet, rezsicsökkentés átalakítása - mellett különösen fontos, hogy ne vállaljuk túl magunkat, rendelkezzünk megfelelő tartalékokkal.

Ez azonban nem azt jelenti, hogy egy hitelfelvétel rossz döntés lenne. (Sőt, sok esetben pont a jelenlegi extrém körülmények miatt lesz jó választás.) Nagyon sok múlik azon, hogy milyen célra szeretnénk fordítani a felvett összeget. Emellett az is egyre lényegesebbé válik, hogy mennyi időre tudjuk elhalasztani a tervezett kiadásunkat.

A hitelköltségek drágulása folyamatos

Jelenleg a legolcsóbb személyi hitel THM értéke 8,41%. Ez azt jelenti, hogy 3 millió forintra 7 éven keresztül havonta 47 200 forintot kell visszafizetni. De mennyire kedvező ez az ajánlat és mit várhatunk az elkövetkező időszakban?

A KSH adatai alapján az infláció júniusban 11,7 százalék volt, vagyis a hazai áruk átlagos árváltozása meghaladja a fedezetlen hitelek éves költségét. Ez azt jelenti, hogy rövid távon a kölcsönt nyújtó rosszabbul jár, hiszen a kamatokkal növelt összeg vásárlóereje is kisebb lesz egy év múlva, vagyis kevesebb árut lehet megvenni belőle, mint a kölcsönadott összegből.

A jegybanki alapkamat nagysága is 9,75%, vagyis a hazai gazdaságnak irányt mutató kamatszint, melyhez idővel igazodik a piac is jóval magasabb a legolcsóbb személyi kölcsönnél.

Ez az állapot sokáig nem maradhat fent. Márpedig az infláció és az alapkamat előreláthatóan az elkövetkező hónapokban még tovább fog emelkedni. Vagyis a jelenlegi extrém helyzet a fedezetlen hitelek drágulásával szűnik meg. Könnyen elképzelhető, hogy az új kölcsönök kamata 2 százalékponttal emelkedik. Egy ilyen változás miatt egy 3 millió forint összegű kölcsön törlesztőrészlete 49 800 forintra emelkedhet, ami 5,5 százalékos növekedést jelentene.

Az tehát biztosnak tekinthető, hogy rövid távon a kivárás az emelkedő hitelkamatok miatt azt eredményezheti, hogy célunkat drágábban fogjuk tudni megfinanszírozni.

Az áremelkedés jobban száguld, mint a hitelköltségek

Arról sem szabad elfeledkezni, hogy az infláció igen magas jelenleg hazánkban. Előreláthatóan a drágulás mérséklődése is lassan, fokozatosan fog végbemenni.

Az MNB várakozásai alapján az áremelkedés:

2022-ben a drágulás mértéke várhatóan 11,8% lesz (MNB várakozásainak középértéke).

2023-ban az infláció várhatóan 8% lesz (MNB várakozásainak középértéke).

2024-ben az áremelkedés előreláthatóan 3% lehet (MNB várakozásainak középértéke).

2025-ben az éves árváltozás mértéke 3% körül alakulhat (nincs még előrejelzés, ezért az MNB célértékéből indultunk ki).

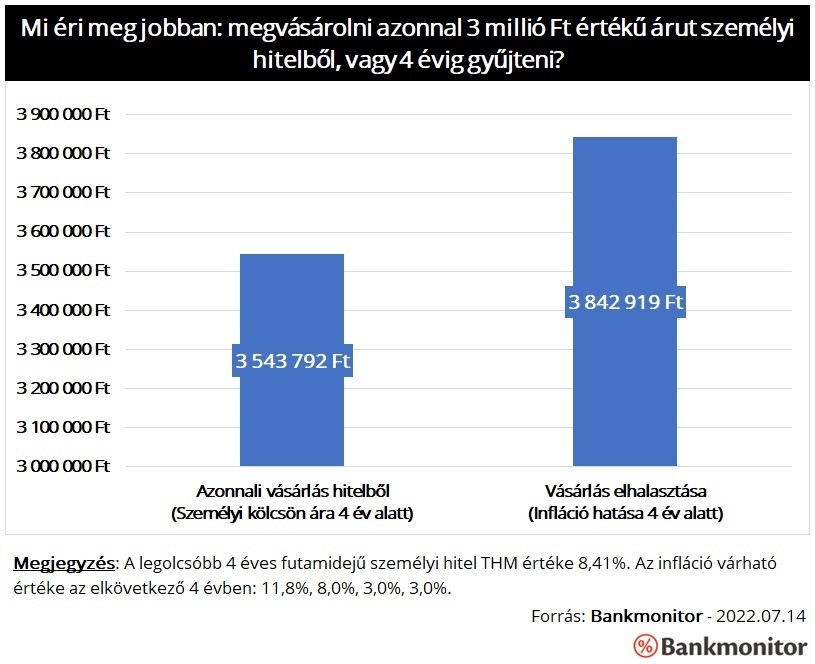

A magas infláció miatt a vásárlás elhalasztásának komoly ára lehet. Egy 3 millió forint értékű áruért az inflációs várakozások alapján 4 év múlva már 3,84 millió forintot kellene fizetni. A legolcsóbb személyi hitelre 4 év alatt viszont csak 3,54 millió forintot kellene kifizetnünk négy év alatt. Vagyis a hitelköltségeknél magasabb az áremelkedés mértéke.

Ha a kölcsön 73 800 forintos törlesztőjét félretennénk 4 éven át, akkor még további 300 ezer forinttal kellene kipótolnunk a megtakarításunkat azért, hogy a kinézett árut meg tudjuk venni. Gyakorlatilag ennyit buknánk azon, hogy 4 évet vártunk a vásárlással.

Mit vesznek személyi hitelből a magyarok?

Az átlagos árváltozás nem tükrözi feltétlenül egy adott áru, szolgáltatás árának módosulását. A Bankmonitor szakértői éppen ezért összeszedtek néhány jellemző célt, amelyet személyi kölcsönből finanszíroznak a magyarok és megvizsgálták az árak alakulását.

Sokan autó vásárlására fordítják a kölcsönt. 2022. júniusában az új autók éves árváltozása 12 százalék volt. A használt kocsit vásárlók sem jártak jobban, sőt ott az éves áremelkedés mértéke 17,6 százalék volt.

Sokan bútor vásárlására fordítják a kapott összeget. Itt sem jobb a helyzet: a szobabútorok 19,7, míg a konyhabútorok 20,1 százalékkal drágultak egy év alatt.

A felújításba vágók sem jártak jobban, egy év alatt 20,6 százalékkal drágultak a lakásjavítási-, karbantartási munkálatok.

Vagyis a jellemző hitelcélok ára sok esetben még az átlagos inflációnál is nagyobb mértékben emelkedett. De mi várható ezeknél a termékeknél a közeljövőben?

Sajnos itt sem láthatunk semmi pozitív elmozdulást. Az új autókra lassan már a vevők 0,5-1 évet kell, hogy várjanak. Ennek fő oka a chiphiány, illetve az ellátási láncok akadozása. Ez bizony rányomja a bélyegét az új autók ára mellett a használt kocsik értékére is. Sokan ugyanis meglévő idősebb gépjárművüket inkább egy fiatalabb használt autóra cserélik le.

A bútorok árát nagy mértékben befolyásolja az alapanyagok - fa, egyéb nyersanyagok - árának emelkedése. Jelenleg itt is sem várható komoly változás.

A lakásfelújításnál az alapanyagok ára mellett megjelenhet a kata adózás átalakításának hatása is. Sok építőiparban dolgozó a jövőben át kell térjen más adózási formára, ami bizony nagyobb adóterheket jelenthet számukra. Ez pedig gyorsan beépülhet a felújítási munkák költségébe is.

Vagyis a jövőben ezeknél az áruknál, szolgáltatásoknál sem várható az áremelkedés gyors, érdemi mérséklődése. Ebben a helyzetben a személyi kölcsönök jelenlegi kamatszintje már nem is tűnik olyan magasnak, sőt.

A jelenleg és az elkövetkező hónapokban, években várható áremelkedés miatt számos nagyobb kiadásunkat nem érdemes elhalasztanunk. A várható drágulás ugyanis nagyon sok esetben messze meghaladhatja a személyi hitelek költségét is.

Kinek éri meg kivárni?

Joggal merülhet fel a kérdés ezek után, hogy kinek éri meg kivárni a jelen helyzetben.

Az alábbiakat érdemes átgondolnunk ezzel kapcsolatban:

Szükségünk van-e tényleg a kinézett árura, szolgáltatásra. A jelenlegi bizonytalan környezetben ugyanis egy árucikket csak azért nem érdemes megvenni, hogy aztán sose használjuk.

Ha szükségünk van a kinézett termékre, akkor azt érdemes mérlegelnünk, hogy meddig tudjuk elhalasztani a vásárlást. Az jól látható, hogy a közeljövőben nem fog rendeződni a helyzet: előreláthatóan a jövő év végéig a drágulás nem fog visszatérni az ideális, 3 százalékos szintre. Várhatóan a hitelkamatok sem mérséklődnek a magas infláció mellett. Ha csak pár hónappal, egy évvel tudjuk elhalasztani a vásárlásunk, akkor azzal bizony nem fogunk jól járni.

Ne vágjunk bele hitelfelvételbe, ha bizonytalanok vagyunk a törlesztőrészlet kifizetésében. Az infláció hatása ugyanis eltörpülhet a késedelmes fizetésnek, vagy kölcsönszerződésünk esetleges felmondásának következményei mellett.

bankmonitor

hirdetés

személyi hitel igénylés

infláció

hiteligénylés

bankmonitor

reklám

személyi kölcsön

bankmonitor

hirdetés

személyi hitel igénylés

infláció

hiteligénylés

bankmonitor

reklám

személyi kölcsön

A német vállalati szövetség szerint Orbán Viktor politikája tönkreteszi a magyar gazdaságot

A Német Gazdaság Keleti Bizottságának elemzése szerint nem marad következmények nélkül, ahogyan a magyar kormány bánik a német cégekkel.

Csendben újabb 1,2 milliárd dolláros hitelt vett fel az állam

Januárban már 3 milliárd eurónyi kötvényt értékesített Magyarország, most az Államadósság Kezelő Központ a 2035 szeptemberében lejáró dollárkötvényéből adott el.

Rég nem volt ilyen erős a forint

Csupán 376 forint az euró. Van, aki Varga Mihályt, van, aki Magyar Pétert sejti a háttérben.

A pénzügyek szakértőjeként azon dolgozunk, hogy rengeteg időt és pénzt spórolhass tanácsainkkal. Megmutatjuk, hogyan választhatsz a legjobb ajánlatok közül, segítünk az összehasonlításban és végigkísérünk egészen a szerződéskötésig, ráadásul ingyenesen. Tartalmainkkal, híreinkkel közérthető, naprakész tudást és objektív rálátást biztosítunk a legtöbb bank termékére.