Új trendek a hitelpiacon: ezek most a legolcsóbb lakáshitelek

Az emelkedő alapkamat és a magas infláció miatt a lakáshitel kamatok is tovább emelkedtek. A változás azonban egyáltalán nem egységes, sőt egyes bankoknál még kamatcsökkenésre is volt példa.

A kamatfixálás hossza - az az időszak, amelyen belül a bank nem módosíthatja egyoldalúan a kamatot - is egyre lényegesebbé válik, ugyanis a pénzintézetek teljesen eltérő döntéseket hoztak a különböző kamatperiódusú jelzáloghitelek esetében.

Egyre kevésbé éri meg 5 évig fix kamatú hitelt igényelni

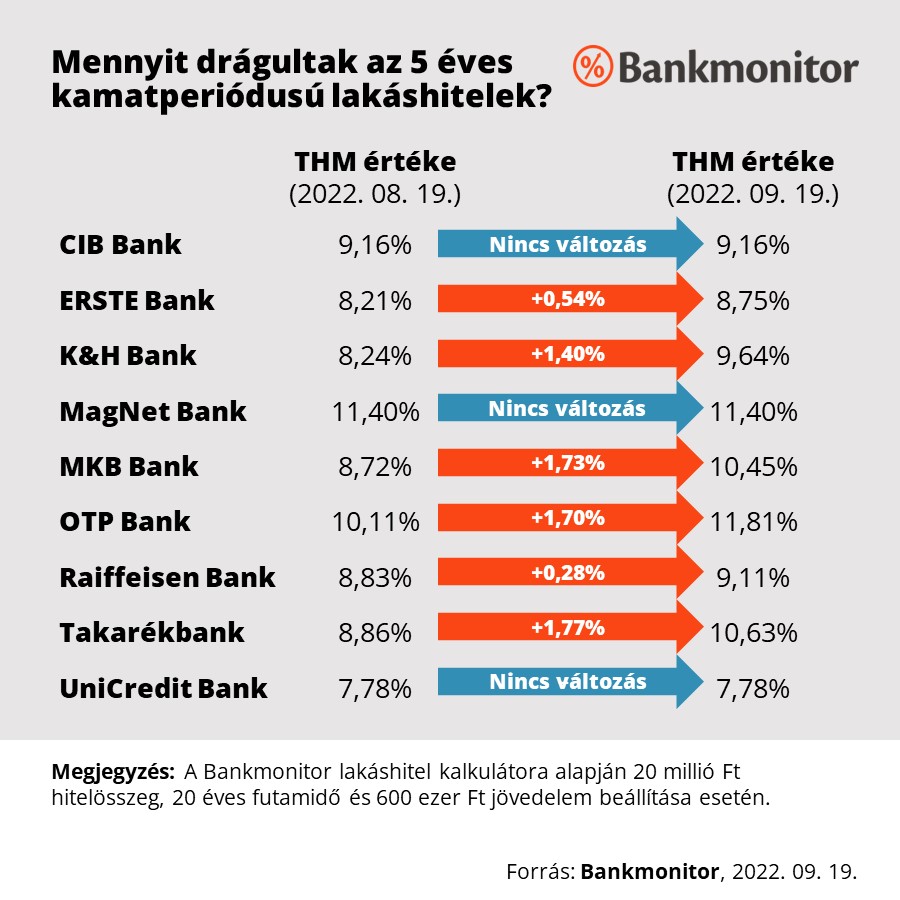

Kilenc bank közül hatnál drágábban lehet lakáskölcsönt igényelni szeptember 19-én, mint egy hónappal korábban, augusztus 19-én. Ráadásul a kamatváltozás is jelentős: a 0,28-1,77 százalékponttal növelték a kamatot az érintett pénzintézetek.

A lépés következtében jelenleg az 5 évig fix kamatozású lakáshitel átlagos THM értéke 9,86 százalék, míg egy hónappal korábban 9,03 százalékos volt egy új átlagos lakáshitel teljes hiteldíj mutatójának értéke. (A Bankmonitor lakáshitel kalkulátora alapján egy 20 millió forint összegű, 20 éves futamidejű lakáskölcsön átlagos THM értéke 600 ezer forint jövedelem mellett.)

A változás miatt jelenleg egy 20 millió forint összegű, 20 éves futamidejű lakáshitel törlesztőrészlete 11 ezer forinttal magasabb, mint augusztus közepén volt. Két évtized alatt 2,5 millió forintot spórolhatott az az adós, aki még augusztusban megigényelte a kölcsönt.

Hét bank emelt a 10 évig fix lakáshitelek kamatán

A korábbi sztár a 10 éves kamatperiódusú lakáshitel volt a hazai piacon. Azonban ezt a konstrukciót sem kerülték el a kamatemelések az utóbbi időben: augusztus 19. és szeptember 19. között a vizsgált kilenc bank közül hétnél drágult a kölcsön. Az átlagos emelkedés ugyanakkor "csupán" 0,44 százalékpont volt. Vagyis a kamatemelkedés elmaradt a rövidebb, 5 éves kamatperiódusú konstrukcióknál tapasztalttól.

Egy 20 millió forint összegű átlagos lakáshitel THM értéke 8,33 százalékról 8,77 százalékra emelkedett. A változás miatt havonta 5500 forinttal kell többet fizetni két évtizeden át a kérdéses hitelre, vagyis 1,3 millió forintot spórolt az, aki augusztus 19-én vette fel a kölcsönt.

Meglepő változás a végig fix ingatlanhiteleknél

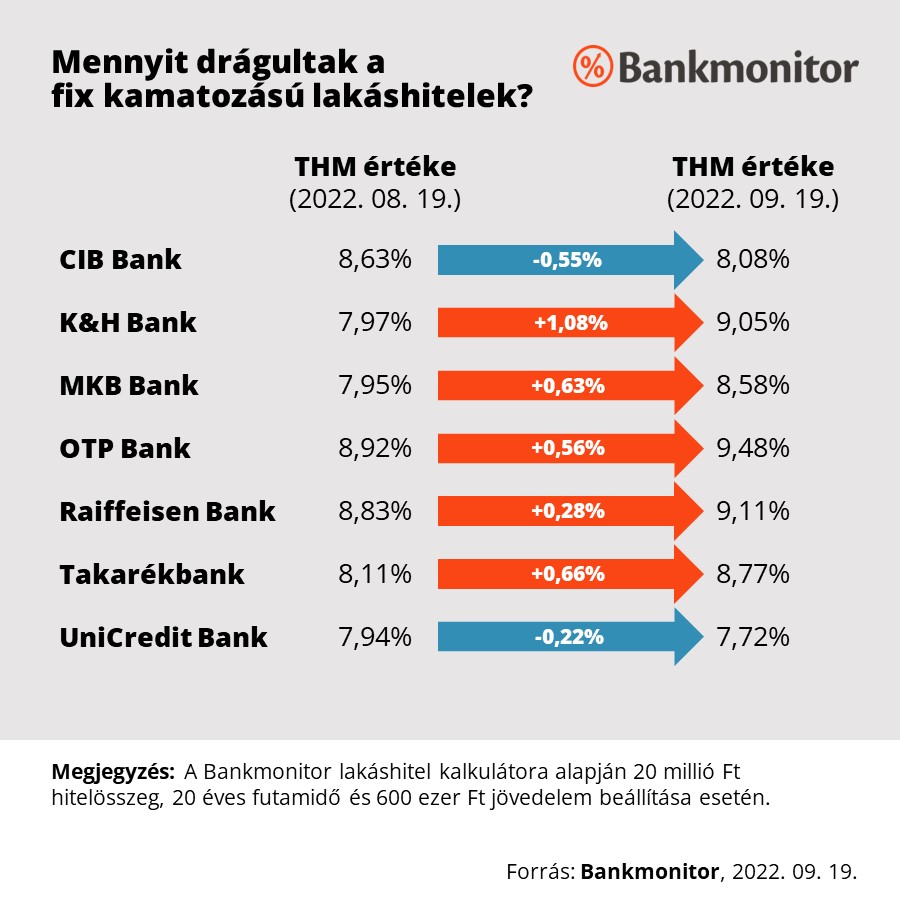

A futamidő végéig fix kamatozású lakáskölcsönök esetében nagyon furcsa helyzet állt elő. Hét bank közül öt kamatot emelet, ugyanakkor két pénzintézetnél olcsóbban lehet hitelhez jutni, mint egy hónappal ezelőtt. (A vizsgált kilenc pénzintézet közül kettő nem kínált 20 éves futamidőre végig fix kamatozású lakáshitelt.)

A kamatemelést választó öt pénzintézet egy hónap alatt 0,28-1,08 százalékponttal növelte a kamatokat. A másik két banknál ugyanakkor 0,22-0,55 százalékponttal csökkentek a banki költségek. Összességében még mindig drágultak a végig fix kamatozású kölcsönök is, ugyanakkor az átlagos drágulás mértéke csak 0,34 százalékpont volt az elmúlt hónapban. (Egy átlagos hitel THM értéke 8,34 százalékról 8,68 százalékra emelkedett.)

Egy új, 20 millió forint összegű, 20 éves futamidejű lakáshitel havi törlesztőrészlete 4300 forinttal emelkedett az elmúlt hónapban.

Egyre jobban megéri fix kamatozású kölcsönt választani

Már a kamatváltozások is mutatják, hogy rendkívüli időket élünk. Ezt a Bankmonitor szakértői a különböző kamatperiódusú ajánlatok összehasonlításával is igazolják. Jelenleg a hosszú kamatperiódusú kölcsönök közül az 5 évig fix kamatozású kölcsönök a legdrágábbak. (A legolcsóbb kölcsönök között ugyan minimális a különbség, de az átlagos THM érték már egy százalékponttal magasabb, mint a hosszabb kamatperiódusok esetében.)

A 10 éves kamatperiódusú és a végig változatlan kamatozású konstrukciók között sokkal kisebb a különbség. Még mindig az egy évtizeden át fix kamatozású kölcsön között találhatjuk meg a legolcsóbb konstrukciót, ugyanakkor egy átlagos ajánlatot alapul véve már a teljes futamidő alatt fix kamatozású kölcsön az olcsóbb.

Ez egy nagyon különleges helyzet, normál környezetben ugyanis a kamatperiódus hosszának emelkedésével egyre növekszik az induló kamatszint is. Jelenleg a kiszámíthatóságért, nagyobb biztonságért egyre kevesebbet kell fizetni. Sőt, adott esetben még olcsóbban is igényelhetünk egy kiszámíthatóbb kamatozású konstrukciót.

Ez az átalakulás a hiteligénylők döntésében is meglátszik: az MNB kimutatása alapján 2022. második negyedévében a lakáshitelek 58,7 százaléka már végig fix kamatozású, egy évvel korábban ez az arány még csak 19,5 százalék volt.

Trump új, 10 százalékos globális vámot jelentett be a Legfelsőbb Bíróság döntése után

Pénteken a Legfelsőbb Bíróság jogellenesnek mondta ki az amerikai büntetővámokat, az elnöknek nem tetszik a döntés. Kereskedelmi megállapodások is érvényüket vesztették.

A horvát Janaf is visszaszólt Szijjártónak: miattunk nem kellett a stratégiai kőolaj-készleteihez nyúlnia Magyarországnak

A magyar külügyminiszter „kiegészítő vezetéknek” nevezte az Adriát.

MNB-reklámok: Matolcsy Ádám barátját Rogán emberére cserélték

Balásy Gyula újabb állami megrendelőt húzott be.

A pénzügyek szakértőjeként azon dolgozunk, hogy rengeteg időt és pénzt spórolhass tanácsainkkal. Megmutatjuk, hogyan választhatsz a legjobb ajánlatok közül, segítünk az összehasonlításban és végigkísérünk egészen a szerződéskötésig, ráadásul ingyenesen. Tartalmainkkal, híreinkkel közérthető, naprakész tudást és objektív rálátást biztosítunk a legtöbb bank termékére.