Teljesen megőrült mindenki: a jegybankok úgy döntöttek, hogy elégetik a megtakarítók pénzét

- Olyan dolog történik most a gazdag országok pénzpiacain, ami korábban elképzelhetetlen volt.

- Néhol azért fizetnek a befektetők országoknak és vállalatoknak, hogy azok elvegyék a pénzüket.

- Sőt, egyre több helyen a bankoknak is fizetnek a betétesek, hogy betehessék a pénzüket.

- Azaz negatívak a kamatok.

„Tessék, vidd a pénzem, még fizetek is érte!” – ezt mondják most a pénzhalmokon ülő befektetők többek között Németországnak, Svájcnak, Dániának és Svédországnak, meg néhány nagyon biztosnak gondolt cégnek, esetenként pedig a betétesek is bankoknak. Most már Magyarországon is megszavazták a törvényt, ami lehetővé teszi, hogy a bankok negatív kamatot „fizessenek” a betéteseknek (igaz, egyelőre csak vállalati ügyfeleknek, tehát a háztartásoknál továbbra is tiltják a negatív kamatot). Tehát elvileg már megvan a lehetőség itthon is, hogy a megtakarító cégek önként égessék el a pénzüket, egyszerűen azzal, hogy berakják a bankba.

Sok a pénz, kevés projekt

Ha a jegybank leviszi a kamatot (amit arra a pénzre fizet, amit a bankok őnála elhelyeznek), azzal normális esetben élénkíti a gazdaságot. A bankok azt a pénzüket, amit nem kell kötelezően tartalékolniuk, be szokták tenni a jegybankba, mert akkor legalább kapnak valami biztos kis kamatot. Ha jegybank csökkenti, pláne a nullához közelíti ezt a kamatot, akkor viszont már jobban megéri a bankoknak kihitelezni a gazdaságba, akár olcsóbban is. Tehát csökkennek a hitelkamatok, és a cégek is olcsóbban jutnak hitelhez. A kamatcsökkentés így pörgetheti a gazdaságot.

A válság óta elég nagy bajban vannak a fejlett országok jegybankárai. Mindenhol levitték a kamatot szinte nullára, de ezzel csak időlegesen és nagyon kis mértékben tudták föllendíteni a gazdaságokat. Globális szinten, pláne a fejlett országokban, és azon belül is Európában nem volt túl eredményes az élénkítés.

Még mindig hatalmas lyuk van az európai gazdaságban, magas a munkanélküliség, a nulla közelében van a növekedés, és többen fizetik vissza az adósságaikat, mint amennyien új hiteleket vesznek fel, magyarul csökken a hitelállomány. Egy normális gazdaságban mindig fel lehet használni a megtakarításokat valami értelmes dologra, hitel formájában. Most viszont túl sok az elvileg kihitelezhető pénz, és ehhez képest túl kevés reményteljes, hitelképesnek tűnő projekt.

A hitelállomány leépülése miatt (a háztartások is szabadulnak a hitelektől, nem fogyasztanak) a kereslet is nagyon gyenge, nem tudnak árat emelni a kiskereskedők, szóval

nyakunkon a defláció réme.

Hiába mennek el nulláig a jegybankok az alapkamattal, ha az árak esnek. Ha a nominális kamatláb mondjuk negatív 0,1 százalék, de 0,6 százalékkal esnek az árak, akkor a valódi, reálkamatláb 0,5 százalék lesz. Minél tovább esik tehát az infláció változatlan kamatláb mellett, annál szigorúbb a monetáris politika. Szigorítani viszont nem szeretne senki, amikor éppen laza pénzre van szükség, hogy pörögjenek a dolgok.

(Klasszikus tyúk-tojás probléma, amin rengeteget tudnak vitatkozni a közgazdászok, hogy eredendően a gyenge kereslet miatt csökken és bukik nulla alá az infláció, vagy fordítva, inkább a defláció, tehát az árcsökkenés várakozása miatt kezdenek kevesebbet vásárolni a fogyasztók, ami miatt gyengül a kereslet. Egyelőre úgy tűnik, hogy az európai defláció nem csökkenti annyira a fogyasztók vásárlási kedvét, sőt, élénkíti a gazdaságot. Az eddig üzemanyagra költött pénzt például másra tudják fordítani. Hosszú távon viszont tényleg elég veszélyes, hogy deflációs környezetben a jövedelmek csökkennek, az adósságok viszont változatlanok maradnak.)

Ezért az Európai Központi Bank nem tehetett mást, mint hogy nulla alá vigye az egyik kamatlábát, az egynapos betéti kamatlábat: tavaly nyáron mínusz 0,1 százalékra csökkentették, aztán szeptemberben még tovább, mínusz 0,2 százalékra vágták.

Tehát elkezdték megadóztatni a náluk elhelyezett betéteket.

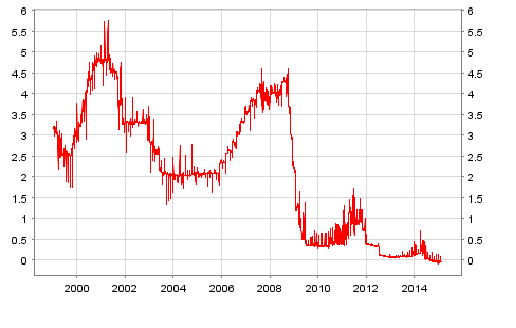

Ezt követték a kamatok a bankközi piacon: egy napra már csak úgy adnak kölcsön egymásnak a bankok, hogy ők fizetnek érte, hogy odaadhassák a pénzt:

Svájc és Dánia ennél is keményebbet húztak, ők már mínusz háromnegyed százalékos betéti kamatnál tartanak. Ez teljesen őrült dolognak tűnik, és valahol az is. Nekik főleg az a céljuk ezzel, hogy kiűzzék az országukba beáramló vagy bemenekülő spekulatív pénzeket, hogy ne értékelődjön fel a pénzük: ha túl erős a svájci frank vagy a dán korona az euróhoz képest, az rossz az exportőröknek (Dániában egyelőre még tartják az euróhoz rögzített árfolyamot, míg Svájc nemrég emlékezetesen, a devizapiacokat teljesen lesokkolva feladta azt).

Tőkések, megőrültetek?

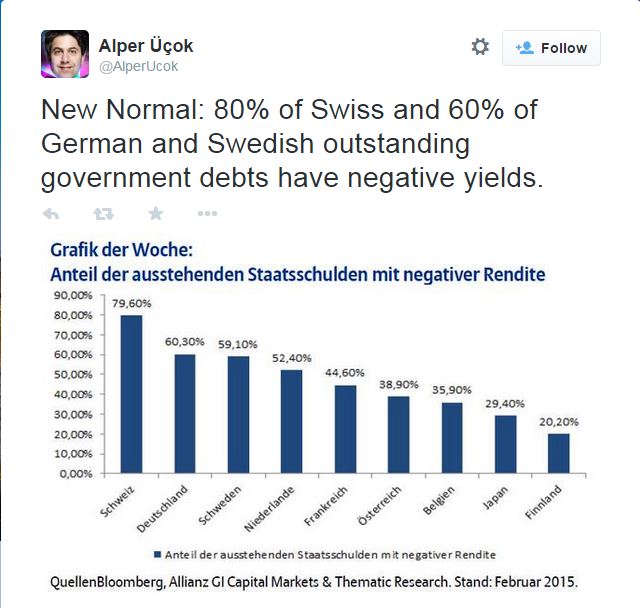

Az az eredménye többek között, hogy rengeteg országban már csak úgy vehetünk akár 5-10 éves államkötvényt is, hogy végül kevesebbet kapunk vissza!

(A fenti ábra azt mutatja, hogy az adott országok államkötvényeinek mekkora része hoz negatív kamatot. De inog az egész, hiszen időközben már Németországban is elérte a nullát a tíz éves államkötvények hozama.)

Olyan őrült dolgokhoz vezet ez, hogy

egy ország vagy vállalat akár önmagában úgy is csinálhat pénzt, hogy eladósodik.

Pénzt keres azzal, hogy adósságot bocsát ki, és nem csinál mást vele, mint hogy egy idő után visszafizeti. Persze itt még nem tartunk, és valószínűleg nem is fogunk. A német adósságok iránt például részben azért ilyen nagy a kereslet, mert nagyon hiteles a deficitet tavaly teljesen eltüntető kormány. Más kérdés, hogy a német növekedésnek egyáltalán nem tesz jót, hogy a kormány hiába tehetné, nem költekezik.

Felmerül az a probléma is, hogy normális esetben kupon van a kötvényeken, negatív kamatok esetén viszont nem a befektetők kapják vissza a kamatokat, hanem igazából az adósnak vannak kuponjai, és hitelezőnek kellene pluszbefizetéseket tenni. Ez problémás lenne, hiszen az egész pénzügyi infrastruktúra fordítva van beállva. Ezért inkább úgy oldják meg a problémát, hogy kuponfizetés idején a tartozás csökken. Időközben egyébként lettek olyan bankok is – először egy kisebb német bank lépett még tavaly ősszel –, ahol a betéti kamat negatív, szóval a mezei betéteseket is büntetni kezdik.

A teljesen szokatlan jelenség előidézésével az lenne az Európai Központi Bank célja, hogy büntesse a bankok fölösleges pénzét, és arra kényszerítse őket, hogy hitelezzék ki azt minél jobb feltételekkel. Vagy ha ezt nem akarják, akkor vigyék ki a pénzüket az eurózónából, ami tovább gyengítené az eurót. Ez utóbbi be is jött – többek között ezért, és a nemrég bejelentett európai QE miatt –, elég jó gyengülő trendbe is került az euró a világ többi devizájával szemben.

Ez simán működhet is. Ha az európai exportőrök a gyenge euró miatt versenyképesebbek lesznek a mostaninál, akkor egyre több hitelezésre alkalmas projektet találhatnak maguknak a bankok. Az euró esésével drágul az import is, ami emeli az árakat, tehát fékezi a deflációt. Mellesleg az adósok egy részénél is enyhíti kamatterheket. Ez az árfolyamharcos logika csak akkor működik, ha más, EU-n kívüli országok nem akarnak ugyanígy tenni, és nem célozzák meg maguk is az árfolyamuk gyengítését. Ha igen, könnyen leértékelési spirálba kerülhet a világgazdaság, ami elég veszélyes is lehet.

De miért ilyen őrültek a befektetők, a megtakarítók és a betétesek, hogy elégetik a pénzüket?

A válasz erre valami olyasmi, hogy most épp sokkal fontosabb a befektetőknek biztonságban tudni a pénzüket, mint hogy jelentős hozamokat érjenek el. Ahhoz képest, hogy mennyi fölösleges pénz van a rendszerben – túl sok a megtakarítás a világban –, és biztonságos, jó minőségű adósságból nem bocsátanak ki eleget. A jó minőségű, AAA-adósságok azért is fontosak, mert fedezetként más ügyletekben is felhasználják őket, ezért akkor is értékesek lehetnek, ha önmagukban csak viszik a pénzt.

De az egyáltalán nem biztos, hogy végtelen lesz a befektetők étvágya a pénzégetés iránt.

Visszatér a készpénz?!

A nagy húzás paradox módon fordítva is elsülhet. Hiszen ha már az is pénzbe kerül, hogy bankba rakjuk a pénzt (negatív kamat), akkor nem logikusabb készpénzben tartani? Ha esetleg a mostani szint alá mennek majd a betéti kamatokkal, akkor egyre valószínűbb lesz, hogy a bankok és a megtakarítok is mérlegelni fogják: mi az olcsóbb, fizikailag tartani és óvni a készpénzt, vagy a jegybanknál tartani, és fizetni utána negatív kamatot.

Ebből akár az is lehet, hogy visszaszorul az elektronikus számlapénz, és diadalmasan visszatér a készpénz a bankok széfjeiben.

Ez elég nagy visszalépés lenne a pénzügyi fejlődés történetében, és mielőtt megtörténne, nyilván tennének ellene a jegybankárok.

De a fizikai készpénzhalmok összetargoncázásánál is valószínűbb, hogy a bankok a mostaninál mélyebb negatív kamatoknál inkább csak el fogják nyelni a pénz folyását, ahelyett, hogy élénkítenék azt. A negatív nominális kamatlábak könnyen arra ösztönözhetik a bankokat, hogy le akarják építeni a fölös pénzüket. Az is lehet a bankok, nem passzolják tovább a betéteseiknek a negatív kamatokat, ez viszont azt jelentené, hogy veszteségessé válnak, romlik a tőkehelyzetük. Ez azzal a veszéllyel jár, hogy élénkítés helyett a növekedésnek és az áraknak is ártana a dolog.

Most még nem tudni, hogy a jobb vagy a rosszabb forgatókönyv valósul meg. A profibb befektetők mindenesetre erősen gondolkoznak rajta, hogy mit csináljanak másképp, mert nem akarják tétlenül elégetni a pénzt.

(További magyarázatok: Economist, Bloomberg, FT Alphaville, Benoit Coeuré beszéde.)