Magasabb inflációra és gyengülő forintra lehet számítani a járvány után

Olyan 10 évnek nézünk elébe, amelyben az infláció és a kamatemelkedés jellemzi majd a globális gazdaságot- erről beszélt egy csütörtökön tartott háttérbeszélgetésen Móricz Dániel és Cser Tamás, a Hold Alapkezelő szakértői. Szerintük ezekből a folyamatokból a magyar gazdaság és a magyar cégek jól jöhetnek ki, a forint viszont várhatóan tovább gyengül a következő időszakban.

Nagy az inflációs nyomás

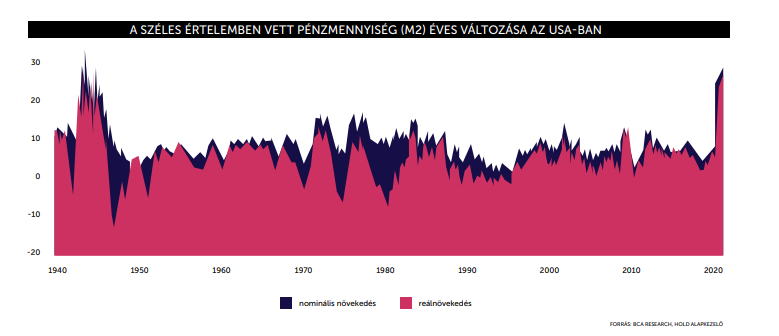

Móricz Dániel, az alapkezelő befektetési igazgatója szerint a koronavírus okozta globális gazdasági válság nagyon sok szempontból elég atipikus, nem nagyon hasonlít mondjuk a 2008-ban indult pénzügyi válságra, ezek a különbségek pedig mind arra mutatnak, hogy a jövőben nagyobb inflációra kell számítani. Egyrészt ezalatt a válság alatt a jegybankok mellett a kormányzatok is nagyon sok pénzt pumpáltak a gazdaságba, ami így a cégek és befektetők mellett az olyan átlagpolgárokhoz is eljutott, akik aztán azt tényleg elköltik a boltban vagy az éttermekben. Ennek hatására az Egyesült Államokban például a gazdaságban lévő pénz mennyisége 25 százalékkal emelkedett a járvány alatt.

Ennyi pénz utoljára a II. világháború idején volt a gazdaságban, akkor is a kormány költekezésének köszönhetően.

Már a 2008-as pénzügyi válság után is sokan aggódtak amiatt, hogy a jegybankok élénkítő politikái, kötvényvásárlási programjai inflációhoz vezetnek majd, ez viszont nem igazán következett be, csak a részvények és hasonló eszközök árai emelkedtek, mert ide áramlott be a pénz nagy része. Most viszont a kormányok adtak sok pénzt, az Egyesült Államokban például pénteken az elnök aláírja majd a hatodik gazdasági mentőcsomagot, amelynek keretében az amerikai háztartások többségének 1400 dollárt küld közvetlenül a szövetségi állam.

Más országok is (Magyarország viszonylagos kivételével) hasonlóan bőkezű támogatásokat osztottak, legyen akár a kurzarbeit programok vagy más támogatások formájában. Mindez olyan furcsa helyzethez is vezet, hogy ezalatt a válság alatt sok embernek nemhogy csökkentek, de még nőttek is a megtakarításai. Az Egyesült Államokban például 1500 milliárd dollárral nőttek a megtakarítások. Azoknak ugyanis, akik nem veszítették el az állásukat vagy részesültek valamilyen kormányzati segélyprogramban, van pénze, a probléma inkább az, hogy azt nem tudja hol és mire elkölteni.

Amikor viszont ez a kereslet a nyitás után a gazdaságra zúdul, az hirtelen nagy inflációhoz vezet majd. Egyrészt azért, mert sok pénz kerül majd be hirtelen a gazdaságba, másrészt azért, mert míg a kereslet óriási lesz, a járvány alatt sok bolt, étterem, kocsma, egyén szolgáltató bezárt vagy csődbe ment, így a keresletet kiszolgáló kínálat csökkent. A viszonylag gyorsan kiapadó készleteket aztán gyorsan kell majd pótolni, a szállítmányozás, különösen a tengeri szállítás ára pedig már most kétszeresére, háromszorosára nőtt. Ezek viszont rövid távú hatások, amelyek az alapkezelő szakemberei szerint idővel elülnek.

Viszont vannak olyan tényezők is, amelyek hosszabb távon is növelik az inflációt. Móricz Dániel szerint az elmúlt 40 évre globálisan olyan trendek voltak jellemzők, amelyek inkább az áremelkedés ellen hatottak: a folyamatos technológiai fejlődés, a termelés globalizációja, az egyenlőtlenségek növekedése, és a jegybankok kamatpolitikája is. Viszont a jövőben várhatóan a globalizáció is tovább lassul, az egyenlőtlenségek is egyre nagyobb elégedetlenségeket szülnek, amire előbb-utóbb a kormányoknak reagálnia kell. Emellett a demográfiai trendek is hajthatják az inflációt, mert ahogy egyre öregszenek a fejlettebb országok társadalmai, egyre több lesz az eltartott, ami a megtakarítások csökkenéséhez és a fogyasztás növekedéséhez vezet, ami szintén növelheti az árakat.

Egyelőre persze még csak találgatni lehet, hogy ezek a tényezők mennyire vezetnek majd hosszabb távon is nagyobb inflációhoz, és a befektetőknek és elemzőknek sincs nagyon kiindulási alapjuk, mert a koronavírus okozta gazdasági helyzetre még nem nagyon volt példa. Ha viszont az infláció tartósan emelkedik, akkor a jegybankok kénytelenek lesznek közbelépni, szigorítaniuk kell a kamatkörnyezeten, aminek egy sok, a globális gazdaságon végig gyűrűző hatása lehet.

Leeresztenek a buborékok

Egy ilyen kamatpolitika a részvényárfolyamokra is hatással lesz, többek között azokra a piaci buborékokra is, amelyek kialakultak a járvány alatt. A mostani válság abban is atipikus, hogy ha a részvényárfolyamokat, első sorban az amerikai tőzsdéket nézzük, az alapján nem tűnik úgy, mintha válság lenne. Sőt, a járvány alatt sok kisbefektető azt a pénzt, amit nem tudott a reálgazdaságban elkölteni, befektette, részben ez vezetett az olyan fura piaci jelenségekhez, mint a Gamestop-botrány, vagyis hogy a Redditen összegyűlt kisbefektetők az egekbe hajtották egy viszonylag értéktelen cég részvényárfolyamát, részben szórakozásból.

Az amerikai tőzsdén több hatalmas buborék is keletkezett a járvány alatt, a zöld energiával, elektromos mobilitással, innovációval foglalkozó cégek árfolyama teljesen spekulatívan emelkedett az egekbe, az ilyen részvényeknek a tőzsdén kereskedett befektetési alapja 2020 végén a háromszorosára, négyszeresére, esetenként ötszörösére emelkedett.

Ha viszont a befektetők nagy inflációra és a kamatkörnyezet szigorodására számítanak, az a kötvények reálhozamának emelkedéséhez vezet, amivel párhuzamosan várhatóan ezek a piaci buborékok leeresztenek. Móricz szerint lehet, hogy ennek az előszelét már látjuk is, az elmúlt egy-másfél hónapban ugyanis 30-40 százalékkal is visszaestek az ilyen felfújt részvények árfolyamai. Ez történt a Tesla árfolyamával is, ami a szakember szerint talán a legjobb példa az ilyen részvényekre.

Ez viszont nem kell, hogy tőzsdei összeomláshoz vezessen, mert ezek a trendek csak bizonyos cégek, bizonyos szektorok árfolyamaira voltak jellemzők, sok cég részvényére egyáltalán nem.Ez azért van, mert ketté szakadt a részvénypiac, a jelenleg még nem sok pénzt termelő, de nagy növekedést ígérő ún. growth részvényekre, és a már beérett, jó ideje működő, meglévő piaccal rendelkező value részvényekre. Az előbbi cégek árfolyamaiban fújt lufit a mostani válság. Sokan hasonlítják a mostani időszakot a 2001-es dotcom-válsághoz, amikor az internetes cégek részvénybuborékja kidurrant, ám összességében akkor sem omlott össze az amerikai tőzsde.

Cser Tamás, a Hold Alapkezelő vezető részvényportfólió-kezelője szerint pedig az európai, különösen kelet-európai és magyar részvénypiacokat még erősítheti is, ha nőnek a hozamok és a kamatok. Ezeken a piacokon ugyanis sokkal több a value részvény, ráadásul elég fontosak a banki részvények, a bankok, biztosítók profitjának pedig kifejezetten jót tesz, ha emelkedik a kamat. Ezek a szektorok az elmúlt 10 év kamatkörnyezetében eléggé szenvedtek és a befektetők is elpártoltak mellőlük.

Rengeteg pénz, gyengülő forint

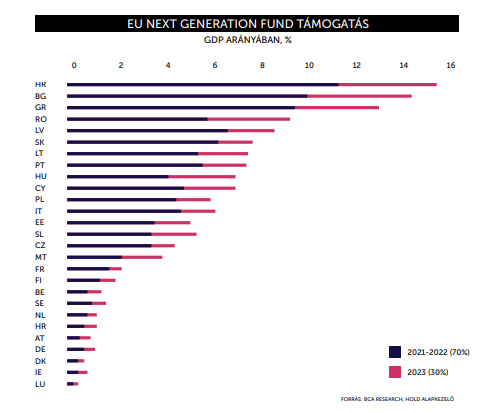

Ami még Európát és annak keleti felét illeti, a következő két-három évre itt is elképesztő pénzbőség lesz jellemző. Ennek fő oka az uniós válságkezelő Next Generation program, amelynek részeként Magyarországra például 2021-22-ben a GDP 4, 2023-ban pedig 3 százalékának megfelelő uniós forrás érkezik majd. A térség más országaiban még nagyobb lesz a pénzeső, Horvátországban például 2023-ig a GDP több mint 15 százalékának megfelelő pénz érkezik. A kérdés az lesz, hogy a kormányok hogy tudnak egyáltalán ennyi pénzt elkölteni, és hogy ez mekkora keresletbővüléshez vezet majd (igaz, Magyarország a következő hét éves periódusban még a Next Generation pénzekkel együtt is kevesebb támogatásra számíthat az EU-tól, mint az előző hét évben.)

A kormányoknak amiatt viszont nem kell aggódniuk, hogy mit kezdenek a járvány alatt durván elszaladt költségvetési hiányokkal. A 2008-as válság utáni időszakban komoly megszorítások jöttek szerte Európában, ami a válság újabb hullámához vezetett. A kormányok most viszont rájöttek, hogy sosem kell visszafizetniük a fölvett adósságaikat, ha a jegybankok hajlandóak finanszírozni az államot. Márpedig ez történt a járvány alatt és várhatóan ez nem is változik, az infláció pedig még csökkenti is a felhalmozott adósságot.

Az inflációs és kamatkörnyezet megváltozásának viszont lesz még egy hatása, ami a magyar fogyasztóknak nem olyan jó hír: várhatóan még tovább gyengül a forint. A fejlődő régiók valutái, így a forint is az elmúlt egy hónapban azért is volt gyenge, mert az Egyesült Államokban elkezdtek fölmenni a reálhozamok, ami miatt a befektetők magasabb kamatot szeretnének a perifériás országok kötvényeiért. Magyarországon nagyon alacsony még mindig a kamat, így ennek emelkedéséig még gyengülhet a forint.

Ráadásul Móricz Dániel szerint egy olyan dolog miatt is folytatódhat ez a trend, aminek Magyarországhoz semmi köze. Lengyelországban - ahol amúgy a magyarhoz nagyon hasonló kamatpolitikát folytattak és leértékelték a zlotyit - még megoldatlan problémát jelentenek a svájci frankban fölvett hitelek, amit fél éven belül viszont valahogy kezelni kell. Ez azzal járhat, hogy a lengyel bankoknak nagyon sok frankot kell vennie a piacon, amivel párhuzamosan erősen gyengülne a zlotyi. Ez pedig könnyen magával ránthatja a térség már valutáit, így a forintot is.

Abba a gazdasági csapdába táncolt bele a kormány, amit a leginkább el akart kerülni

Nem mertek igazán költekezni Orbánék az első hullám alatt, nehogy elszaladjon a hiány. A második hullámban viszont már nem maradt sok mozgástér a válság kezelésére.

Itt a Jackass-kapitalizmus: unatkozó és dühös redditezők rángatják az amerikai tőzsde árfolyamait

Elszabadult az őrület a Wall Streeten, miután redditezők egekbe emelték egy játékboltos cég árfolyamát. Egy hedgefund-alapot 2,7 milliárd dollárral kellett már kimenteni, és egyre több elemző beszél arról, hogy ebből még nagy baj lehet.