Valóban elbukhatjuk a nyugdíj-megtakarításunkat válás esetén?

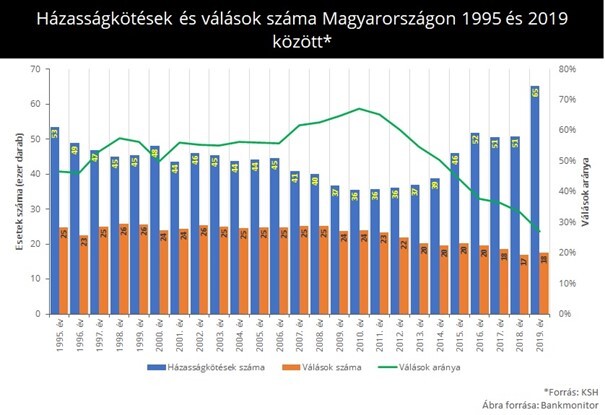

2019-ben Magyarországon 65 ezer házasság köttetett, ami annyira kimagasló szám, hogy az elmúlt 25 évben nem volt rá példa, ezzel pedig a válások arányát is sikerült 30 százalék alá szorítani, ami szintén régen nem látott eredmény. A remélhetőleg javuló tendencia ellenére átlagosan közel 30 ezer válással számolhatunk évente, amelynek egyik nem túl örömteli velejárója a vagyonmegosztás.

Mi történik a vagyonmegosztás során?

A házastársak válásának egyik következménye a vagyonmegosztás, amelybe egy nyugdíjbiztosítási szerződés is beletartozik. A Ptk. 4:34 paragrafusa szól a házastársak vagyoni viszonyainak rendezéséről. Abban az esetben, ha a házastársak kötöttek vagyonjogi szerződést a házasságkötés előtt vagy az alatt, akkor ebben arról is rendelkezniük kellett, hogy a nyugdíjbiztosítási szerződés kinek a kizárólagos tulajdonát képezi.

Amennyiben nincs ilyen szerződés, akkor a házassági életközösség időtartama alatt úgynevezett házastársi vagyonközösség áll fenn. Ez azt jelenti, hogy közös vagyonnak számít minden olyan vagyontárgy, amelyet a házastársak a vagyonközösség fennállása alatt együtt vagy külön szereznek, továbbá a közös vagyontárgyak terheit és a vállalt kötelezettségből eredő tartozásokat is együttesen viselik. A házastársi közös vagyon a házastársakat osztatlanul, egyenlő arányban illeti meg.

A vagyonjogi igények rendezése kapcsán az a cél, hogy a megosztás során egyik fél se jusson méltánytalan vagyoni előnyhöz. Ez úgy valósulhat meg, hogy a felek a házastársi életközösségük alatt szerzett valamennyi vagyont, így a befektetéseket és pénzügyi termékeket is elosztják.

Minek számít a nyugdíjbiztosítás a vagyonmegosztás során?

A nyugdíjbiztosítás egy nyugdíjkiegészítő megtakarítási forma az önkéntes nyugdíjpénztár és a NYESZ számla mellett. Az adott évi díjbefizetés után 20% adókedvezményt lehet igénybe venni, amelynek a felső határa évente 130 000 forint.

A Magyarországon működő biztosítótársaságok különféle nyugdíjbiztosítási konstrukciókat kínálnak, ezek általában úgynevezett unit linked típusú befektetési konstrukciók, vagyis az ügyfél döntésétől és kockázatvállalási hajlandóságától függően különböző összetételű eszközalapokba fektetnek. Általában 10 000 -12 000 forint a minimális havi díj, míg felső határ nincs, de az adókedvezmény maximumát 650 000 forint éves befizetés esetén lehet teljes egészében kihasználni.

A nyugdíjbiztosítási szerződések minden esetben a szerződéskötés-kori nyugdíjkorhatár elérésekor járnak le. Ez jelenleg a 65. életév betöltése.

Hogyan lehet elosztani egy nyugdíjbiztosítást?

A nyugdíjbiztosítási szerződés esetén a szerződő – aki a díjfizető és az adókedvezmény jogosultja – lehet akár a biztosítottól eltérő személy is. A biztosított az, akinek az életére kötötték a szerződést, így a szerződés az ő nyugdíjba-menetelekor jár le. A nyugdíjszolgáltatásokra nem lehet más kedvezményezettet jelölni, csak a biztosíttat.

Az egyik házastárs, mint szerződő által kötött nyugdíjbiztosítási szerződés értéke a közös vagyon részét képezi, ha a szerződést a házastársi vagyonközösség idején kötötték, illetve a díját is ekkor fizették. Ezért a vagyonmegosztásnál a nyugdíjbiztosítási szerződést is figyelembe kell venni.

Célszerű megállapodni

Egy nyugdíjbiztosítás szerződés azonban hosszú távú megtakarítás, amely az időskori évek finanszírozásáról szól. A biztosítás megkötésekor pedig felmerülnek olyan költségek a biztosító részéről, amelyek a szerződés visszavásárlásakor nem kerülnek visszafizetésre. Ez elsősorban a szerződés kezdeti éveire igaz. A Biztosítási Törvény által meghatározott szabályok szerint, amelyek a nyugdíjbiztosításokra is vonatkoznak, a szerződés visszavásárlásakor a szerződés első évében legalább a (kockázati díjrésszel csökkentett) díj 20%-át, a második évben 50%-át, a harmadik évtől kezdődően 80%-át kell visszafizetnie a biztosítónak. Vagyis a visszavásárlási érték nem azonos a befizetett díjjal! Ám még kedvezőtlenebbé teszi a helyzetet az, hogy a nyugdíjbiztosítás megszűnésekor az igénybe vett adókedvezményt – ami a nyugdíjbiztosítás egyik legnagyobb előnye – 20 százalékkal növelve kell visszafizetni az államkasszának.

Ezért a nyugdíjbiztosítási szerződés visszavásárlását és a visszavásárlási érték egyenlő arányban történő elosztását mindenképpen célszerű elkerülni, mivel ez mindkét fél számára veszteséget jelent. Ezért jobb megoldás, ha a biztosítás a biztosítottként megjelölt félé marad, aki cserében ennek megfelelően kifizeti a másik felet.

Mi történik akkor, ha a szerződő és a biztosított más személy?

Abban az esetben, ha a nyugdíjbiztosítási szerződésben a szerződő az egyik házastárs, a másik fél pedig a biztosított, akkor további egyeztetésekre lesz szükség. A biztosítási szerződésekben, különösen a nyugdíjbiztosítások esetében a biztosított személye nem változtatható meg a tartam alatt, vagyis nem lehet kicserélni valaki mással, tehát a szerződő nem válhat biztosítottá. Viszont arra van lehetőség, hogy a biztosított a szerződő helyébe lépjen és a továbbiakban ő folytassa a díjfizetést és gyakorolja a szerződőt megillető jogokat. Ez a gyakorlatban azt jelenti, hogy a biztosítotté lesz a szerződés, aki a szerződőt, mint a vagyonmegosztásban résztvevő másik felet kifizeti.

Amennyiben a szerződő fél az egyik házastárs, a biztosított viszont egy harmadik személy, akkor a vagyonmegosztásba be kell vonni a biztosítási szerződést, hiszen a díjfizetés a közös vagyonból történt. Amennyiben viszont a biztosított az egyik házastárs, és a szerződő a harmadik személy, aki a biztosítás díját fizette, akkor nem lesz a nyugdíjbiztosítás a vagyonmegosztás része, hiszen nem a házastársak vagyonából fizették a díjat.

Cseh hadiipari céggel kötött stratégiai megállapodást a 4iG

Jászai Gellért szerint ez az ipari szövetség tőkét, technológiát és nemzetközi kapcsolatokat jelent.

Begyűrűzik: kedden újabb 5 forinttal drágul a gázolaj, egy hét alatt 21 forinttal nő a nagykereskedelmi ár

A benzin ára most nem nő, de a Holtankoljak.hu elemzése szerint az iráni háború miatt pillanatok alatt 600 forintra ugorhat.

Magyarországnak még az EU új, szigorított migrációs stratégiája sem elég szigorú

Miközben az uniós országok munkaerőhiánnyal küzdenek, amit a bevándorlók enyhíthetnének, az Európai Bizottság a külső határvédelem megerősítését, digitális ujjlenyomat- és arcfelismerő rendszerek bevezetését és a kitoloncolások megkönnyítését tervezi.

A pénzügyek szakértőjeként azon dolgozunk, hogy rengeteg időt és pénzt spórolhass tanácsainkkal. Megmutatjuk, hogyan választhatsz a legjobb ajánlatok közül, segítünk az összehasonlításban és végigkísérünk egészen a szerződéskötésig, ráadásul ingyenesen. Tartalmainkkal, híreinkkel közérthető, naprakész tudást és objektív rálátást biztosítunk a legtöbb bank termékére.