A kormánynak a választásokig kell a hitelmoratórium. És az adósoknak?

A hiteltörlesztési moratórium az egyik első intézkedés volt, amelyet a kormány bevezetett a koronavírus-járvány gazdasági hatásainak enyhítésére. És könnyen elképzelhető, hogy ez lesz az utolsó ilyen lépés, amit kivezetnek majd, a kormány ugyanis szeptember 30-ig meghosszabbította a moratórium határidejét. És mivel a kérdés szerepel majd a következő nemzeti konzultációban, várhatóan a “nép akaratából” még tovább hosszabbítják, akár a 2022-es választásokig. Viszont egyre többen hangoztatják, közgazdászoktól a bankok vezetőin át a Magyar Nemzeti Bank elnökéig, hogy bár a moratórium nagy segítséget jelentett a válság elején a cégeknek és a családoknak, főleg más kormányzati segítség hiányában, a folyamatos hosszabbítás már sok adósnak inkább árt, mint használ. Ugyanis minél tovább áll fenn a moratórium, annál több pénzt kell majd az adósoknak törleszteniük, amikor egyszer vége lesz.

A téma pedig a kormány és a jegybank közötti éleződő konfliktusokban is szerepet kap, az MNB már a mostani hosszabbítás előtt is rossz ötletnek tartotta még tovább fenntartani a fizetési stoppot, most pedig már a bankrendszert és a kilábalást félti a lépéstől. De mi a jegybank baja a moratóriummal? Mitől félti az adósokat és a bankokat? És egyáltalán, szükség van még gazdasági szempontból a hitelmoratórium fenntartására, és ha igen, mit mond ez el a kormány válságkezeléséről?

Kösz, kellett!

Amikor 2020 márciusában Magyarországot is elérte a koronavírus, és látni lehetett, hogy a kijárási korlátozások komoly gazdasági problémákat vonnak majd maguk után, az MNB vezetői nagyon hamar elkezdtek arról beszélni, hogy moratóriumot kellene bevezetni a hitelek törlesztésére. A kormány nagyon hamar meg is fogadta a javaslatot, és a bankok őszinte sajnálatára, még márciusban bevezette a hiteltörlesztési moratóriumot. A kijárási korlátozások miatt anyagi gondokkal küszködő vállalkozások és családok kapva kaptak az alkalmon, hogy a bankoknak azonnal le kellett állítani a törlesztők beszedését, és az adósoknak csak akkor kellett fizetniük a havi részleteket, ha ezt külön kérték a banktól. Ez pedig tényleg nagy segítség volt, az MNB júniusban megjelent Pénzügyi Stabilitási Jelentése szerint

A hiteltörlesztési moratórium a GDP 3,6 százalékának megfelelő, 1700 milliárd forint extra likviditáshoz juttatta a magánszektort 2020-ban. Ebből a lakossági ügyfelek tavaly 600 milliárd, idén pedig 3-400 milliárd forint törlesztőt tarthattak maguknál. Ahogy arról korábban írtunk, felmérések szerint a vállalkozások a hitelmoratóriumot tartották a legnagyobb segítségnek, amit a járvány alatt kaptak, hiszen gyorsan jött és azonnali segítséget nyújtott akkor, amikor a legnagyobb likviditási gondjai voltak a cégeknek. A vállalati szektor kapott még állami támogatásokat hitelgaranciák és bértámogatások formájában, ezekre viszont sokkal nehezebb volt jelentkezni, sokkal átláthatatlanabbak voltak, és nehezebb volt számolni velük. A lakosság pedig szinte semmilyen más támogatást nem kapott a kormányzattól, nem nőtt a családi pótlék vagy a munkanélküli segély, a kormány közvetlenül egy fityinget nem költött az állampolgárok megsegítésére, nehogy nagyon elszálljon a költségvetési hiány.

Hogy ez gazdaságpolitikai szempontból miért volt hiba, arról korábban itt írtam bővebben. Politikai szempontból viszont a hitelmoratórium zseniális húzás volt, elvégre ez egy nagyon népszerű intézkedés (hiszen ki akarna fizetni, ha nem muszáj), a kormánynak pedig nem kerül semmibe, a hitelmoratórium ugyanis először a bankoknak fáj kicsit, a kapott haladék viszont nincs ingyen, és minél több időt kérnek és kapnak az adósok, annál többet kell majd később megfizetniük.

A hitelmoratórium ugyanis, ahogy arra az MNB is egyre inkább igyekszik felhívni a figyelmet, valójában nem más, mint egy áthidaló hitel, a mostani könnyebbségért a moratóriumban résztvevőknek pedig a jövőben bizony fizetniük kell.

Segíts magadon!

A hitelmoratórium szabályait úgy alakították ki, hogy a bankok nem emelhetik a törlesztőrészletet a moratórium lejárta után. Ez viszont nem azt jelenti, hogy ez a segítség ingyen van, a hitelekre a moratórium ideje alatt is rakódik kamat, és mivel ezt nem csaphatják a bankok az eddigi kamathoz, ezért a futamidőt fogják növelni. Vagyis a moratórium feloldása után az adósoknak tovább kell majd fizetniük, és összességében több pénzzel is tartoznak majd, mint a járvány előtt. Vagyis, ahogy már írtuk, olyan, mintha az adósok fölvettek volna még egy kis hitelt a hitelükre.

Viszont ezt az MNB felmérése szerint csak a moratóriumba belépők mindössze 31 százaléka értette meg. Ez nem feltétlenül az ő hibájuk, hiszen a járvány elején nagyon gyorsan zajlottak az események, a kormány előbb jelentette be a moratóriumot, mint hogy annak szabályait akár a bankok is megértették volna, sok cégnek és háztartásnak pedig nagyon kellett, sőt, ahogy nemsokára látni fogjuk, még mindig nagyon kell a segítség. Mindenesetre kellemetlen meglepetés volt vagy lesz, amikor ki kell számolniuk, hogy mennyibe is kerül majd nekik az, hogy segítséget kaptak a kormánytól.

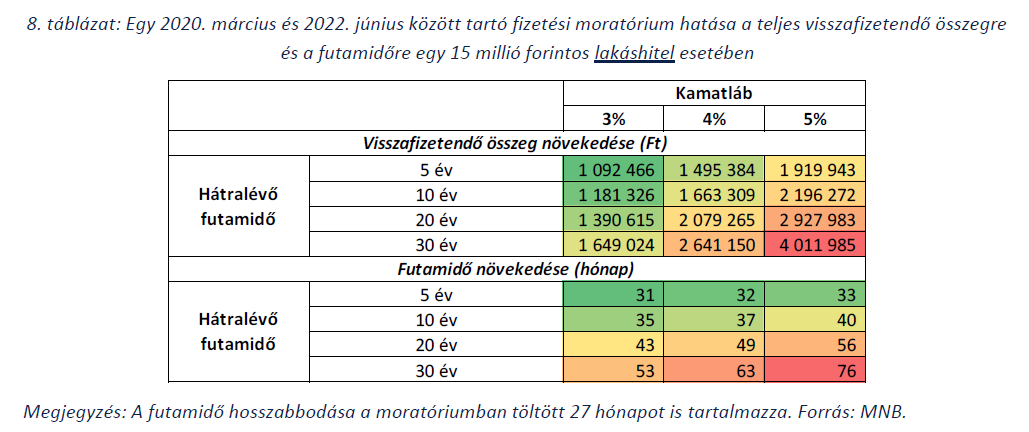

Hogy mennyivel nő a tőketartozás, az függ a hitel összegétől és a moratóriumban eltöltött időtől is. A stabilitási jelentésben az MNB közgazdászai azt számolták ki, hogy mi történne, ha 2022 júniusáig meghosszabbítanák a moratóriumot: ha egy adósnak még 15 millió forint tőketartozást kellett volna törlesztenie 20 évig egy 5 százalékos kamatozású lakáshitel után, és 2020 márciusától 2022 júniusáig nem törlesztett, akkor 3 millió forinttal többet kellene törlesztenie 56 hónappal, vagyis közel öt évvel tovább (beleszámítva a moratóriumban töltött hónapokat is). A hitelek több mint felénél 42 hónappal, vagyis nagyjából 3 és fél évvel tovább kellene fizetni, a moratóriumban lévő jelzáloghitelek 29 százalékánál viszont több mint négy évvel nyúlik meg a futamidő. A visszafizetendő összeg a lakáshitelek felénél több mint 10 százalékkal, a személyi kölcsönök felénél viszont több mint 40 százalékkal növekszik majd.

Azoknál pedig, akiknek változó kamatozású hitelük van, bizony a kamat is nőhet a moratóriumból való kilépés után. Sőt, nőni is fog, mert a jegybank a múlt héten, közel 10 év után először kamatemelésről döntött, Matolcsy György pedig bejelentette, hogy egész kamatemelési ciklusba kezd az MNB, vagyis addig növeli az alapkamatot, amíg a jelenleg 5 százalék fölötti inflációs ráta nem csökken 3 százalék körülire. Mindez azt jelentheti, hogy a múlt hétig 0,6 százalékos alapkamat 2021 végére 1,28 százalékra nőhet, 2022 júniusáig pedig még tovább.

Szükség van még rá?

Éppen ezért az MNB egyre inkább arra bátorítja az adósokat, hogy aki teheti, inkább szálljon ki a moratóriumból és kezdjen el törleszteni, mert ha nem teszi, később rosszabbul jár. Azt viszont nem teljesen lehet kiolvasni a jegybank adataiból, hogy mennyien engedhetnék meg maguknak, hogy újra elkezdjék törleszteni a hiteleiket, és hányan vannak olyanok, akiknek igenis kell még a segítség.

A vállalati szektorban sokan kiléptek a moratóriumból: 2020 júniusában a cégek hitelállományának 48 százaléka volt moratóriumban, addig év végére ez az arány 29 százalékra csökkent. A háztartásoknál viszont ez az arány 2020 végén még mindig elég magas volt, akkor a moratóriumra jogosult lakossági hitelállomány 54 százaléka után nem fizettek törlesztőt. Ez közel 3400 milliárd forintot és 1,4 millió ügyfelet jelentett. A moratóriumban részt vevő háztartások között végzett felmérés alapján az MNB-ben úgy becsülik, hogy a háztartások legalább 56 százaléka valószínűleg képes lenne törleszteni, ha kilépne a moratóriumból. Ennek viszont némileg ellentmond az a szintén MNB-s felmérésből származó adat, hogy a moratóriumban résztvevők mire költik a be nem fizetett törlesztőt:

A résztvevők mindössze 20 százaléka tesz félre vagy fektet be az így megmaradt összegből, a maradék 80 százalék elkölti. A megkérdezettek 63 százalékának pedig saját bevallása szerint alapvető megélhetési költségekre megy el a banknak be nem fizetett összeg.

A felmérés 2021 márciusában készült, azóta az újranyitással valamelyest javulhatott ez az arány, de Molnár László, a GKI gazdaságkutató Zrt. vezérigazgatója szerint ebből arra lehet következtetni, hogy sok háztartásnak bizony még szüksége van a moratóriumra. A GKI áprilisban készült felmérése alapján a moratóriumba belépő háztartások 44 százaléka arra számít, hogy a következő egy évben változatlan lesz a család anyagi helyzete, 37 százalék pedig arra, hogy még romlik is. Ez szintén változhatott azóta az újranyitással, de mindebből Molnár szerint arra lehet következtetni, hogy az emberek többsége még akkor is inkább bent maradna a moratóriumban, ha tudja, hogy ezért később többet kell majd visszafizetnie. Ha a járvány alatt valaki elvesztette a munkáját, vagy csökkentették a fizetését, esetleg csak részmunkaidőben tudott elhelyezkedni, és a havi törlesztő összegétől függ, hogy lesz-e hús az asztalon, vagy jobb esetben, hogy el tud-e menni a család ezután a rázós másfél év után egy kicsit nyaralni, sokan inkább vállalják, hogy 20 év helyett még 23 évig törlesztik majd a lakáshitelt.

Halogatjuk a problémát

Ha viszont a moratóriumban lévő családok nagy részének még mindig ennyire nagy szüksége van erre a pénzre, akkor a kormány végképp bolond lenne visszavonni a moratóriumot.

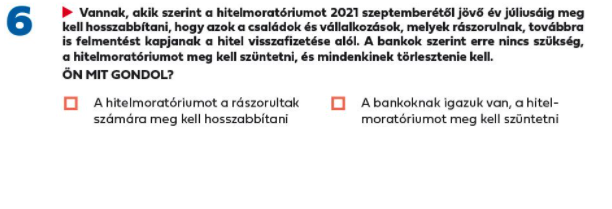

A GKI felmérése szerint a teljes lakossági hitelállomány 15-20 százaléka válhat problémássá, ha megint el kell kezdeni törleszteni, ami kifejezetten kellemetlenül jönne a választások előtt.Nem véletlen, hogy a kormány ebben a kérdésben inkább a “népre hallgat”, és nem az MNB és a Bankszövetség szakértőire, és a hitelmoratórium meghosszabbítását a következő nemzeti konzultáció egyik témájává tette. A csütörtökön megjelent, 14 kérdéses konzultációban a hitelmoratórium az egészen prominens 6.helyen szerepel, közvetlenül a gyerekesek szja-visszatérítése alatt. A kérdés megfogalmazásában az is látszik, hogy a kormány kire szeretné, ha haragudnának az emberek:

A válaszokat beküldők várhatóan a fizetési stop fenntartását kérik majd a kormánytól, ha tudják, hogy ez mivel jár, ha nem. De a kormányt már az előző konzultációnál sem igazán zavarta, ha a válaszokból nem azt lehetett kiolvasni, amit a kormány szeretett volna: hiába mondta a válaszadók többsége, hogy támogatná a kijárási korlátozások bevezetését a második hullám idején, a kormány valahogy mégis azt látta bele az eredményekbe (még mielőtt azokat pontosan publikálták volna), hogy a magyarok nem akarnak korlátozásokat. Mindez annyit jelent csak, hogy szinte mindegy, mi a konzultáció eredménye, ha a kormány fölteszi a kérdést, akkor már tudja is a választ.

Így várhatóan a bajban lévő adósok problémáját Orbánék a választás utánra tolják, aztán pedig vagy megoldják valahogy, vagy egy új kormánynak kell majd szembenéznie a nem fizető adósok és emiatt aggódó bankok problémájával. Hogy a következő kormány mit kezd a helyzettel, akár fideszes, akár nem, az kérdés.

Lehet abban reménykedni, hogy a V alakú kilábalással idővel a most még bajban lévő, a be nem fizetett hiteltörlesztő összegét megélhetésre felélő családok anyagi helyzete is rendeződik.Ezzel kapcsolatban csak spekulálni tudunk, mindenesetre a GKI felmérésében áprilisban a válaszadók 43 százaléka gondolta úgy, hogy a következő egy évben az anyagi helyzetük még romlani is fog, 48 százalék pedig arra számított, hogy a helyzet nem változik érdemben. Persze lehet, hogy azóta a napfény és az újranyitás ezekben az emberekben is felélesztette az optimizmust, és a munkaerőhiánnyal és gyors növekedéssel többen kerülnek majd olyan helyzetbe, hogy nem lesznek annyira rászorulva a havi törlesztők összegére.

Ha viszont mégsem növi ki a gazdaság a problémát, akkor valamit kezdeni kell majd a fizetésképtelen adósokkal. Molnár László szerint a legegyszerűbb az lenne, ha a kormány a rászorulóknak törlesztési támogatást nyújtana. Ez úgy nézhetne ki, hogy ha mondjuk egy adósnak 100 ezer forint a havi törlesztője, de a jövedelmi helyzete annyit romlott a járvány miatt, hogy csak 70 ezret tud törleszteni, az állam kipótolja a 30 ezret. Aztán amikor az adós jövedelmi helyzete helyre áll, akkor az állam kivonja a támogatást, és aztán az adós idővel az államnak is törleszti a támogatott összeget, mondjuk kamatmentesen. Ez egyszerű megoldás lenne, mert nem rontana az adósok hitelbesorolásán, a banki mérlegfőösszegekhez sem kell hozzápiszkálni, a NAV pedig elég információval rendelkezik a háztartások jövedelméről, legalábbis a legálisan szerzett részről.

Ezen kívül is vannak megoldások, ezeknek az alapjait viszont a kormány vagy már felszámolta, vagy meg se teremtette. Ha például nem zárta volna be a devizahitelesek megsegítésére létrehozott Nemzeti Eszközkezelőt, akkor az, ahogy a devizahiteleseknél tette, felvásárolhatná a fizetésképtelen adósok ingatlanait, akik azt visszabérelhetnék. Az eszközkezelőt viszont, az MNB és számos közgazdász és szociális szakember tiltakozása ellenére a kormány megszüntette, sőt, a NET Zrt. által megvásárolt ingatlanokat - amelyek egy szociális bérlakásrendszer alapját is képezhették volna - a kormány egyházaknak ajándékozta.

Szintén megoldás lenne, ha lenne Magyarországon széleskörű önkormányzati vagy állami szociális bérlakásrendszer, így a fizetésképtelen családokat a bankok kilakoltathatnák anélkül, hogy az utcára kerülnének. A jelenlegi kormánynak viszont egyáltalán nincs semmilyen lakáspolitikája, sőt, a fideszes Böröcz László nemrég azzal az ötlettel állt elő, hogy az Országgyűlés törvényi szinten tegye lehetővé, hogy a bérlők megvásárolják az önkormányzatoktól a bérlakásokat. Ettől végül visszatáncolt a Fidesz, és megelégedett azzal, hogy a Várnegyedben és az Andrássy úton segítsen a bérlőknek megszerezni töredék áron az önkormányzati bérleményt, de a javaslat jól mutatja, hogyan áll a Fidesz az önkormányzati lakások kérdéséhez. Az önkormányzatoknak pedig nincs forrása a lakásállomány bővítésére vagy fejlesztésére, az elmúlt években pedig egyre inkább a kormánytól függ az önkormányzatok gazdálkodása, úgyhogy arra lesz leginkább pénzük, amire a kormány ad.

Kormány vs. MNB: round 2

Mindeközben az MNB egyre hangosabban fejezi ki, hogy annyira nem jó ötlet fenntartani a moratóriumot. A stabilitási jelentésben egyenesen azt írják a jegybank szakértői, hogy “egy újabb, általánosan igénybevehető hosszabbítás révén a hazai moratórium példa nélküli lenne Európában, ami a hazai bankok, de akár az állam hitelminősítői és befektetői megítélésén, valamint a gazdaság versenyképességén is érdemben ronthat.” Mindezt azelőtt írták, mielőtt a kormány szeptember végéig meghosszabbította volna a moratóriumot, hogy ezzel megvárja a konzultáció eredményét.

Az érvelés szerint a hosszabbítással jelentős banki hitelállomány kerülhet olyan hitelkockázati besorolási kategóriába, amiben a bankoknak már a hitel teljes élettartama alatt várható veszteségeiket el kell számolniuk értékvesztésként, előretekintő jelleggel. Ez azt jelentheti, hogy nő a bankok vesztesége, ami szűkíti a bankok hitelezési kapacitását, a szabályozás körüli bizonytalanság pedig ronthatja a bankok hitelezési hajlandóságát. Mindez pedig lassíthatja a válságból való kilábalást.

A hitelmoratórium az MNB és a kormány közötti, egyre látványosabb gazdaságpolitikai súrlódás másik nagy témája a költségvetési hiány mellett. Ahogy korábban már írtuk, Matolcsy György az MNB elnökeként és a Költségvetési Tanács tagjaként is amellett kardoskodik, hogy a kormánynak jövőre el kellene kezdenie konszolidálni a költségvetést, ehelyett viszont a Pénzügyminisztérium még 5,9 százalékos hiánnyal tervezi a 2022-as büdzsét. A jegybankelnök azóta is minden fórumon elmondja, hogy szerinte muszáj lenne csökkenteni a deficitet és az államadósságot, és a jegybank kamatemelő politikája is részben felfogható ennek a konfliktusnak a lecsapódásaként.

A moratórium esetében viszont másik taktikát követ a jegybank: igyekszik a kormány helyett az emberekre hatni.A monetáris tanács kamatdöntő ülése utáni sajtótájékoztatón Kandrács Csaba, az MNB alelnöke és korábban a Rogán Antal vezette V. kerületi önkormányzat pénzügyi osztályvezetője közel 10 percen keresztül beszélt arról, hogy a törlesztési moratórium betöltötte a szerepét, ezért aki teheti, kezdje el újra törleszteni a hiteleit, és csak az maradjon bent, akinek szüksége van erre a védőhálóra. Az MNB emellett a bankokra próbál hatni, hogy tegyék lehetővé a díjmentes előtörlesztést, hogy aki tudja, az eredeti futamidőre törleszthesse a hitelét. Kérdés persze, hogy ebben a kommunikációs versenyben mekkora esélye van a jegybanknak, meggyőzőbb tud-e lenni, mint a kormány, amely milliárdokból fogja hirdetni, milyen segítőkészen hosszabbítja meg a moratóriumot, ha az emberek azt akarják.

Megszenvedték, de győzelemként élték meg a járványt a kisvállalkozások

Az MCC kutatása szerint a hitelmoratórium volt a legnagyobb segítség a válság alatt a kisvállalkozóknak, akiknek a többsége akkor sem csinált volna semmit másképp, hogy túlélje a járványt, ha tudja, meddig tartanak majd a lezárások.

Abba a gazdasági csapdába táncolt bele a kormány, amit a leginkább el akart kerülni

Nem mertek igazán költekezni Orbánék az első hullám alatt, nehogy elszaladjon a hiány. A második hullámban viszont már nem maradt sok mozgástér a válság kezelésére.

Közel 10 év után kamatot emelt az MNB Monetáris Tanácsa

Holnaptól 0,60 százalékról 0,90-re nő a jegybanki alapkamat. Matolcsy szerint az infláció a sikeres magyar újraindítás árnyoldala, és addig folytatják a kamatemelést, amíg nem sikerül az inflációt visszaterelni a fenntartható szintre.

Honnan veszik Orbánék, hogy a magyarok nem akarnak szigorúbb intézkedéseket?

Sem a nemzeti konzultáció eredménye, sem egy nemzetközi felmérés nem támasztja alá, hogy a magyarok ne támogatnák a járvány miatt szigorúbb korlátozások bevezetését. A nemzetközi kutatásból az is kiderül, hogy a magyarok félnek a járványtól, de nem tesznek már ellene annyit, mint tavasszal.

Ingyen megválik az állam a kimentett devizahitelesek lakásaitól

Amit nem sikerült pénzért eladni, az a Máltai Szeretetszolgálathoz és a reformátusokhoz kerül. Alakulhatott volna másképp, de akár jó is kisülhet ebből.